• к выплате — сальдо по счету 70 "Расчеты с персоналом по оплате труда".

Последний показатель расчетной ведомости является основанием для заполнения платежной ведомости — регистра аналитического учета по выплате работникам заработной платы в окончательный расчет.

В организации может применяться несколько вариантов оформления расчетов с персоналом по оплате труда:

• путем составления расчетно-платежной ведомости, в которой одновременно совмещаются два регистра: расчетная и платежная ведомость;

• путем составления расчетных ведомостей для расчета оплаты труда и платежных — для выплаты заработной платы;

• путем расчета заработной платы в лицевых счетах, открываемых на каждого работника, на основании которых заполняется платежная ведомость для выплаты заработной платы.

Основными для составления расчетной ведомости или заполнения лицевых счетов являются:

• табель учета рабочего времени — для расчета повременной заработной платы и всех прочих оплат, в основу которых положено проработанное время;

• накопительные карточки заработной платы — для рабочих-сдельщиков;

• расчеты бухгалтерии по всем видам дополнительной оплаты и пособий по временной нетрудоспособности;

• налоговые карточки для расчета сумм удержания подоходного налога;

• решения судебных органов на удержание по исполнительным листам;

• платежные ведомости на ранее выданный аванс за первую половину месяца и т. д.

Выдача заработной платы производится по платежным или расчетно-платежным ведомостям в установленные в организации дни месяца. Основанием на право выдачи является наличие в ее реквизитах приказа в кассу для оплаты указанной суммы "в срок с... по..." (как правило, в течение трех рабочих дней, считая день получения денег в банке). Подписывают такой приказ руководитель и главный бухгалтер. По истечении установленного на выдачу денег срока кассир построчно проверяет и суммирует выданную заработную плату, а против фамилий сотрудников, не получивших ее, в графе "расписка в получении" проставляет штамп или пишет от руки "депонировано". Платежная ведомость закрывается двумя суммами: выдано наличными и депонировано. На депонированные суммы кассир составляет реестр невыданной заработной платы, после чего передает в бухгалтерию платежную ведомость и реестр невыданной заработной платы для проверки и выписки расходного кассового ордера на выданную сумму заработной платы. Расходный кассовый ордер передается кассиру для регистрации в кассовой книге. Реквизиты расходного кассового ордера проставляются на платежной ведомости.

В настоящее время для расчета заработной платы и учета выплат заработной платы следует использовать унифицированные формы первичных учетных документов, утвержденные Постановлением Госкомстата России от 6 апреля 2001 г. № 26.

При этом крупным организациям для расчета заработной платы всем категориям работающих рекомендовано использовать расчетную ведомость по форме № Т-51, а для учета выплат заработной платы — платежную ведомость по форме № Т-53. Одновременно сведения о начислениях и выплатах заработной платы нарастающим итогом в течение одного календарного года отражаются в лицевом листе по формам № Т-54 или № Т-54а, открываемых на каждого отдельного работника организации.

Средним и малым организациям рекомендовано применять расчетно-платежную ведомость по форме № Т-49. При составлении этой формы допускается не заполнять другие расчетные и платежные ведомости.

Общая схема расчета заработной платы в программе “1С: Зарплата и Кадры"

Для расчета заработной платы в программе "1C: Зарплата и Кадры" важно соблюдать определенную последовательность по отражению в информационной базе всех необходимых для расчета данных.

Все вводимые в программу данные можно разделить на начальные (исходные) данные и текущие данные.

Начальные данные описывают состояние расчетов до начала эксплуатации системы. Как правило, на практике программу начинают использовать не с начала деятельности организации и не с начала текущего года, а с первого числа какого-либо текущего месяца. Таким образом, к моменту перехода на компьютерный учет расчеты по оплате труда уже имеют определенную историю с начала года, которую и нужно ввести.

Общую схему последовательности действий пользователя по вводу исходных данных в программу можно представить в следующем виде:

|

№ п/п |

Действие |

Процедура |

Примечание |

|

1 |

Регистрация в программе |

Работа со стартовым помощником | |

|

2 |

Выбор плана счетов для формирования проводок |

Заполняют справочники "План счетов", "Виды аналитического учета" и "Элементы аналитик" путем загрузки файла обмена, выгруженного из типовой конфигурации "Бухгалтерский учет" | |

|

3 |

Описание структуры организации |

Заполнение справочника "Подразделения" | |

|

4 |

Описание должностей работников |

Заполнение справочника "Должности" | |

|

5 |

Описание штатного расписания |

Заполнение справочника "Штатное расписание" |

Если организация использует штатное расписание |

|

6 |

Ввести основные сведения о работнике |

Заполнение справочника "Сотрудники" | |

|

7 |

Ввести первоначальные сведения для исчисления налога на доходы физических лиц и единого социального налога |

Ввод данных в форму 1-НДФЛ и в индивидуальную карточку по ЕСН (через справочник "Сотрудники") | |

|

8 |

Ввести дополнительную кадровую информацию о работнике |

Заполнение соответствующих полей формы №Т-2 (через справочник "Сотрудники") | |

|

9 |

Ввести сумму задолженности (за организацией или работником) по оплате труда и начального сальдо по подоходному налогу |

Выполняется регламентным документом "Ввод начального сальдо" |

Остатки указываются по состоянию на 1 число первого расчетного месяца |

|

10 |

Ввести остатки по депонентам |

Выполняется документом "Депонирование" |

Указываются остатки невыданных депонентов по состоянию на начало использования программы |

|

11 |

"Закрепить" за видами расчетов шаблоны проводок |

Заполняется реквизит "Шаблон проводки" на закладке "Бухгалтерский учет" формы элемента справочника "Виды расчетов" | |

|

12 |

Заполнить календари учета рабочего времени и календари для расчета отпусков |

Заполняются соответствующие календари |

Каждый календарь заполняется ежегодно в начале очередного календарного года |

|

13 |

Заполнить шкалу процентных надбавок за работу в районах Крайнего Севера и приравненных к ним местностях |

Редактируется справочник "Северные надбавки" |

Для организаций, выплачивающих процентные надбавки |

При дальнейшей работе с программой используются текущие данные, т. е. учет ведется в реальном масштабе времени. При этом последовательность действий пользователя по расчету заработной платы повторяется из месяца в месяц. Ее можно представить в следующем виде:

|

№ п/п |

Действие |

Процедура |

Примечание |

|

1 |

Сменить расчетный период журнала "Зарплата" |

Выполняется регламентная процедура "Сменить период расчета зарплаты" |

Каждый расчетный месяц обязательно начинается с этой процедуры |

|

2 |

Сменить расчетный период журнала "Налоги с ФОТ" |

Выполняется регламентная процедура "Сменить налоговый период" |

Если начинается новый календарный год |

|

3 |

Проверить исходные данные для исчисления налогов и сборов |

Проверяются ставки подоходного налога, минимальный размер оплаты труда, ставки единого социального налога и т. д. | |

|

4 |

Ввести кадровые приказы |

Оформляется прием, увольнение, кадровые перемещения работников с помощью документов "Прием на работу", "Увольнение", "Кадровое перемещение" | |

|

5 |

Ввести один или несколько документов "Начисление зарплаты" и "Начисление налогов" за текущий расчетный период |

Выполняется документами "Начисление заработной платы" и "Начисление налогов" | |

|

6 |

Начислить сумму пособий по временной нетрудоспособности |

Сумма пособия рассчитывается с помощью документа "Больничный лист" | |

|

7 |

Оформить приказы на отпуск и начислить сумму отпускных |

Оформление и расчет отпуска выполняются с помощью документа "Оплата отпуска" | |

|

8 |

Начислить оплату по среднему заработку |

С помощью документа "Оплата по среднему заработку" производится начисление за дни, подлежащие оплате по среднему заработку |

Такой расчет производится, в частности, при расчете сохраняемого заработка за время нахождения работника в служебной командировке |

|

9 |

Ввести приказы на премирование, доплату, на работу сверхурочно и в праздничные дни |

Приказы вводятся с помощью соответствующих документов | |

|

10 |

Оформить выплату аванса и межрасчетных выплат |

Выплата аванса и межрасчетных выплат оформляются с помощью документа "Выплата заработной платы" | |

|

11 |

Отразить документы по удержаниям из заработной платы |

С помощью документов "Ввод расчета сотруднику" и "Ввод расчета списку сотрудников" отражаются данные по удержаниям из заработной платы |

Прочие удержания предварительно описываются в справочнике "Виды расчетов" |

|

12 |

Внести в табель учета рабочего времени отметки о невыходе на работу |

С помощью документа "Невыходы" вводятся невыходы на работу в связи с прогулом, вынужденным простоем, отгулом и по невыясненным причинам |

Отсутствие на работе по иным причинам (болезнь, командировка, отпуск и др.) оформляется соответствующими документами |

|

13 |

Произвести расчет заработной платы |

Выполняется обработкой "Рассчитать зарплату" | |

|

14 |

Распечатать расчетную ведомость |

Расчетная ведомость формируется с помощью отчета "Расчетные ведомости" |

При оформлении расчетов с помощью расчетно-платежной ведомости не выписывается |

|

15 |

Распечатать для работников расчетные листы |

Расчетные листы формируются с помощью отчета "Расчетные листки" | |

|

16 |

Подготовить платежные документы на выдачу заработной платы |

С помощью документа "Выплата зарплаты" выписывается платежная ведомость или расходные кассовые ордера или расчетно-платежная ведомость | |

|

17 |

"Закрыть" платежные ведомости |

В режиме редактирования документа "Выплата заработной платы" депонируются неполученные суммы | |

|

18 |

Сформировать реестры на перечисление налогов, сборов, страховых взносов и удержаний |

Используются специальные отчеты типовой конфигурации |

Расчетная ведомость

Результаты расчета заработной платы необходимо показывать или в расчетно-платежной ведомости по форме № Т-49, или в расчетной ведомости по форме № Т-51.

В настоящее время заработная плата не всегда выплачивается в установленные сроки или выплачивается в установленные сроки, но не в полном размере. Кроме того, отдельные организации, особенно малые и средние, используют практику выдачи заработной платы не по общей платежной ведомости, а по расходным кассовым ордерам, выписываемым на каждого работника. Поэтому для упрощения учетной процедуры по оформлению расчетов и выплаты заработной платы без нарушения действующего порядка пользователям программы "1C: Зарплата и Кадры" можно рекомендовать расчет заработной платы отражать в расчетной ведомости по форме № Т-51, а выплату производить по платежной ведомости по форме № Т-53 или по расходным кассовым ордерам.

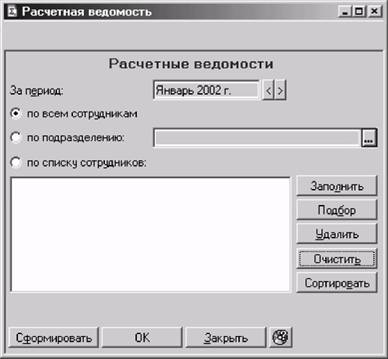

Рис. 93. Экранная форма отчета "Расчетная ведомость".

Для того чтобы по результатам расчетов заработной платы составить расчетную ведомость, нужно в меню "Отчеты" выбрать пункт "Расчетная ведомость".

Расчетную ведомость по форме № Т-51 можно составить по организации в целом (по всем работникам), по конкретному подразделению (по работникам данного подразделения) или по группе работников. Работников в расчетной ведомости можно упорядочить по табельным номерам или в алфавитном порядке, а для каждого подразделения составить свою расчетную ведомость. Необходимые критерии отбора и сортировки следует указать в соответствующих реквизитах экранной формы редактирования (рис. 93).

Поскольку пользователю не нужно заполнять расчетную ведомость вручную, поясним порядок отражения в ней расчетных данных.

В первой графе расчетной ведомости указывается порядковый номер записи в ведомости.

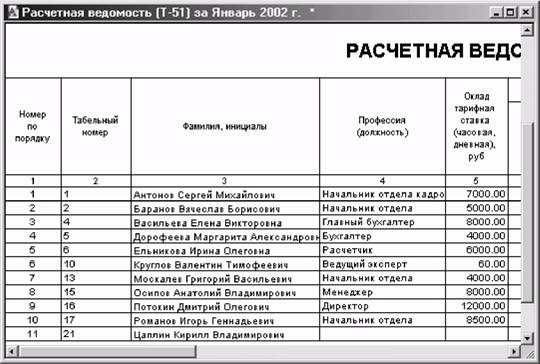

Рис. 94. Расчетная ведомость (начало).

Для заполнения граф 2-5 расчетной ведомости (рис. 94) используются сведения о работнике из справочника "Сотрудники". В графах последовательно указывается:

• табельный номер работника;

• фамилия и инициалы работника;

• профессия или должность;

• размер тарифной ставки, оклада, если для работника установлена оплата исходя из должностного оклада, тарифной ставки.

Графы 6-7 "Отработано дней (часов)" заполняются на основании табеля учета рабочего времени (рис. 95). При этом в графе 6 указывается общее количество фактически проработанных в расчетном периоде дней, а в графе 7 — проработанных в выходные и праздничные дни.

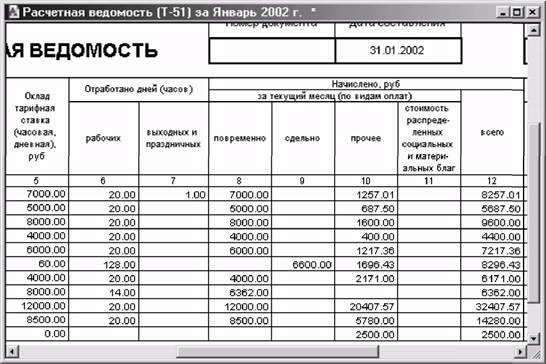

Рис. 95. Расчетная ведомость (продолжение).

В графах с 8 по 12 "Начислено за текущий месяц" указываются начисления за текущий месяц по видам оплат: "повременно", "сдельно", "прочее, "стоимость распределенных социальных и материальных благ", а в графе 12 — общая сумма начислений.

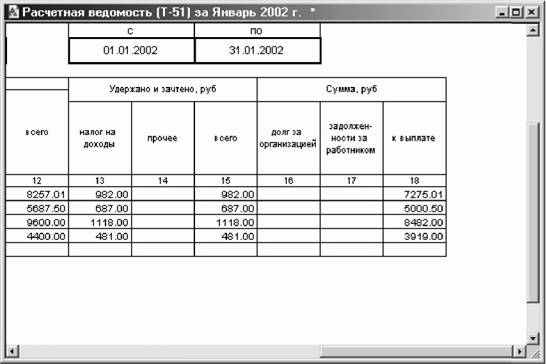

Во второй части расчетной ведомости ведется расчет удержаний из начисленных сумм (рис. 96).

В графе 13 "Налог на доходы" показывается сумма налога, подлежащего удержанию с работника в текущем месяце. Эта сумма равна разнице между суммой налога, исчисленной с начала календарного года по текущий месяц включительно, и суммой налога, исчисленной с начала календарного года по расчету за предыдущий месяц.

В графе 14 указываются суммы прочих удержаний из заработной платы работника: в счет погашения ссуды, алиментов на содержание несовершеннолетних детей и почтовых расходов на их перевод, профсоюзных членских взносов, удержаний по иным исполнительным документам. Здесь же показываются суммы, перечисляемые организацией из заработной платы работника по его заявлению (на благотворительные цели, заработная плата, переводимая в учреждение банка и т. д.).

Рис. 96. Расчетная ведомость (окончание).

В графе 15 "Всего" указывается сумма значений граф 13 и 14.

В графах 16 или 17 показывается соответственно долг за организацией или задолженность работника по результатам расчета за предыдущие периоды.

Если разница между начисленной суммой (графа 12) и суммой, которая подлежит удержанию и зачету (графа 15), скорректированная на суммы, указанные в графах 16 или 17 положительная, то она показывается в графе 18 "Сумма к выплате".

Расчетный лист

Для сверки расчетов по заработной плате при машинной обработке в организациях широко применяются расчетные листы. В расчетных листах указываются: виды выплат; количество проработанного времени (либо выпущенной продукции), суммы, начисленные за работу; суммы удержаний из заработной платы по их видам; суммы, причитающиеся к выдаче работнику.

В программе "1C: Зарплата и Кадры" расчетные листы составляют с помощью отчета "Расчетные листки" (одноименный пункт в меню "Отчеты").

Расчетные листы можно сформировать за любой расчетный месяц (текущий или прошлый) по конкретному работнику, для всех работников организации, по работникам конкретного подразделения или для работников, описание которых помещено в справочнике "Сотрудники" в отдельную папку.

Расчетные листы в отчете можно упорядочить в алфавитном порядке или по табельным номерам (кнопка "Сортировать").

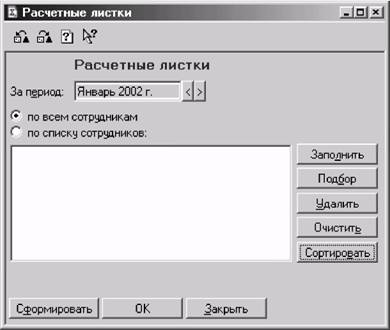

На рис. 97 представлен пример заполнения экранной формы отчета "Расчетные листки" для формирования расчетных листов за январь 2002 г. по всем сотрудникам.

Рис. 97. Экранная форма отчета "Расчетные листки"

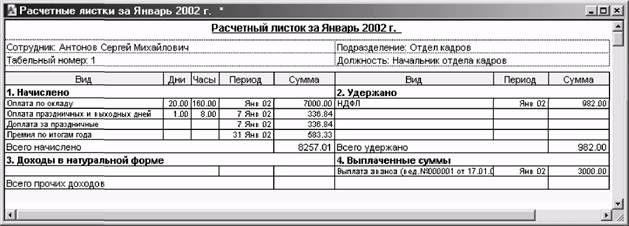

После настройки параметров отчета нужно нажать на кнопку "Сформировать". На рис. 98 представлен пример расчетного листка сотрудника с данными за январь 2002 г.

Рис. 98. Расчетный листок сотрудника

Платежная ведомость

Для учета выплат заработной платы через кассу организации применяется платежная ведомость по форме № Т-53. По платежной ведомости, как правило, производят и межрасчетные выплаты (выплату материальной помощи, пособий по временной нетрудоспособности, единовременных премии и т. д.).

С платежной ведомостью работают дважды. Сначала ее выписывают и передают в кассу для выплаты по ней указанных денежных сумм. Затем, по истечении установленных сроков, ведомость "закрывают" на сумму выданных по ведомости денег. Неполученные суммы депонируют.

Ведение налоговой карточки

Первичным документом налогового учета доходов и налога на доходы физических лиц является налоговая карточка (далее - Налоговая карточка). Она ведется по форме , утвержденной Приказом Министерства

Российской Федерации по налогам и сборам от 1 ноября 2000 г. № БГ 3-08/379 "Об утверждении форм отчетности по налогу на доходы физических лиц".

Налоговая карточка предназначена для учета налоговыми агентами персонально по каждому налогоплательщику:

• доходов, полученных в налогооблагаемом периоде как в денежной, так и в натуральной формах, или право на распоряжение которыми у налогоплательщика возникло, а также полученных в виде материальной выгоды, подлежащих включению в налоговую базу для исчисления сумм налога на доходы физических лиц;

• налоговой базы отдельно по каждому виду доходов, в отношении которых установлены различные налоговые ставки;

• суммы налоговых вычетов, уменьшающих налоговую базу;

• сумм исчисленного и удержанного налога по каждому виду доходов, в отношении которых установлены различные налоговые ставки, и общую сумму налога, исчисленного и удержанного за налоговый период;

• сумм доходов, полученных налогоплательщиком от реализации имущества, принадлежащего ему на праве собственности, независимо от вида такого имущества и суммы полученного дохода;

• сумм налоговых льгот, предоставленных налогоплательщику законодательными актами субъектов Российской Федерации;

• результатов перерасчета налоговых обязательств налогоплательщика за прошлые налоговые периоды, произведенного в отчетном налоговом периоде.

Не ведется Налоговая карточка о выплаченных доходах индивидуальным предпринимателям за приобретенные у них товары, продукцию или выполненные работы в том случае, если эти индивидуальные предприниматели предъявили налоговому агенту документы, подтверждающие их государственную регистрацию в качестве предпринимателей без образования юридического лица.

Налоговая карточка содержит персональную информацию о физическом лице - получателе дохода, необходимую для правильного исчисления налога и представления в налоговые органы сведений о доходах такого лица.

Если из дохода налогоплательщика по его распоряжению, по решению суда или иных органов производятся какие-либо удержания, такие удержания не уменьшают налоговую базу и при заполнении Налоговой карточки не учитываются.

В Налоговой карточке все суммовые показатели отражаются в рублях и копейках через десятичную точку, за исключением сумм налога на доходы. Суммы налога исчисляются и отражаются в полных рублях. Сумма налога менее 50 копеек отбрасывается, а 50 копеек и более округляются до полного рубля.

Доходы (расходы, принимаемые к вычету налоговыми агентами) налогоплательщика, выраженные в иностранной валюте, пересчитываются в рубли по курсу Центрального банка Российской Федерации, установленному на дату фактического получения доходов (на дату фактического осуществления расходов).

В Налоговой карточке указывается, за какой налоговый период она заполняется. Налоговая карточка состоит из 8 разделов и справочной информации о результатах перерасчета налоговых обязательств налогоплательщика за прошлые налоговые периоды, произведенного в отчетном налоговом периоде.

В Налоговой карточке отражаются доходы, подлежащие учету при определении налоговой базы, включая доходы, в отношении которых предусмотрены налоговые вычеты. Доходы, определяемые в соответствии с положениями главы 23 "Налог на доходы физических лиц" нк рф как доходы, не подлежащие налогообложению (освобождаемые от налогообложения) независимо от суммы таких доходов, в Налоговой карточке не отражаются.

Заполняется Налоговая карточка на основании данных расчетно-платежных ведомостей и иных регистров учета по начислению работнику доходов.

В программе "1C: Зарплата и Кадры" Налоговая карточка не хранится как готовый документ, а формируется каждый раз по запросу пользователя. В этой связи по окончании налогового периода (календарного года) или ранее (по необходимости) Налоговая карточка за истекший налоговый период должна быть выведена на бумажный носитель и подписана лицом, ответственным за ее ведение.

Для того чтобы составить Налоговые карточки на всех сотрудников, следует использовать отчет "Налоговая карточка 1-НДФЛ" (меню "Отчеты"^ пункт "Налоговая отчетность -»• подпункт "Налоговая карточка 1-НДФЛ").

Поскольку налоговая карточка формируется в программе автоматически, прокомментируем порядок ее ведения.

В Налоговой карточке указывается, сведения о доходах какого налогового периода она содержит, например: "Налоговая карточка по учету доходов и налога на доходы физических лиц за 2002 год".

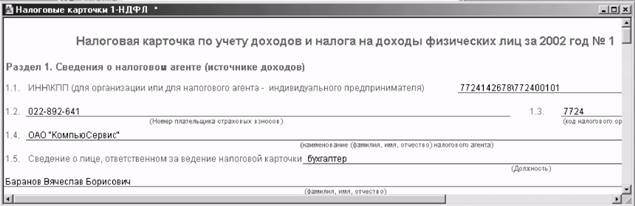

В разделе 1 отражается необходимая информация о налоговом агенте - источнике выплаты доходов (рис. 99):

• в пункте 1.1 в поле "ИНН\КПП..." указывается идентификационный номер налогового агента (организации, индивидуального предпринимателя, частного нотариуса). ИНН организации указывается вместе с кодом причины постановки на учет, который записывается через разделитель;

Рис. 99. Заполнение раздела 1 Налоговой карточки

• в пункте 1.2 указывается номер плательщика в Пенсионном фонде России;

• в пункте 1.3 указывается код налогового органа, где налоговый агент состоит на налоговом учете;

• в пункте 1.4 указывается полное наименование налогового агента - организации (или фамилия, имя, отчество налогового агента - физического лица), которая ведет Налоговую карточку.

• в пункте 1.5 указываются сведения о лице, ответственном за ведение Налоговой карточки.

В программе "1C: Зарплата и кадры" вся необходимая информация о налоговом агенте указывается при работе со стартовым "Помощником" или в форме обработки "Настройки конфигурации".

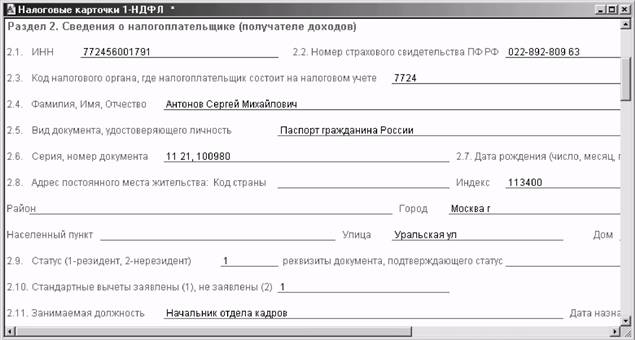

В разделе 2 отражается необходимая информация о налогоплательщике, получающем доходы от налогового агента (рис. 100):

Рис. 100. Заполнение раздела 2 Налоговой карточки

• в пункте 2.1 "ИНН" указывается идентификационный номер налогоплательщика (если он имеется);

• в пункте 2.2 указывается номер страхового свидетельства налогоплательщика в Пенсионном фонде Российской Федерации (если он имеется);

• в пункте 2.3 "Код налогового органа, где налогоплательщик состоит на налоговом учете" указывается номер налогового органа, содержащийся в документе, подтверждающем постановку данного налогоплательщика на налоговый учет;

• в пункте 2.4 "Фамилия, имя, отчество" указывается фамилия, имя и отчество налогоплательщика без сокращений, в соответствии с документом, удостоверяющим личность;

• в пункте 2.5 "Вид документа, удостоверяющего личность" указывается наименование документа, удостоверяющего личность налогоплательщика, а также код соответствующего вида документа (табл. 10);

Таблица 10. Виды документов, удостоверяющих личность налогоплательщика

|

Код |

Наименование документа |

Примечание |

|

01 |

Паспорт гражданина СССР |

Паспорт, удостоверяющий личность гражданина СССР и действующий на территории РФ до 31 декабря 2005 г. |

|

02 |

Загранпаспорт гражданина СССР |

Паспорт, удостоверяющий личность гражданина РФ за пределами РФ, образца до 1997 г. |

|

03 |

Свидетельство о рождении |

Для лиц, не достигших 16-летнего (с 01.10.97 г. -14-летнего) возраста |

|

04 |

Удостоверение личности офицера |

Для военнослужащих (офицеров, прапорщиков, мичманов) |

|

05 |

Справка об освобождении из места лишения свободы |

Для лиц, освободившихся из мест лишения свободы |

|

0б |

Паспорт Минморфлота |

Паспорт моряка Минморфлота СССР (РФ), выданный до 1997 г. |

|

07 |

Военный билет солдата (матроса, сержанта, старшины) |

Военный билет для солдат, матросов, сержантов и старшин, проходящих военную службу по призыву или контракту |

|

09 |

Дипломатический паспорт гражданина РФ |

Дипломатический паспорт для граждан РФ |

|

10 |

Иностранный паспорт |

Заграничный паспорт для постоянно проживающих за границей граждан, которые временно находятся на территории Российской Федерации |

|

11 |

Свидетельство о регистрации ходатайства иммигранта о признании его беженцем |

Для беженцев, не имеющих статуса беженца |

|

12 |

Вид на жительство |

Вид на жительство в РФ |

|

13 |

Удостоверение беженца в РФ |

Для беженцев |

|

14 |

Временное удостоверение личности гражданина РФ |

Временное удостоверение личности гражданина РФ по форме 2П |

|

21 |

Паспорт гражданина РФ |

Паспорт гражданина РФ, действующий на территории РФ с 1 октября 1997 г. |

|

22 |

Загранпаспорт гражданина РФ |

Паспорт, удостоверяющий личность гражданина РФ за пределами РФ, образца 1997 г. |

|

26 |

Паспорт моряка |

Паспорт моряка (удостоверение личности гражданина, работающего на судах заграничного плавания или на иностранных судах) образца 1997 г. |

|

27 |

Военный билет офицера запас |

Военный билет офицера запаса |

|

91 |

Иные документы, выдаваемые органами МВД |

Иные, выдаваемые органами внутренних дел РФ документы, удостоверяющие личность гражданина |

• в пункте 2.6 "Серия, номер документа" указываются реквизиты документа, удостоверяющего личность налогоплательщика, соответственно серия и номер документа (знак"№ " не проставляется). Если в документе отсутствует серия, то указывается только номер;

• в пункте 2.7 "Дата рождения" указывается дата рождения в формате: число, месяц, год;

• в пункте 2.8 "Адрес постоянного места жительства" указывается полный адрес постоянного места жительства налогоплательщика в стране, налоговым резидентом которой он является, независимо от количества дней фактического нахождения на территории Российской Федерации, на основании документа, подтверждающего адрес его постоянного места жительства.

Написание адреса постоянного места жительства осуществляется в следующей последовательности: код страны; индекс; код региона; район; город; населенный пункт (село, поселок и т. п.); улица (проспект, переулок и т. п.); дом, корпус, квартира.

• Пример 1

Адрес г. Москва, Ленинский проспект, д.4а, кор. 1, кв.10 отражается следующим образом:

индекс — 110515; код региона — 77; улица — Ленинский пр-кт; дом — 4А; корпус — 1; квартира — 10.

• Пример 2

Адрес Московская область, Нарофоминский район, , стр.1, кв.50 отражается следующим образом:

индекс — 143360; код региона — 50; район — Нарофоминский р-н; город — Апрелевка Г; улица —

Августинская у л; дом — 14; корпус — строение 1; квартира — 50.

• Пример 3

Адрес г. Воронеж, п. Боровое, ул. Гагарина, дом 1 отражается следующим образом:

индекс — 394050; код региона — 36; город — Воронеж Г; населенный пункт — Боровое П; улица — Гагарина ул.; дом — 1.

• Пример 4

Адрес Ивановская область, Ивановский район, д. Андрееве, д. 12 отражается следующим образом: индекс — 155110; код региона — 37; район — Ивановский р-н; Андрееве Д; дом — 12.

"Код страны" - указывается код страны постоянного проживания налогоплательщика - нерезидента. Код проставляется из Общероссийского классификатора Стран Мира (ОКСМ), введенного в действие Постановлением

Госстандарта от 01.01.01 г. № 000.

"Код региона" - указывается код региона (республики, края, области, округа), на территории которого налогоплательщик имеет постоянное место жительства (табл. 11).

Таблица 11. Коды регионов Российской Федерации

|

Код |

Наименование |

Код |

Наименование |

Код |

Наименование |

|

01 |

Республика Адыгея |

31 |

61 | ||

|

02 |

Республика Башкортостан |

32 |

62 | ||

|

03 |

Республика Бурятия |

33 |

63 | ||

|

04 |

Республика Алтай |

34 |

64 | ||

|

05 |

Республика Дагестан |

35 |

65 |

Сахалинская область | |

|

Об |

Ингушская Республика |

36 |

66 | ||

|

07 |

Кабардино-Балкарская Республика |

37 |

Ивановская область |

67 | |

|

08 |

Республика Калмыкия |

38 |

68 | ||

|

09 |

Карачаево-Черкесская Республика |

39 |

69 | ||

|

10 |

Республика Карелия |

40 |

70 | ||

|

11 |

Республика Коми |

41 |

71 | ||

|

12 |

Республика Марий Эл |

42 |

72 | ||

|

13 |

Республика Мордовия |

43 |

73 | ||

|

14 |

Республика Саха (Якутия) |

44 |

74 | ||

|

15 |

Республика Северная Осетия |

45 |

75 | ||

|

16 |

Республика Татарстан (Татарстан) |

46 |

76 | ||

|

17 |

Республика Тува |

47 |

77 |

Г. Москва | |

|

18 |

Удмуртская Республика |

48 |

78 |

Г. Санкт-Петербург | |

|

19 |

Республика Хакасия |

49 |

79 |

Еврейская автономная область | |

|

20 |

Чеченская Республика |

50 |

Московская область |

80 |

Агинский Бурятский автономный округ |

|

21 |

Чувашская Республика - Чаваш Республики |

51 |

81 |

Коми-Пермяцкий автономный округ | |

|

22 |

52 |

82 |

Корякский автономный округ | ||

|

23 |

53 |

83 |

Ненецкий автономный округ | ||

|

24 |

54 |

84 |

Таймырский (Долгано- | ||

|

25 |

55 |

85 |

Усть-Ордынский Бурятский автономный округ | ||

|

26 |

56 |

86 |

Ханты-Мансийский автономный округ | ||

|

27 |

57 |

87 | |||

|

28 |

58 |

88 |

Эвенкийский автономный округ | ||

|

29 |

59 |

Пермская область |

89 |

Ямало-Ненецкий автономный округ | |

|

30 |

60 |

9901 |

город и космодром Байконур |

• в пункте 2.9. "Статус" проставляется цифра 1, если налогоплательщик является налоговым резидентом Российской Федерации, и цифра 2 - если налоговым резидентом не является;

В этом же пункте указываются реквизиты документа, подтверждающего статус налогоплательщика. Это может быть паспорт с отметкой о регистрации по месту жительства в Российской Федерации, свидетельство о регистрации, выдаваемое органами регистрационного учета по месту временного пребывания в пределах Российской Федерации, разрешение на постоянное проживание или вид на жительство в Российской Федерации, иные документы, выданные органами внутренних дел, подтверждающие период нахождения на территории Российской Федерации в календарном году;

• в пункте 2.10. "Стандартные вычеты заявлены, не заявлены" - проставляется цифра 1, если вычеты заявлены, 2 - если заявление о предоставлении стандартных вычетов не представлено;

• в пункте 2.11. "Занимаемая должность" указывается должность, занимаемая налогоплательщиком, и дата назначения на эту должность. Если доход выплачивается во исполнение договора гражданско-правового характера без принятия налогоплательщика на работу, пункт не заполняется (прочеркивается).

В программе "1С:Зарплата и кадры" раздел 2 заполняется по сведениям о работнике, внесенным в справочник "Сотрудники".

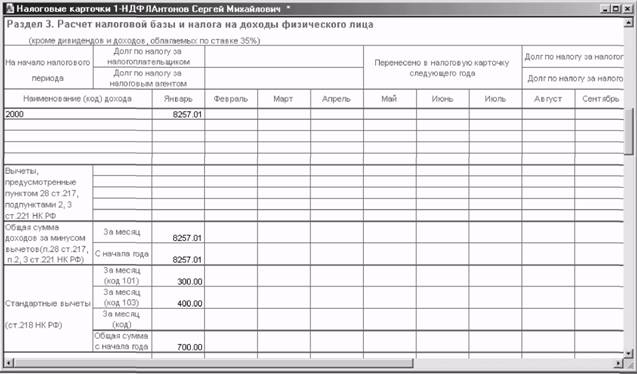

В разделе 3 (рис. 101) производится расчет налоговой базы и налога на доходы физического лица - налогового резидента по всем налогооблагаемым доходам, полученным от данного налогового агента, кроме дивидендов и доходов, облагаемых по ставке 35%.

По доходам, полученным физическим лицом, не являющимся налоговым резидентом, в разделе 3 учитываются любые фактически полученные доходы, включая доходы от реализации имущества, принадлежащего налогоплательщику на праве собственности, кроме дивидендов.

В поле "На начало налогового периода (долг по налогу за налогоплательщиком/долг по налогу за налоговым агентом)" переносится сумма задолженности по налогу за налогоплательщиком/налоговым агентом, исчисленная на конец прошлого отчетного периода.

Рис. 101. Раздел 3 Налоговой карточки

В этом же поле указывается сумма излишне удержанного (не удержанного) налога, относящаяся к прошлым налоговым периодам, обнаруженная в текущем отчетном периоде по результатам перерасчета за налоговые периоды, в которых допущена ошибка в исчислении налоговой базы.

В поле "Перенесено в налоговую карточку следующего года (долг по налогу за налогоплательщиком/долг по налогу за налоговым агентом)" указывается сумма задолженности по налогу за налогоплательщиком/налоговым агентом, исчисленная на конец отчетного налогового периода.

В поле "Наименование (код) дохода" налоговым агентом указываются коды доходов, присвоенные видам доходов согласно справочнику "Виды доходов". По итогам каждого месяца проставляются коды доходов, фактически полученных налогоплательщиком, и их денежное выражение до уменьшения на сумму полагающихся налоговых вычетов.

Дата фактического получения дохода определяется как день:

• выплаты дохода, в том числе перечисления дохода на счета налогоплательщика в банках либо по его поручению на счета третьих лиц - при получении доходов в денежной форме;

• передачи доходов в натуральной форме - при получении доходов в натуральной форме;

• уплаты налогоплательщиком процентов по полученным заемным средствам, приобретения товаров (работ, услуг), приобретения ценных бумаг - при получении доходов в виде материальной выгоды.

При получении дохода в виде заработной платы датой фактического получения налогоплательщиком такого дохода признается последний день месяца, за который ему был начислен доход за выполненные трудовые обязанности в соответствии с трудовым договором (контрактом).

Сумма заработной платы за каждый отчетный месяц проставляется в поле, соответствующем месяцу, за который она начислена. Сумма аванса и сумма заработной платы в окончательный расчет, начисленные за отчетный месяц, проставляются в поле, соответствующем этому месяцу, одной суммой, включающей обе названные выплаты.

В случае выплаты налогоплательщику пособия по временной нетрудоспособности, пособия по уходу за больным ребенком, сумм в оплату очередного отпуска, других аналогичных выплат за непроработанное время, исчисляемых в установленном порядке исходя из средней заработной платы, суммы таких выплат отражаются в поле (полях) того месяца, за который они начислены.

В поле "Вычеты, предусмотренные п. 28 ст. 217, подпунктами 2, 3 ст. 221 НК РФ" указываются коды и суммы налоговых вычетов, предоставляемых в соответствующем месяце получения дохода, указанного в поле "Наименование (код) дохода", в пределах 2000 руб. за налоговый период по каждому из следующих оснований:

• стоимость подарков, полученных налогоплательщиками от организаций или индивидуальных предпринимателей и не подлежащих обложению налогом на наследование или дарение в соответствии с действующим законодательством;

• стоимость призов в денежной и натуральной формах, полученных налогоплательщиками на конкурсах и соревнованиях, проводимых в соответствии с решениями Правительства Российской Федерации, законодательных (представительных) органов государственной власти или представительных органов местного самоуправления;

• суммы материальной помощи, оказываемой работодателями своим работникам, а также бывшим своим работникам, уволившимся в связи с выходом на пенсию по инвалидности или по возрасту;

• возмещение (оплата) работодателями своим работникам, их супругам, родителям и детям, бывшим своим работникам (пенсионерам по возрасту), а также инвалидам стоимости приобретенных ими (для них) медикаментов, назначенных им лечащим врачом.

В этом же поле указываются коды с помесячным отражением сумм профессиональных налоговых вычетов, предусмотренных подпунктами 2 и з статьи 221 нк рф, предоставляемых налоговыми агентами в случае выплаты дохода от выполнения работ (оказания услуг) по договорам гражданско-правового характера в сумме фактически произведенных налогоплательщиком и документально подтвержденных расходов, непосредственно связанных с выполнением этих работ (оказанием услуг); получения авторских вознаграждений или вознаграждения за создание, издание, исполнение или иное использование произведений науки, литературы и искусства, вознаграждения авторам открытий, изобретений и промышленных образцов.

Если налогоплательщики, получающие авторские вознаграждения или вознаграждения за создание, издание, исполнение или иное использование произведений науки, литературы и искусства, вознаграждения авторам открытий, изобретений и промышленных образцов, не могут документально подтвердить произведенные расходы, они принимаются к зачету по нормативам затрат (в процентах к сумме начисленного дохода), установленным пунктом 3 статьи 221 НК РФ.

В поле "Общая сумма доходов за минусом вычетов, предусмотренных п.28 ст.217, пп.2, 3 ст.221 НК РФ", в верхней строке указывается денежное выражение таких доходов, подлежащих налогообложению, полученных за каждый месяц налогового периода, до предоставления стандартных вычетов, предусмотренных статьей 218 нк рф. В нижней строке названного поля указывается сумма налогооблагаемого дохода, исчисленная нарастающим итогом с начала налогового периода по итогам каждого месяца.

Если в Налоговой карточке производится расчет налоговой базы по доходам физического лица - нерезидента, общая сумма доходов, полученных за каждый месяц налогового периода, подлежит уменьшению только на суммы налоговых вычетов в пределах до 2000 руб. по каждому из оснований, предусмотренных пунктом 28 статьи 217 нк рф. Вычеты, указанные в пунктах 2 и з статьи 221 нк рф, в таком случае не предоставляются. Исчисление общей суммы дохода нарастающим итогом с начала года также не производится.

В поле "Стандартные вычеты" указываются коды стандартных вычетов, предусмотренные в справочнике "Налоговые вычеты", с последующим ежемесячным указанием суммы таких предоставленных вычетов. В строке "Общая сумма с начала года" указывается общая сумма вычетов нарастающим итогом с начала года.

Стандартные вычеты на работника и его ребенка (детей) предоставляются налогоплательщику одним из работодателей, являющихся источником выплаты дохода, по выбору налогоплательщика на основании его письменного заявления и документов, подтверждающих право на такие налоговые вычеты. Если в следующем налоговом периоде работник письменно не уведомляет работодателя о прекращении предоставления стандартных вычетов, вычеты продолжают предоставляться по этому месту работы в установленном порядке.

Стандартные вычеты предоставляются при определении размера налоговой базы по доходам, в отношении которых установлена налоговая ставка в размере 13%. В случае определения налоговой базы по доходам нерезидента, стандартные вычеты не предоставляются.

Стандартные вычеты в размере 3000 руб. и 500 руб. за каждый месяц налогового периода предоставляются налогоплательщику независимо от суммы их дохода, исчисленного нарастающим итогом с начала налогового периода, в отношении которого предусмотрена ставка налога 13 процентов.

Стандартные вычеты в размере 400 руб. предоставляются за каждый месяц налогового периода и действуют до месяца, в котором доход налогоплательщика, исчисленный нарастающим итогом с начала налогового периода, полученный от данного источника и облагаемый налогом по ставке 13%, превысил 20000 рублей. Начиная с месяца, в котором указанный доход превысил 20000 руб., налоговый вычет в размере 400 руб. не применяется.

• Пример

Доход работника, указанный в поле "Общая сумма доходов за минусом вычетов (п.28 ст.217, пп.2, 3 ст.221 НК РФ)", ежемесячно составляет 3000 руб. Доход, исчисленный нарастающим итогом с начала года, в июле составил 21000 руб. В таком случае стандартные вычеты в размере 400 руб. с июля больше не предоставляются.

Стандартные вычеты на каждого ребенка налогоплательщика в размере 300 руб. за каждый месяц налогового периода (600 руб. - у вдов/вдовцов, одиноких родителей, опекунов или попечителей) предоставляются налогоплательщикам, на обеспечении которых находится ребенок, являющихся родителями или супругами родителей, опекунами или попечителями, до месяца, в котором доход налогоплательщика, исчисленный работодателем нарастающим итогом с начала налогового периода, облагаемый налогом по ставке 13%, превыситрублей. При этом под одиноким родителем понимается один из родителей, не состоящий в зарегистрированном браке. Начиная с месяца, в котором указанный доход превысилруб., налоговый вычет на ребенка (детей) не применяется.

Налоговый вычет расходов на содержание ребенка (детей) производится на каждого ребенка в возрасте до 18 лет, а также на каждого учащегося дневной формы обучения, аспиранта, ординатора, студента, курсанта в возрасте до 24 лету родителей и (или) супругов, опекунов или попечителей.

Вдовам (вдовцам), одиноким родителям, опекунам или попечителям налоговый вычет с месяца, следующего за вступлением их брак, вычет предоставляется в размере 300 рублей.

Иностранным физическим лицам, являющимся налоговыми резидентами Российской Федерации, у которых ребенок (дети) находится за пределами Российской Федерации, вычет на ребенка (детей) предоставляется на основании документов, заверенных компетентными органами государства, в котором проживают ребенок (дети).

• Пример

Работник имеет право на стандартные вычеты в размере 3000 руб. за каждый месяц. У этого работника двое детей. Одному из них 10 лет, другому 20 лет, и он является учащимся образовательного учреждения высшего профессионального образования по дневной форме обучения. Ежемесячный доход работника, указанный в поле "Общая сумма доходов", составляет по 5000 руб. Общая сумма доходов с начала года в апреле составила 20000 руб. В таком случае вычеты на содержание детей с мая не производятся. Вычет на работника в размере 3000 руб. предоставляется ежемесячно до конца года.

|

Из за большого объема эта статья размещена на нескольких страницах:

1 2 3 4 5 6 7 8 9 10 11 12 13 14 15 |