3) Формы потребительского кредита за рубежом

- 1 -

Потребительский кредит отражает экономические отношения между кредитором и кредитополучателем по поводу кредитования конечного потребления. Он выдается населению для удовлетворения его потребительских нужд и отличается от кредитов, предоставляемых предприятиям для производственных целей, по составу участников сделки, объектам, условиям предоставления, размеру процента и др.

Рассрочка погашения кредита позволяет населению постепенно накапливать деньги для платежа. В процессе погашения потребительских кредитов у населения сокращается на соответствующую сумму платежеспособный спрос, что необходимо учитывать при определении объема и структуры товарооборота, платных услуг, динамики доходов и расходов населения, де нежной массы в обращении. Таким образом, размер кредитов тесно взаимосвязан с формированием покупательного фонда населения и должен соответствовать объему и структуре товарного фонда и услуг.

Субъектами кредитных отношений являются кредитополучатели — физические лица и кредиторы — банки, внебанковские кредитные организации (ломбарды, кассы взаимопомощи, кредитные кооперативы, пункты проката), предприятия и организации. Между банком и населением может существовать посредник, например торговая организация.

Потребительский кредит регулируется со стороны государства более тщательно по сравнению с другими формами кредита, так как он связан с потребностями населения, регулированием его уровня жизни. Регулирование может затрагивать уровень процентных ставок, сроки, соблюдение принципов социальной справедливости и доступности кредита населению.

Основными объектами кредитования являются затраты населения, связанные с удовлетворением потребностей текущего характера, а также затраты капитального (инвестиционного) характера на строительство и поддержание недвижимого имущества.

При выдаче потребительских кредитов между кредитополучателем и кредитором заключается договор (соглашение.

В качестве гарантии возврата кредита кредитополучателем могут выступать: заработная плата и другие доходы; залог имущества, включая приобретенное за счет кредита; страховые по лисы; заклад сберегательного вклада; гарантия, поручительство третьих лиц; совместное обязательство супругов и др.

- 2 -

На практике перечень потребительских кредитов достаточно велик, но их можно классифицировать по группам. Классификация потребительских кредитов осуществляется по определенным признакам:

1) целевому характеру;

2) субъектам кредитных отношений (банковские и небанковские кредиты);

3) способу организации предоставления ссуженных средств (кредиты организованные и неорганизованные, прямые и косвенные);

4) формам выдачи (товарные и денежные кредиты);

5) степени покрытия кредитом стоимости потребительских товаров, услуг (кредиты на полную стоимость или с частичной их оплатой);

6) способу погашения кредита (погашаемые постепенно или разовым платежом);

7) срокам выдачи (краткосрочные и долгосрочные).

В зависимости от целевого назначения потребительские кредиты бывают:

ü инвестиционные;

ü для покупки особых товаров или оплаты услуг;

ü на развитие личных хозяйств;

ü целевые кредиты отдельным социальным группам;

ü на нецелевые потребительские нужды;

ü чековые;

ü под банковские кредитные карточки и др.

К инвестиционным относятся кредиты на строительство, завершение строительства и приобретение индивидуальных жилых домов и квартир, садовых домиков; благоустройство садовых участков; реконструкцию, капитальный ремонт индивидуальных жилых домов, дач; строительство, покупку и ремонт гаражей; строительство и ремонт надворных построек, средств малой механизации и др.

Льготные кредиты предоставляются на строительство (ре конструкцию) или приобретение жилых помещений малообеспеченным трудоспособным гражданам Республики Беларусь, состоящим на учете нуждающихся в улучшении жилищных условий.

Особую группу кредитов банков составляют кредиты на текущие (неотложные) нужды: для покупки товаров; на лечение, оздоровление и отдых детей и взрослых; на затраты по обучению; на торжественные мероприятия (свадьба, юбилей); на ритуальные услуги и др.

Кредиты на развитие личных хозяйств выдаются на покупку сельскохозяйственной техники, транспортных средств; приобретение взрослого скота, его молодняка, кормов; покупку посадочного материала, фруктовых деревьев, рассады, удобрений.

Социальный характер носят все виды потребительского кредита, однако следует выделить целевые ссуды отдельным социальным группам (молодым семьям, студентам). Кредиты, как правило, выдаются на льготных условиях: относительно низкая процентная ставка; обеспечение гарантии воз врата за счет администрации предприятия, учебного заведения.

Нецелевые потребительские наличные кредиты могут предоставляться населению коммерческими банками, ломбардами под залог имущества, кассами взаимопомощи, хозяйственными организациями без обязательного указания целей использования кредита. Это может быть кредит на неотложные нужды, на осуществление затрат, возникающих в связи с особыми или не предвиденными обстоятельствами (лечение, несчастный случай, стихийное бедствие, получение образования).

Кредиторы-банки могут выдавать потребительские кредиты кредитополучателям, обращающимся в банк непосредственно (прямые кредиты) или через посредников, например, торговую организацию, предприятие по оказанию услуг проката, лом бард, которые продают товар потребителям, оказывают услуги или обслуживают их под обязательства кредитополучателя (косвенные кредиты).

- 3 -

Коммерческими банками практикуются различные методы кредитования торговых организаций под товары, проданные в кредит. Так, международной банковской практике известны:

ü метод полного права обратного требования;

ü метод без права обратного требования;

ü метод выкупа.

К потребительскому кредиту относится также чековый кредит. В мировой банковской практике предоставление чекового кредита связывается с наличием счета в банке. Между кредитором и кредитополучателем оговаривается (письменно) заранее обусловленное автоматическое предоставление кредита в момент исчерпания остатка средств на счете (овердрафтные счета).

Другая разновидность чекового кредита основана на применении специального чекового счета и специальных банковских чеков. Эти чеки могут иметь особую форму и код, обеспечивающий идентификацию при их обработке в банке. Банки выдают клиентам чеки установленного достоинства и образца, и вкладчик получает кредит, как только его чек поступает в банк для проводки по счету.

“Скоринг" - кредитование является обезличенной, но более простой и быстрой формой, чем деловая беседа. Потенциальный клиент заполняет заявление по установленной форме, содержащее информацию о возрасте, семейном положении и стаже. Каждый вопрос имеет максимально возможный балл, который будет выше для таких важных вопросов, как профессия, и ниже для таких вопросов, как возраст.

После окончательного подсчёта очков вручную или с помощью компьютера банк определяет, какую услугу разумнее предоставить клиенту: ссуду или овердрафт.

Потребительский кредит кредитных учреждений имеет в основе две формы:

ü прямые кредиты потребителя без посреднических торговых фирм;

ü кредиты потребителям с поручительством торговых фирм.

ТЕМА №16. Международный кредит и его воздействие на экономическое развитие государства

1) Международный кредит, условия возникновения и его роль в экономике

2) Классификация форм международного кредита

- 1 -

Объективной основой развития международных кредитных отношений явились:

ü выход производства за национальные рамки;

ü усиление интернациональных хозяйственных связей;

ü углубление международного разделения труда;

ü международное обобществление капитала;

ü специализация и кооперирование производства.

Международный кредит — движение ссудного капитала в сфере международных экономических отношений, связанное с предоставлением валютных и товарных ресурсов во временное пользование на условиях их платности, срочности, гарантии погашения, целенаправленности, материальной обеспеченности.

Субъектами кредитных отношений выступают государства (правительства), банки, международные и региональные валютно-кредитные и финансовые организации, отдельные юридические лица. Международный кредит опосредствует движение товаров, услуг, капиталов во внешнем обороте.

Потребность в нем вызывается особенностями кругооборота капитала, условиями производства и реализации, различиями в объеме и сроках внешнеэкономических сделок, необходимостью одновременных крупных капиталовложений для расширения производства. Международный кредит способствует перераспределению ссудных капиталов между странами для обеспечения потребностей расширенного воспроизводства; ускоряет концентрацию и централизацию капитала.

Предоставление кредита с точки зрения процесса воспроизводства означает, что часть созданного прибавочного продукта, образующего фонд накопления, изымается из национальной экономики страны кредитора и поступает в страну заемщика. Для кредитора это влечет за собой необходимость либо увеличения сверх внутренних потребностей производства товаров, которые он обязался поставить в счет кредита, либо использования для этого ранее накопленных резервов — не только товарных, но и денежных. Для заемщика же кредит представляет собой дополнительный источник расширенного воспроизводства. С помощью подобного экономического маневра страны перемещают материальные и финансовые ресурсы именно туда, где они могут быть рационально использованы для организации высокоэффективного производства той продукции, в которой заинтересованы и заемщик, и кредитор. В результате взаимные кредиты способствуют преодолению различий в уровне экономического развития сотрудничающих стран, углублению международного разделения труда.

Позитивная роль международного кредита заключается в ускорении развития производительных сил путем обеспечения непрерывности процесса воспроизводства и его расширения. Кредит стимулирует внешнеэкономическую деятельность страны, повышает эффективность внешней торговли, создает благоприятные условия для зарубежных инвестиций, обеспечивает бесперебойность международных расчетных и валютных операций, перераспределяет ссудные капиталы между странами.

Негативная роль международного кредита может проявляться в формировании диспропорции общественного воспроизводства, укреплении позиций страны-кредитора на мировых рынках, усилении ее воздействия на экономический и политический режим страны-должника и др.

- 2 -

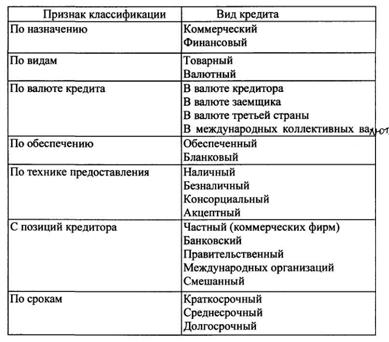

Многообразие международных экономических отношений порождает различные кредитные отношения, влияющие на формирование видов международного кредита. Их классификация может быть произведена по разным критериям.

Классификация международных кредитов

Коммерческие кредиты непосредственно связаны с внешней торговлей и услугами. Это главным образом товарные кредиты, предоставляемые экспортером одной страны импортеру другой страны в виде отсрочки платежа по товарным операциям.

Международный коммерческий (фирменный) кредит имеет преимущества: относительное невмешательство государственных органов в коммерческие сделки; большие возможности согласования стоимости кредита непосредственно между экспортером и импортерам. К недостаткам можно отнести ограниченность сроков и размеров кредитования; связанность импортера с определенным экспортером; повышение цены товара для импортера (за счет процента по кредиту); необходимость рефинансирования в банках.

Финансовые кредиты используются на любые цели, включая прямые капиталовложения, инвестиционные объекты, приобретение ценных бумаг, погашение внешних долгов.

При выдаче кредитов в денежной форме (валютные кредиты) объектом ссуды служат международные покупательные средства (иностранная валюта, международные коллективные валюты).

Обеспечением международных кредитов служат товары, ценные бумаги, недвижимость, коммерческие товарные документы и т. п. Бланковый кредит выдается под обязательство должника погасить его в определенный срок (соло-вексель).

Международные кредиты могут предоставляться наличными и безналичными перечислениями, в виде акцептных и консорциальных кредитов, облигационных займов, депозитных сертификатов и др.

С позиций кредитора выдаются межгосударственные (правительственные) кредиты. Для межгосударственного кредита характерно то, что субъектами кредитных отношений выступают отдельные государства, а объектом перераспределения — их национальный доход.

Международный банковский кредит по мере расширения экономических связей между различными государствами получает все большее развитие. Он характеризуется тем, что одним из субъектов кредитных отношений выступает банк. Банковское кредитование охватывает экспортно-импортные операции, учет векселей, акцепт тратт, инвестиционные кредиты, долгосрочные кредиты по компенсационным сделкам, финансовые кредиты.

По срокам международные кредиты подразделяются на сверхкраткосрочные (суточные, недельные, трехмесячные), краткосрочные (до 1 года), среднесрочные (1—5 лет) и долгосрочные (свыше 5—7 лет).

Погашение кредитов и уплата по ним процентов производятся валютной выручкой за счет увеличения экспорта товаров; поставками товаров обычного экспортного ассортимента стран-заемщиков; продукцией предприятий, для строительства которых был выдан кредит, и другими способами, оговоренными в кредитных соглашениях.

ТЕМА №17. Лизинга как форма имущественного кредитования

1) Понятие лизинга и его функции

2) Этапы лизинговой сделки

3) Сравнительный анализ арендных и лизинговых операций

4) Порядок проведения лизинговых операций

5) Разновидности лизинга

- 1 -

Лизинг - деятельность, связанная с приобретением одним юридическим лицом за собственные или заемные средства объекта лизинга в собственность и передачей его другому субъекту хозяйствования на срок и за плату во временное владение и пользование с правом или без права выкупа.

Объект лизинга - любое движимое и недвижимое имущество, относящееся по установленной классификации к основным фондам, а также программные средства и рабочие инструменты (стоимостью свыше десяти минимальных заработных плат за единицу либо комплект независимо от срока службы или стоимостью до десяти минимальных заработных плат за единицу, либо комплект со сроком службы свыше одного года), обеспечивающие функционирование переданных в лизинг основных фондов.

Субъекты лизинга: лизингодатель - юридическое лицо, передающее по договору лизинга специально приобретенный для этого за счет собственных и (или) заемных средств объект лизинга; лизингополучатель - субъект хозяйствования, получающий объект лизинга во временное владение или пользование по договору лизинга.

Лизинг как сложное, социально-экономическое явление выполняет важнейшие функции по формированию многоукладной экономики и активизации производственной деятельности. К ним относятся:

ü финансовая функция выражается в освобождении товаропроизводителя от единовременной оплаты полной стоимости необходимых средств производства и предоставлении ему как бы долгосрочного кредита в материально-вещественной форме;

ü производственная функция лизинга заключается в оперативном решении производственных задач путем временного использования, а не покупки дорогостоящих и морально стареющих машин;

ü функция сбыта — это расширение круга потребителей и завоевание новых рынков сбыта. Вовлечение в сферу лизинга тех, кто не может сразу купить то или другое имущество;

ü функция получения налоговых и амортизационных льгот имеет следующие особенности:

1) взятое по лизингу имущество может не отражаться на балансе пользователя, поскольку право собственности сохраняется за лизингодателем;

2) лизинговые платежи относятся на себестоимость производимой продукции (услуг), что соответственно снижает налогооблагаемую прибыль;

3) применение ускоренной амортизации, исчисляемой не на базе нормативного срока службы объекта лизинга, а исходя из срока контракта, снижает облагаемую прибыль и ускоряет обновление имущества.

- 2 -

Лизинговый процесс можно представить в виде цикла, состоящего из трёх основных стадий: подготовительной (прединвестиционной), организационной (инвестиционной) и эксплуатационной, каждая из которых в свою очередь может подразделяться на отдельные этапы элементы и конкретные виды работ.

На первой предварительной стадии стороны (потенциальные лизингополучатель и лизингодатель) осуществляют подготовительную работу, предшествующую заключению договоров: изучают рынок, условия и особенности сделки, оформляются заявки, готовятся заключения о платежеспособности клиентов, определяется экономическая эффективность проекта и т. д.

На второй стадии лизинговая сделка оформляется юридически — заключаются договора, и объект лизинга поставляется пользователю.

Третья стадия — период эксплуатации объекта лизинга, выплаты лизинговых платежей и закрытия сделки (выкуп или возврат имущества лизингополучателем).

- 3 -

Взаимосвязь и основные различия арендных и лизинговых отношений

Параметры

сравнения

Виды отношений

Арендные

Лизинговые

Субъекты отношений

Арендатор и Арендодатель

Лизингодатель, Лизингополучатель и Поставщик (изготовитель имущества)

Объекты отношений

Любое имущество, неограниченное в обороте, включая земельные участки и природные объекты

Любые имущество, кроме земли и других природных объектов

Правовое

В основном имущественными правоотношениями

Имущественными, кредитными и коммерческими правоотношениями

Отношение с продавцом имущества

Имеет только арендодатель — покупатель

Лизингополучатель имеет права и несет обязанности покупателя, лизингодатель и продавец выступают солидарными кредиторами лизингополучателя

Риск случайной гибели имущества несет

Арендатор

Лизингополучатель

Страхование объекта отношений производит

Как правило собственник

Пользователь, если иного не предусмотрено договором

Правовая форма отношений

Двухстороннее соглашение об аренде имущества

Трехстороннее соглашение о лизинге

Право собственности пользователя на объект аренды после возмещения его стоимости

Если предусматривается, то в форме договора купли — продажи

Обычно предполагается опцион выкупа объекта или перехода его в собственность лизингополучателя, если иного нет в договоре, то после выплаты всех лизинговых платежей.

Ответственность наймодателя за недостатки переданного пользователю имущества

Отвечает арендодатель

Лизингодатель не отвечает за состояние имущества, кроме случаев, когда продавца выбирает он сам

При расчете платежей за объект отношений учитываются

Спрос и предложение (конъюнктура)

Цена объекта, срок договора, % ставка, остаточная стоимость имущества и другие

Разрешение на осуществление сделок

Не требуется, право любого лица

Предусмотрено обязательное лицензирование

Наличие передаваемого предмета в пользование у арендодателя (лизингополучателя)

На момент заключения договора аренды является собственностью арендодателя

Лизингодатель приобретает указанное пользователем имущество

- 4 -

На рисунке 1 показано, что организация лизинговых отношений осуществляется в следующей последовательности.

Прежде всего потенциальный лизингополучатель, исходя из своих целей и возможностей, находит производителя необходимого ему оборудования (машин и др. средств производства), делает запрос, получает бизнес-предложение и проводит переговоры, в процессе которых согласовывает:

ü качество и характеристики объекта лизинга;

ü сроки поставки, монтажа, пусконаладочных работ;

ü размер и условия оплаты и т. д.

Рис.1. Организация лизинговых операций

1. Клиент оформляет заявку в лизинговую компанию с просьбой приобрести выбранное оборудование и передать ему в лизинг.

2. Производится анализ предлагаемого проекта и изучение клиента лизингополучателем

3. Лизингодатель делает заказ-наряд изготовителю на выбранное лизингополучателем оборудование

4. Исходя из суммы покупки лизинговая фирма получает в банке необходимый кредит

5. Лизинговая компания и лизингополучатель заключают договор лизинга, по которому оборудование переходит в исключительное пользование лизингополучателя

6. Лизингодатель заключает с изготовителем контракт купли продажи необходимого оборудования и дает указание поставщику отгрузить имущество в адрес лизингополучателя.

7. Согласно акту приёмки имущества в эксплуатацию объект передаётся лизингополучателю.

8. Заключается договор о техобслуживании объекта лизинга со стороны лизингодателя.

9. Лизингополучатель поизводит страхование объекта лизинга

10. В обмен за пользование оборудованием лизингополучатель производит выплату лизинговых платежей.

11. После завершения сделки объект лизинга возвращается лизинговой фирме.

12. За счёт поступивших лизинговых платежей лизингодатель возврщает кредит банку.

- 4 -

Многообразие функций и задач, выполняемых лизингом, его многогранность делают необходимость классификацию лизинга на отдельные его виды характеристику особенностей каждого вида.

В зависимости от формы организации, техники проведения сделки и по составу участников различают прямой, косвенный и возвратный лизинг. Прямой лизинг имеет место в том случае, когда поставщик (изготовитель) самостоятельно без посредников сдаёт объект в лизинг. Таким образом, поставщик и лизингодатель совмещены в одном лице, а вся сделка имеет двухсторонний характер.

Возвратный лизинг характеризуется тем, что собственник имущества сначала продаёт его будущему лизингодателю, а затем сам же арендует этот объект у покупателя.

Однако в основе большинства лизинговых сделок лежит процедура косвенного лизинга. Посредник (он же лизингодатель) сначала финансирует покупку средств производства у изготовителя и поставляет их пользователю (лизингополучателю). Исходя из этого в косвенном лизинге участвуют три стороны: промышленное предприятие, лизинговая компания и арендатор.

По комплексности сервисного обслуживания арендатора выделяют "чистый" и "мокрый" лизинг (при этом "мокрый" лизинг представляется как лизинг с полным или неполным набором услуг), а также генеральный лизинг.

"Чистый" лизинг имеет место в тех случаях, когда все расходы по эксплуатации, ремонту и страхованию используемого имущества несёт арендатор, и они не включается в лизинговые платежи.

"Мокрый" лизинг предполагает обязательное техническое обслуживание оборудования, его ремонт, страхование и другие операции, которые лежат на лизингодателе.

В зависимости от широты спектра и комплексности услуг, выполняемых в процессе "мокрого" лизинга, он представляется как полносервисный или лизинг с частичным (неполным) набором услуг.

Полносервисный лизинг, или лизинг с полным набором сервисных услуг, предусматривает комплексную систему технического обслуживания, ремонта, страхования, поставки необходимого сырья, подготовки квалифицированного персонала, маркетинга и даже рекламы выпускаемой лизингополучателем продукции со стороны лизингодателя.

Лизинг с неполным набором услуг предполагает заранее согласованное разделение функций по техническому обслуживанию объекта между сторонами договора.

Генеральный лизинг позволяет при постоянном и проверенном сотрудничестве участников сделки заключить общее соглашение по предоставлению лизинговой линии, по которой пользователь может при необходимости брать дополнительное оборудование без заключения очередного нового контракта.

По объекту сделок различают лизинг движимого имущества и лизинг недвижимости.

При лизинге недвижимости лизингодатель строит или покупает эту недвижимости по поручению арендатора и передаёт ему для использования в производственных и коммерческих целях с правом выкупа или без него по окончании срока договора.

Лизинг движимого имущества подразделяется на лизинг производственного и строительного оборудования, компьютеров, транспортных средств, станков и т. д.

В зависимости от условий амортизации используемого имущества выделяется лизинг с полной и неполной амортизацией.

Лизинг с полной амортизацией характеризуется:

ü совпадением продолжительности сделки с нормативным сроком амортизации объекта;

ü полной выплатой стоимости объекта при однократной аренде;

ü правом пользователя на выкуп объекта по символической цене (по соглашению сторон).

Лизинг с неполной амортизацией допускает частичную выплату стоимости объекта лизинга. Он охватывает в основном объекты недвижимости, а также различное оборудование, станки и целые предприятия.

По отношению к определённым размерам и границам рынка выделяют внутренний (все участники сделки из одной страны) и внешний (международный) лизинг, если хотя бы одна из сторон является иностранной или все участники принадлежат разным странам, либо кто-то из них имеет совместный капитал с зарубежной фирмой.

Международный лизинг имеет несколько модификаций, а именно: прямой экспортный и прямой импортный, транзитный (косвенный), непрямой.

Прямой международный лизинг представляет собой сделку, где все операции совершаются между юридическими лицами из двух разных стран.

Различия экспортного и импортного лизинга определяется страной месторасположения лизингодателя и лизингополучателя. При импортном лизинге поставщик находится за рубежом, а при экспортном – зарубежным партнёром является лизингополучатель.

Транзитный (косвенный) международный лизинг имеет место в тех случаях, когда лизингодатель одной страны приобретает оборудование в другой стране и поставляет его арендатору, находящемуся в третьей стране.

Непрямой международный лизинг – это лизинг, когда лизинговая фирма и потребитель оказываются одной национальной принадлежности, но лизинговая фирма расположена в другой стране.

По составу лизингового платежа различают денежный, компенсационный и смешанный лизинг.

Денежный лизинг имеет место, когда все платежи проходят в денежной форме.

Компенсационный лизинг предусматривает платежи в форме поставки товаров, производимых на используемом оборудовании, или в форме оказания встречных услуг.

Смешанный лизинг основан на сочетании денежных и компенсационных платежей, в которых используется элементы бартерной сделки.

Сублизинг - лизинг, при котором лизингополучатель с разрешения лизингодателя передает иным лизингополучателям в последующее пользование и владение объект лизинга. При этом лизингополучатель не освобождается от обязательств и ответственности перед лизингодателем, предусмотренных договором лизинга, приобретая по отношению к другому лизингополучателю права.

Финансовый лизинг – лизинг, при котором лизинговые платежи в течение договора лизинга, заключенного на срок не менее одного года, возмещают лизингодателю стоимость объекта лизинга в размере не менее 75 процентов его первоначальной (восстановительной) стоимости независимо от того, будет ли сделка завершена выкупом объекта лизинга лизингополучателем, его возвратом или продлением договора лизинга на других условиях.

Оперативный лизинг - оперативный лизинг, при котором лизинговый платеж в течение договора лизинга возмещает лизингодателю стоимость объекта лизинга в размере менее 75 процентов его первоначальной (восстановительной) стоимости. По истечении договора лизинга лизингополучатель возвращает лизингодателю объект лизинга, в результате чего он может передаваться в лизинг многократно.

ТЕМА №18. Ипотечный кредит

1) Сущность ипотеки

2) Разновидности ипотечного кредита

3) Порядок получения ипотечного кредита

4) Значение ипотечного кредита

- 1 -

Ипотека - залог земли, недвижимого имущества. Ипотека оформляется договором между залогодателем и залогодержателем, согласно которому залогодатель обеспечивает недвижимостью какое-либо финансовое обязательство перед залогодержателями и соглашается, что данная недвижимость может являться предметом претензий залогодержателя в связи с погашением финансового обязательства.

Залогодателем при залоге имущества может быть юридическое или физическое лицо, которому предмет залога принадлежит или будет принадлежать на праве собственности или праве полного хозяйственного владения.

Под предметом ипотеки понимается зарегистрированная в соответствующем реестре недвижимость, идентифицированная договором об ипотеке. К недвижимости можно отнести:

ü земельные участки;

ü предприятия, здания, строения и другие сооружения, расположенные на земельных участках, включая (без ограничения) нежилую собственность, жилые дома, коттеджи, садовые домики, гаражи, квартиры, строящиеся объекты и т. п. Они прочно связаны с землей, перемещение их невозможно без ущерба их назначению;

ü права на аренду или другие права на пользование земельными участками, зданиями, сооружениями и т. п. в соответствии с действующим законодательством;

ü земельные участки вместе с объектами.

Земельные участки, находящиеся в частной собственности граждан, могут быть предметом залога в качестве обеспечения своевременного возврата банковского кредита.

Залог запрещен на имущество, находящееся в исключительной государственной собственности: землю (за исключением земельных участков, переданных в частную собственность), недра, воздушное пространство, внутренние водоемы, леса и иные природные ресурсы, а также специальные объекты — по причине их исторической, культурной или иной ценности либо по мотивам государственной безопасности.

- 2 -

Ипотечный кредит - особый тип экономических отношений по поводу предоставления долгосрочных ссуд под залог недвижимого имущества.

Кредитором по ипотеке выступают ипотечные банки или специальные ипотечные компании, ассоциации, кредитные общества, а также обычные коммерческие банки, специализирующиеся на предоставлении долгосрочных кредитов под залог недвижимости. Кредитными ресурсами ипотечных кредитных организаций могут быть собственные средства, выпуск и продажа ипотечных облигаций, депозитные вклады клиентов, продажа закладных свидетельств и др.

Заемщиком выступают физические и юридические лица, имеющие в собственности объект ипотеки, который должен:

1) приносить доход его владельцу;

2) пользоваться спросом на рынке;

3) не быть объектом залога по другой операции.

При залоге недвижимого имущества должник номинально сохраняет свое право собственника.

Залогодатель сохраняет за собой не только право владения, но и право независимого распоряжения предметом ипотеки, прибылью, продукцией, товарами в обороте, полученными в результате пользования предметом ипотеки.

В зависимости от способа обеспечения обязательств (ссуды) имуществом различают следующие виды ипотеки: стандартная (обычная), объединенная, чужого имущества, общая, условная.

Имущество, находящееся в общей совместной собственности, может быть предметом ипотеки по договору с согласия всех собственников. Имущество, которое нельзя разделить без ущерба для его основного назначения (неделимое имущество), не может быть передано в ипотеку по частям. По срокам регистрации ипотека бывает первичной и последующей.

Выделяют следующие виды (типы) сделок по ипотеке:

ü простое финансирование;

ü вторичное финансирование;

ü продажа имущества без существующей ипотечной задолженности;

ü продажа имущества при наличии ипотечной задолженности.

- 3 -

Процесс получения ипотечного кредита проходит несколько стадий

При заключении сделки по ипотечному кредиту контрольный список документов, требуемых от физического лица, может включать в себя: заявление кредитополучателя, заемное обязательство, справочные документы, документы на собственность, гарантии, поручительства, страховые документы, закладную и др.

Оценка стоимости предмета ипотеки, то есть оценка стоимости недвижимости проводится экспертизой, результаты которой используются финансово-кредитными организациями для пред оставления кредита или определения размера эмиссии ценных бумаг, обеспеченных ипотекой (облигации, сертификаты и др.). Оценка недвижимости — основа принятия решения о размере выдаваемого кредита.

Соотношение между размером ссуды и стоимостью залога — наиболее важный фактор для принятия решения о предоставлении кредита. Предельные размеры ссуды должны быть меньше стоимости залога (60—80 %).

Основными документами при оформлении ипотечного кредита являются договоры залога, закладные, векселя, другие долговые ценные бумаги. Закладная ценная бумага рассматривается как документ, передающий кредитору законное право собственности на залог по ссуде. Закладная на недвижимость является основным обеспечением ипотечного кредита. При погашении долга в установленный срок передача права собственности утрачивает силу.

Ипотечный кредит может быть использован для покупки недвижимости; для строительства, реконструкции, капитального ремонта производственных зданий, жилых домов; пере профилирования производственных процессов; мелиорации; для приобретения и посадки многолетних насаждений; модернизации производственных технологических процессов; на улучшение качества земельного участка и повышение плодородия почвы; покупку дополнительного земельного участка и т. д.

|

Из за большого объема этот материал размещен на нескольких страницах:

1 2 3 4 5 6 7 8 |