Рис. 7.1 Инфраструктура АБС

Структурная схема комплексной автоматизации банка включает следующие модули:

− активно-пассивных операций;

− автоматизации учетных операций;

− анализа и формирования отчетности;

− оказания интерактивных услуг.

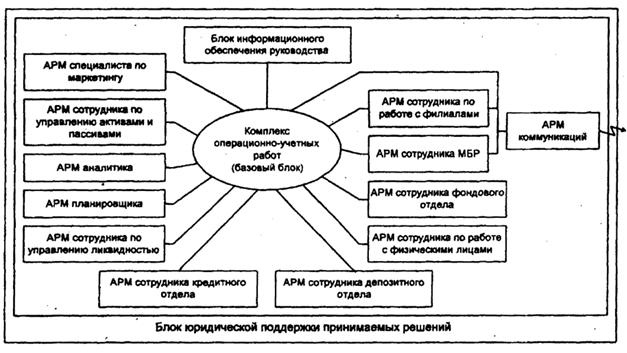

Состав и функции модулей автоматизации учетных операций приведены на рис. 7.2 [71].

|

Рис. 7.2 Функции модулей автоматизации учетных операций

Все банковские информационные системы можно разделить на две большие группы: разработанные на основе технологии файл/сервер и клиент/сервер. Последняя стала фактически стандартом. Она имеет такие очевидные преимущества, как высокая скорость обработки информации, слабо зависящая от количества пользователей и объема обрабатываемых данных, развитые возможности защиты информации, гибкость в отношении выборки и анализа данных. Хотя необходимо отметить, что такая технология предъявляет повышенные требования к аппаратно-техническому обеспечению кредитной организации, прежде всего к серверному и сетевому оборудованию, на которые ложится большая часть нагрузки при обработке данных. Преимущества реализации клиент/серверной системы в полной мере проявляются при обработке значительных объёмов информации большим числом одновременно работающих пользователей.

При выборе банком информационной системы, безусловно, следует руководствоваться не только стремлением к использованию последних достижений в данной области, но и конкретными условиями (размер банка: число работников и автоматизированных рабочих мест, объём и структуру документооборота, количество внутрибанковских и клиентских счетов, наличие филиальной сети, валютных операций и т. д. это определяет требования к функциональности и производительности информационной системы; специализация банка) [150].

АБС создаются в соответствии с современными представлениями об архитектуре банковских приложений, которая предусматривает разделение функциональных возможностей на три уровня.

Верхний уровень (Front-office) образуют модули, обеспечивающие быстрый и удобный ввод информации, ее первичную обработку и любое внешнее взаимодействие банка с клиентами, другими банками, ЦБ, информационными и торговыми агентствами и т. д.

Средний уровень (Back-office) представляет собой приложения по разным направлениям внутрибанковской деятельности и внутренним расчетам (работу с кредитами, депозитами, ценными бумагами, пластиковыми карточками и т. д.).

Нижний уровень (Accounting) это базовые функции бухгалтерского учета, или бухгалтерское ядро. Именно здесь сосредоточены модули, обеспечивающие ведение бухгалтерского учета по всем пяти главам нового плана счетов.

Разделение банка на front-office и back-office основывается не столько на функциональной специфике обработки банковских операций (сделок) и принятия решений (обобщения и анализа), сколько на самой природе банка как системы, с одной стороны, фиксирующей, а с другой активно влияющей на экономическое взаимодействие в финансово-кредитной сфере.

|

Рис. 7.3 Архитектура банковских приложений

При работе банка со своими филиалами можно выделить следующие направления автоматизации взаимодействия [71]:

· обеспечение межфилиального и межрегионального документооборота;

· получение консолидированной ежедневной и аналитической отчетности;

· предоставление филиалами информации обо всех клиентах банка и остатках на их счетах;

· контрольные и регламентирующие деятельность филиала функции.

В системах интерактивного обслуживания клиентов активно используются следующие устройства:

· автоматические телефонные справочные системы;

· информационные интеллектуальные принтеры;

· мультимедиа-киоски;

· Web-серверы сети Интернет.

Наработанный в России опыт создания АБС к настоящему времени имеет ряд особенностей. Охарактеризуем главные из них.

Прежде всего, это ориентация системы на работу с проводками. Теперь явно прослеживается отход от чисто бухгалтерского построения АБС на основе операционного дня. Высокотехнологичная АБС это эффективное средство контроля над настоящим и прогнозирование будущего развития финансово-кредитной деятельности банка. В любом западном банке такая система является жизненно необходимой составляющей в каждом звене банковской деятельности.

Сложились и реализуются при создании АБС и АИТ два концептуальных подхода к реализации банковских функций. Первый строится на узкой, ограниченной основе, которая воплощает ту или иную идею. Например, построение АБС ведется по принципу удовлетворения требований пользователей. Построение АБС на основе документооборота приводит к снижению эффективности банковской технологии в угоду этой идее. Без должного уровня проработки и моделирования бизнес-процессов происходит механическое наращивание задач, функций, услуг.

Противоположный подход основан на самостоятельном описании и построении пользователями с помощью средств АИТ банковских бизнес-процессов и документооборота. Этот подход отличается значительной трудоемкостью, усложняет настройку системы, нередко приводит к выхолащиванию банковской специфики. В результате система может потерять свою ценность для конечного пользователя.

Расширение потребительских (функциональных) свойств АБС связано с отечественными особенностями развития банковского дела. Если возрастающие запросы банков на те или иные виды услуг носят массовый характер, то на рынке АБС появляются новые банковские приложения, новые классы банковских технологий.

Автоматизированная банковская система (базовый комплекс) позволяет организовать быстрое и качественное обслуживание клиентов по широкому спектру услуг. Основные функциональные модули системы реализуют:

· расчетно-кассовое обслуживание юридических лиц;

· обслуживание счетов банков-корреспондентов;

· кредитные, депозитные, валютные операции;

· любые виды вкладов частных лиц и операции по ним;

· расчеты с помощью пластиковых карт;

· бухгалтерские функции;

· анализ, принятие решений, менеджмент, маркетинг и др.

Краткая характеристика основных функциональных подсистем АБС представлена в приложении №6.

АБС основаны на сетевой технологии в архитектуре "клиент-сервер", опираются на единые принципы построения и функционирования. Слабой стороной многих отечественных систем является недостаточная поддержка специфики банковского дела и его моделирования, недостаточное отражение предметной области. В последнее время стало уделяться больше внимания вопросам финансового анализа и целям управления бизнесом.

Современная банковская система – это сфера многообразных услуг, предоставляемых своим клиентам – от традиционных денежно ссудных и расчетно-кассовых операций, определяющих основу банковского дела, до новейших форм денежно кредитных и финансовых инструментов, используемых банковскими структурами (лизинг, факторинг т. д.).

В условиях усиливающейся межбанковской конкуренции успех предпринимательской деятельности будет сопутствовать тем банкирам, которые лучше овладеют современными методами управления банковскими процессами. Сегодня все больше банков делают ставку на профессионализм своих сотрудников и новые информационные технологии.

Интерес к развитию компьютеризованных банковских систем определяется не желанием извлечь сиюминутную выгоду, а, главным образом, стратегическими интересами. Как показывает практика, инвестиции в такие проекты начинают приносить прибыль лишь через определенный период времени, необходимый для обучения персонала и адаптации системы к конкурентным условиям. Вкладывая средства в программное обеспечение, компьютерное и телекоммуникационное оборудование и создание базы для перехода к новым вычислительным платформам, банки, в первую очередь, стремятся к удешевлению и ускорению своей рутинной работы и победе в конкурентной борьбе.

Перечислим основные функции АБС (обычно они реализуются в виде независимых модулей единой системы):

- Автоматизация всех ежедневных внутрибанковских операций, ведение бухгалтерии и составление сводных отчетов.

- Система коммуникации с филиалами и иногородними отделениями.

- Система автоматизированного взаимодействия с клиентами («банк - клиент»).

- Аналитические системы, включая анализ всей деятельности банка и выбор оптимальных в данной ситуации решений.

- Автоматизация розничных операций, в том числе применение банкоматов и кредитных карточек.

- Системы межбанковских расчетов.

- Системы автоматизации работы банка на рынке ценных бумаг.

- Информационные системы. Возможность быстрого получения необходимой информации, влияющей на финансовую ситуацию.

На отечественном рынке сформировались АИС, каждая из которых имеет определенных потребителей от начинающих банков, осуществляющих лишь ограниченный спектр рублевых операций, до ведения банков, вышедших на зарубежный уровень объема и услуг. АБС содержит необходимый потребителю набор функций. Основная масса предлагаемых на отечественном рынке АБС по стоимости и требованиям к вычислительным средствам рассчитана на средние и небольшие банки. Расширение систем происходит, как правило, в том случае, если возрастающие запросы потребителя носят потенциально массовый характер для российских условий. Поэтому по мере роста финансовых возможностей банков можно ожидать увеличение спроса на более совершенные (многоплатформенные) системы, техническое и программное обеспечение которое потребует все возрастающей квалификации специалистов.

Почти все фирмы - разработчики содержат новые версии АБС, обобщающие предыдущий опыт, ориентированные на те же программно-активные средства, но с улучшенной архитектурой и большим спектром возможностей. На рынке АБС нет единого магистрального направления их развития, а появление новых классов систем в значительной мере определяется интенсивностью и особенностями развития банковского дела в стране.

Проектирование и методологическое обеспечение разработки автоматизированной системы (включая ПО и базы данных) традиционно регулируются многими стандартами и разнообразными методиками. При этом необходимо предусмотреть адаптивное планирование разработки системы, в том числе в динамике ее развития. Одним из способов адаптивного проектирования является разработка и применение «профилей жизненного цикла» автоматизированной системы и ПО. «Профиль жизненного цикла» – перечень нормативных документов и актов, регламентирующих весь жизненный цикл автоматизированной системы. Он позволяет повысить качество разработки, снизить ее трудоемкость, обеспечить расширяемость автоматизированной системы и поддержку функциональной интеграции, переносить систему на различные аппаратно-программные платформы и пр.

Жизненный цикл автоматизированной системы представлен в таблице 7.2

Таблица 7.2

Жизненный цикл АБС

|

№ п/п |

Название этапа |

Содержание |

Особенности реализации |

Минимальный перечень сопутствующих документов |

|

1. |

ФТ – формирование требований АБС |

1.1. Обследование объекта и обоснование необходимости создания АС. 1.2. Формирование требований пользователя к АС. 1.3. Оформление отчета о выполненной работе и заявки на разработку АС (тактико-технического задания) |

На данном этапе необходимо как можно полнее описать и разбить на категории те требования, которые предъявляются к автоматизированной банковской системе (АБС), так как на их основании будут формироваться концепция и проект АБС. Целесообразно также определить приоритеты в реализации требований, что позволит более гибко формировать проект |

1. Документ, отражающий итоги проведенного обследования. 2. Общий перечень требований к АБС. 3. Список требований к АБС со стороны пользователей. |

|

2. |

РК – разработка концепции АБС |

2.1. Изучение объекта. 2.2. Проведение необходимых научно-исследовательских работ. 2.3. Разработка вариантов концепции АС, удовлетворяющей требованиям пользователя. 2.4. Оформление отчета о выполненной работе. |

В концепции АБС следует отразить вышеупомянутые требования и заложить возможность быстрой и гибкой модификации под изменяющееся законодательство, кроме того, наметить направление будущего развития системы с учетом расширения услуг, предоставляемых банком |

Концепция АБС |

|

3. |

ТЗ – техническое задание |

Разработка и утверждение технического задания на производство АС |

В техническом задании должны быть отражены все необходимые детали и нюансы (и, естественно, их решения), которые могут потребоваться при эксплуатации АБС |

Техническое задание на разработку АБС, включающее перечень функциональности и перечень автоматизированных отчетных форм |

|

4. |

ЭП – эскизный проект |

4.1. Разработка предварительных проектных решений по системе и ее составляющим. 4.2. Разработка документации на АС и ее составляющие. |

На данном этапе происходит практическое воплощение АБС на основании ранее сформированных документов. Необходимо обратить пристальное внимание на особенности реализации. |

Эскизный проект, в составе которого документация к АБС и предварительный проект |

|

5. |

ТП – технический проект |

5.1. Разработка проектных решений по системе и ее составляющим. 5.2. Разработка документации на АС и ее составляющие. 5.3. Разработка и оформление документации на поставку изделий для комплектования АС и/или технических требований (технических заданий) на их разработку. 5.4. Разработка заданий на проектирование в смежных частях проекта объекта автоматизации. |

Собственно создание законченного продукта, который будет в дальнейшем эксплуатироваться, и разработка соответствующей технической документации. На данном этапе, видимо, стоит уделить больше внимания обратной связи между заказчиком и разработчиком для наиболее полной и приемлемой реализации всех требований. |

Технический проект, в составе которого техническая документация и проект разработки АБС |

|

6. |

РД – рабочая документация |

6.1. Разработка рабочей документации на систему и ее составляющие. 6.2. Разработка и адаптация программ. |

Необходимо очень серьезно подойти к данному этапу, так как от полноты и правильности разработки документации к АБС зависит и качество обучения персонала, и дальнейшая преемственность АБС. |

Документация к АБС |

|

7. |

ВД – вод в действие |

7.1. Подготовка объекта автоматизации к вводу АС в действие. 7.2. Подготовка персонала. 7.3. Комплектация АС поставляемыми изделиями (программными и техническими средствами, программно-техническими комплексами, информационными изделиями). 7.4. Строительно-монтажные работы. 7.5.Пусконаладочные работы. 7.6. Проведение предварительных испытаний. 7.7. Опытная эксплуатация. 7.8. Проведение приемочных испытаний. |

Если АБС разрабатывалась не под конкретного клиента, то с особой тщательностью следует отнестись к: составлению документа, в котором подробно описываются результаты обследования; разработке плана внедрения; подготовке технических заданий на конвертор и доработки системы; проведению опытной эксплуатации. |

1. План внедрения. 2. Документ, описывающий результаты проведенного обследования. 3. Техническое задание на разработку конверторов. 4. Технические задания на доработку АБС (при необходимости). 5. План обучения сотрудников |

|

8. |

Сп – сопровождение АС |

8.1. Выполнение работ в соответствии с гарантийными обязательствами. 8.2. Послегарантийное обслуживание. |

От этого этапа собственно зависит успешность эксплуатации системы. Над тем, как будет осуществляться сопровождение, необходимо задуматься еще на этапе выбора АБС и ее внедрения. В регламенте сопровождения желательно предусмотреть все работы, которые предвидятся при эксплуатации системы, включая: модификацию под требования заказчика; гарантийное обслуживание (исправление ошибок, внесение коррективов в связи с изменениями законодательства); проведение профилаткических работ и т. д. |

Если речь идет о закупленной АБС, работы, как правило, выполняются на основании Договора сопровождения, в котором выделяют наиболее затратные по ресурсам статьи из регламента сопровождения АБС |

Программное обеспечение АБС

Отличительной чертой функционирования АБС является необходимость обработки больших объемов данных в сжатые сроки. При этом основная тяжесть падает на операции ввода, чтения, записи, передачи данных. Это предъявляет весьма жесткие требования к производительности ОС, СУБД и средств передачи данных. Кроме того, значительные объемы информации должны быть доступны в оперативном режиме для обеспечения возможностей анализа, прогнозирования, контроля и прочего. Поэтому базовые средства должны быть в состоянии поддерживать доступ к большим (и постоянно возрастающим) объемам данных без потери производительности.

Базовые средства используются для обеспечения эксплуатации АБС, для разработки прикладной части программных средств. Базовыми являются ОС, СУБД и другие программные средства системного назначения. В их окружение, под их действием функционируют прикладные программы.

Наличие в спектре базовых средств сетевых функций является непременным атрибутом современных АБС. Сетевые функции придают системе свойства многоуровневости и многозвенности, а также обеспечивают возможность объединения различных программных платформ (NetWare, Windows NT Unix и другие) и, как следствие, возможность гибкого расширения и наращивания системы - дополнения ее новыми рабочими системами, новыми серверами различных

Если техническое обеспечение АБС в России, как правило, полностью зарубежное, то в программном обеспечении доля зарубежных систем значительно меньше. На отечественном рынке программных средств действуют несколько десятков поставщиков. Кроме того, ряд банков (около 50%) разрабатывают собственное программное обеспечение. Качественная эволюция деятельности банков, их возрастающие требования и финансовые возможности будут развивать и направлять подходы к организации программного обеспечения банковских технологий.

Одним из крупнейших разработчиков программного обеспечения в области автоматизации банков и предприятий является Компания «R-Style Softlab» (прил. №7). RS-Bank представляет собой комплексное решение в области автоматизации банковского бизнеса. Он ориентирован на информационное и функциональное обеспечение всего спектра работ, связанных с реализацией банковских услуг. Концептуальное и логическое построение этой АБС естественным образом отражает технологию работы коммерческого банка, что позволяет утверждать: RS-Bank способен обслуживать деятельность банковского учреждения любого масштаба и степени централизации управления.

Комплекс подсистем "Учет хозяйственной деятельности банка" (УХДБ) –автоматизирует всю внутреннюю бухгалтерию кредитного учреждения, включая учет товарно-материальных ценностей, а также важные аспекты работы с персоналом - кадровый учет сотрудников и расчет заработной платы. «R-Style Software Lab.» предоставляет сервис по отдельным модулям банковского программного обеспечения. Также может быть организовано обслуживание сетевого оборудования заказчика – как аппаратной, так и программной части.

В настоящее время наиболее распространенной СУБД является Btrieve Tecors Manager фирмы NOVELL. Программный продукт Btrieve является частью ОС Net и позволяет эффективно и надежно использовать ресурсы банковской системы. Среди набора возможностей Btrieve отметим основные:

-реализация модели взаимодействия клиент - сервер, обеспечивающей высокую производительность при многопользовательском доступе к данным;

-интерфейс с различными языками программирования (С, Pascal, Assembler и другие);

-управление файлами размером до 4 Гбайт;

-обработка трансакции, позволяющая выполнять логически связанные изменения в различных файлах;

-системное журналирование всех изменений в файлах;

-мониторинг использования системных ресурсов.

Альтернативный подход состоит в использовании в качестве основы для построения банковских систем распределенной реляционной СУБД Oracle. В ней обеспечиваются надежные методы хранения и обработки данных, защита от сбоев и несанкционированного доступа, эффективная работа в многопользовательской среде и во всех популярных сетях, высокая производительность. Прикладные системы, созданные на базе СУБД Oracle, одинаково эффективно функционируют на всех типах ЭВМ: персональных, мини - и больших ЭВМ и лишены недостатков, присущих многим другим СУБД на ПЭВМ. Ввиду полной переносимости прикладных систем сохраняются все вложения в их разработку. Не требуется персонала, а закупка нового оборудования не приводит к полному отказу от старого, ибо последнее может использоваться параллельно с новым. Недостатком СУБД Oracle является достаточно высокая стоимость, поэтому система доступна, как правило, крупным и средним банкам.

Подробная информация о программных продуктах, предоставляемых компанией R-Style, представлена в приложении №7. Статистика по АБС представлена в приложении №8.

Особенности информационного обеспечения АБС

Помимо собственно программного обеспечения банковские информационные технологии решают ещё целый комплекс задач, касающихся информационного и аппаратно-технического обеспечения банковских операций [51].

Информационное обеспечение, его организация определяются составом объектов отражаемой предметной области, задач, данных и совокупностью информационных потребностей всех пользователей автоматизированной банковской системы [8].

Информационное обеспечение (ИО) АБС представляет собой информационную модель банка. Различают внемашинное и внутримашинное ИО:

-внемашинное – это вся совокупность информации в банке, включая системы показателей, методы классификации и кодирования элементов информации, документов, документооборота информационных потоков;

-внутримашинное – это представление данных на машинных носителях в виде разнообразных по содержанию, по назначению и специальным образом организованных массивов (файлов), БД и их информационных связей.

Современные системы банковских связей складываются и показателей видов банковских услуг и банковской деятельности, которые отражают расчетно-кассовый, кредитный, депозитный, бухгалтерский, нормативный, законодательный, фондовый, инвестиционный и другие аспекты функционирования банка.

С помощью аналитических и сводных показателей анализируются структура активов и пассивов, доходов и расходов, денежных потоков по активным и пассивным операциям, ликвидность и финансовая устойчивость банка и т. п. Показатели банковской деятельности характеризуют соотношения депозитов, кредитов, собственных и привлеченных средств, долю межбанковских операций в общем объеме ресурсов и вложений, определяют удельный вес и значимость тех или иных операций, что позволяет выявлять возможность повышения прибыльности и конкурентоспособности банка.

Значительную долю внемашинного ИО составляет документация. При разработке внемашинного ИО к документам, как наиболее распространенным носителям исходной и результативной информации, предъявляется ряд требований по их форме, содержанию, порядку заполнения. Единство требований создает унифицированную систему документации. Унифицированные типовые документы банковской системы повышают эффективность автоматизации. К таким документам относятся платежные поручения, чеки, кассовые ордера, банковские выписки и другие. Унифицированные формы документов вырабатываются для всей территории РФ, утверждаются Министерством финансов РФ и ЦБ

Современные АБС предоставляют получения информации в различных формах: в виде печатных документов, экранных форм, на машинных носителях; она может быть представлена в текстовом, табличном и графическом виде. ПЭВМ располагают набором готовых форм первичной и результативной информации или удобными средствами их формирования и компоновки.

Одна из особенностей этого процесса - многообразие форм получения платежных поручений. Как правило, основными, каналами поступления платежных поручений являются следующие: Swift-сообщения, telex - сообщения, заполняемые клиентами формы (передаваемые как в бумажном виде, так и средствами факсового обмена), сообщения в системе КЛИЕНТ - БАНК.

Для каждого канала требуются свои средства обработки поступающих платежных поручений. На практике зачастую любое поступающее платежное поручение переводится в твердую копию (иными словами, распечатку) и затем на всех этапах обработки платежа используется именно эта унифицированная процедура обработки платежных поручений. Но при этом очевиден главный недостаток – временные и денежные потери на передаче документов между службами. По некоторым оценкам, передача документов занимает до трети времени от всего процесса обработки платежа, что, в частности, связано с необходимостью предварительной проверки, распечатки и сортировки поступающих платежных поручений и передачи их в дальнейшую обработку.

Таким образом, требуются такие технологии обработки поступающих платежных поручений, которые позволяют переводить бумажные формы в электронный вид (в данном случае особое значение имеет эргономика самой формы), а также осуществлять электронную обработку любого поручения (Swift, telex, КЛИЕНТ-БАНК) для проверки (заполненность полей, соответствие реквизитов) и сортировки (по клиентам, видам операций и пр.).

Следующий этап процесса обработки платежа – осуществление валютного контроля, а также проверки и авторизации платежа. Одно из возможных осложнений на этой стадии - необходимость контактирования (иногда многократного) с клиентом по вопросам несоответствия предоставленных им документов требованиям, которые предъявляет банк. Безусловно, для этого соответствующая служба банка должна иметь базу данных по клиентам, позволяющую быстро найти координаты клиента. Однако анализ банковских процессов показывает, что, как правило, основной задачей этой службы является быстрая обработка большого количества платежей, поступающих из различных подразделений.

Анализируя возможные пути перестройки процесса обработки платежей и его автоматизации, следует выделить основные позиции, которые должны быть приняты во внимание:

· целесообразность унифицированной обработки платежа вне зависимости от формы и канала поступления платежного поручения;

· сокращение бумажного документооборота, приводящего к значительному увеличению трудоемкости и времени обработки платежей;

· сокращение операций по ручному вводу информации в систему;

· необходимость скорейшего ввода информации о платеже в информационную систему банка (до окончательной проверки платежного поручения и сопровождающих документов);

· целесообразность использования подхода «4-eyes-principle», заключающегося в наличии нескольких (до четырех) точек контроля вводимой в систему информации на разных этапах обработки – первичный ввод (FrontOffice), проверка и авторизация, оформление, комплайенс контроль.

Внутримашинное ИО формирует информационную среду для удовлетворения разнообразных профессиональных потребностей банковской системы.

Оно включает все виды специально организованной на машинных носителях информации для восприятия, передачи, обработки техническими средствами. Поэтому информация представляется в виде файлов, БД, банков данных (БнД).

Современные банковские технологии работают только с БД. Существуют различные инструментальные программные средства как для проектирования, так и для управления и поддержания БД – это, прежде всего, СУБД. В зависимости от выполняемых функций их спектр может включать как простые, так и сложные разработки.

Ведущим направлением организации внутримашинного информационного обеспечения является технология баз и банков данных. К организации информационного обеспечения банковской деятельности предъявляется ряд требований. Наиболее важными из них являются: обеспечение для многих пользователей работы с данными в реальном времени; предоставление для обмена информацией возможности экспорта/импорта данных в разных форматах; безопасность хранения и передачи банковской информации; сохранение целостности информации при отказе аппаратуры.

Развитие теории и практики создания и использования баз данных приводит к более широкому понятию - хранилище данных. Это может быть централизованная база данных, объединяющая информацию из разнородных источников и систем и предоставляющая собранные данные по приложениям конечных пользователей.

Итак, информационное обеспечение, внемашинное и внутримашинное, включает" полный набор показателей, документов, классификаторов, файлов, баз данных, баз знаний, методов их использования в банковской работе, а также способы представления, накопления, хранения, преобразования, передачи информации. АБС позволяет обеспечить эффективность бизнес-процессов банка по основным показателям.

Техническое оснащение современных АБС

Современные банковские системы имеют состав аппаратных средств, в который входят:

-средства вычислительной техники(ВТ);

-оборудование локальных вычислительных сетей (ЛВС);

-средства телекоммуникации и связи;

-оборудование, автоматизирующее различные банковские услуги: автоматы-кассиры и т. д.

-средства, автоматизирующие работу с денежной наличностью (для подсчета и подтверждения подлинности купюр и другие). Поставщики оборудования для банков представлены в прил. №7.

Важнейшими факторами, влияющими на функциональные возможности и эффективную работу банковских систем, являются состав технических средств, их архитектура и набор базового (системного) ПО, на основе которого строится прикладная часть системы.

Автоматизация банковских операций при работе с наличностью предполагает использование детекторов валют и ценных бумаг, счетчиков купюр и монет, упаковщиков банкнот, машины для уничтожения бумаг и документов. Это оборудование при больших объемах операций значительно сокращает трудоемкость работы, экономит время кассиров, операционистов. Защита от фальшивой наличности при значительных оборотах в обменных пунктах и многочисленных филиалах банка обеспечивает достоверность денежных средств и их сохранность.

С целью повышения производительности и надежности автономных банковских технологий компьютеры объединяются в сети с помощью определенных дополнительных технических и программных средств. В практике банковской деятельности широко распространены ЛВС в пределах одного здания, либо с удаленностью объектов до 1 км друг от друга.

Для подключения устройств к ЛВС достаточно иметь один канал, соединяющий компоненты сети, кроме того, требуются сетевые адаптеры, которые обеспечивают физическое согласование различных устройств

Организационной формой использования технических средств являются АРМы сотрудников (рис. 7.4).

Организационной формой использования технических средств являются АРМы сотрудников (рис. 7.4).

Рис.7.4 Структура интегрированной АБС

Наиболее распространенные режимы обслуживания пользователей в сети организуются как файл-сервер и клиент-сервер. Обе модели, имея общую схему обслуживания пользователей, различаются сложностью, объемами работ, разнообразием функций, программно-технической оснащенностью, а так же производительностью. Модель клиент-сервер имеет больше ресурсных возможностей, дает ответы на запросы, тогда как первая - передает файлы по сети.

Архитектура "клиент-сервер" предполагает организацию технического обеспечения и разделения обработки информации между двумя компонентами, которые называются клиентом и сервером. Обе части выполняются на разных по мощности компьютерах, объединенных сетью. При этом клиент посылает серверу запросы, а сервер их обслуживает. Такая технология реализуется в профессиональных СУБД, имеющих специальный язык структурированных запросов.

Одним из вариантов реализации технологии "клиент-сервер" является ее трехуровневая архитектура. В сети должны присутствовать как минимум три компьютера: клиентская часть (рабочая станция), сервер приложений и сервер базы данных. В клиентской части организуется взаимодействие с пользователем (пользовательский интерфейс). Сервер приложений реализует бизнес-процедуры для клиентской части. Сервер базы данных обслуживает бизнес-процедуры, которые выступают в роли клиентов. Гибкость такой архитектуры в независимом использовании и замене вычислительных и программных ресурсов на всех трех уровнях.

Для повышения надежности, отказоустойчивости технических решений в банковских АБС практикуется объединение серверов в группы (кластеры). При этом ресурсы и нагрузка разделяются между серверами (узлами системы) так, что пользователь не знает, с каким конкретным сервером он работает в данный момент, а использование технических средств оказывается более эффективным. Телекоммуникационная архитектура в автоматизированных технологиях банка определяет набор и структуры подсистем технического обеспечения, которые должны обеспечивать разнообразные типы взаимодействия для всех приложений (модулей) АБС. Возможности архитектуры в процессе создания АИТ согласуются с требованиями и условиями работы банка, определяемыми его бизнес-процессами. Предусматривается взаимодействие банка с внешними финансовыми и информационными структурами, с расчетно-клиринговыми палатами и центрами, биржами, РКЦ, с удаленными клиентами и другими банками и т. д.

Телекоммуникационное обеспечение бизнес-процессов банка строится с учетом обслуживания своей корпоративной сети и доступа в любые другие локальные и глобальные сети. Из-за отсутствия на текущем этапе стандартов на прикладные взаимодействия обычно связь банка с внешними организациями осуществляется через шлюзы, например, почту, телекс или АРМы других фирм.

Корпоративные сети того или иного банка выступают в качестве транспортной основы, на которой строится вся телекоммуникационная архитектура. В данной области существует множество решений для линий любого качества, включая защиту транспортного уровня и управление им. Реализация функционально полного набора банковских телекоммуникаций позволяет создавать единое информационное пространство. Возможно осуществлять интеграцию отделений, филиалов во всех приложениях банковских услуг, обеспечивать доставку услуг в любое место востребования и в любое время, в онлайновом и офлайновом режимах (непосредственной и регламентируемой связи). Итак, телекоммуникационные системы позволяют банку решать важнейшие задачи автоматизации - от чисто технических, как, например, обеспечение оптимальной производительности и прозрачности взаимодействия бизнес-процессов, до функциональных на наивысшем уровне банковского обслуживания.

Применение локальных, региональных и глобальных сетей в АБС предъявляет повышенные требования к их надежности, а также защите и целостности данных. Уровень готовности и отказоустойчивости сетевых средств должен быть высоким, чтобы исключить возможность нарушения работоспособности при выходе из строя одного из сетевых компонентов. Например, при организации взаимодействия с удаленными филиалами, пользователями надо предусматривать возможность перехода на дополнительные коммутируемые линии, дублирование основного канала связи или увеличение его пропускной способности.

Важным фактором, позволяющим сократить стоимость технической поддержки сети, является внедрение централизованной системы сетевого управления. Она предоставляет возможность дистанционного конфигурирования, контроля, устранения неисправностей и реализации ряда других функций. Интеграция технологий одного производителя сетевого оборудования, предоставляющего полный набор коммуникационных устройств (концентраторов, коммутаторов, маршрутизаторов) упрощает управление, администрирование, подготовку персонала, снижает суммарную стоимость оборудования, а также повышает эксплуатационную надежность системы в целом.

Модернизация сетевых инфраструктур играет существенную роль в процессе расширения банковских услуг, выхода банка на новые рынки. Весьма важным является внедрение мультипротокольных сетей межбанковского взаимодействия, которые позволяют организовать наиболее эффективный обмен информации. Опыт показывает, что самым слабым звеном в вычислительных комплексах банков являются серверы. Наиболее перспективные из них - Unix-серверы. Серверы более низкого уровня, например IBM, PC-серверы, требуют решений по расширению дисковой подсистемы, по предсказанию сбойных ситуаций и т. п.

7.2 Технология использования пластиковых карт

В условиях усиления конкуренции в банковском деле отечественные коммерческие банки, используя богатый опыт зарубежных стран в области внедрения электронных платежей, начинают применять в своей деятельности новые формы и методы в обслуживании клиентов. Не на последнем месте стоит развитие банковских операций с использованием пластиковых карт.

Механизм функционирования системы электронных расчетов основан на применении пластиковых карточек и включает в себя операции, осуществляемые при помощи банкоматов, электронные системы расчетов населения в торговых организациях, системы банковского обслуживания клиентов на дому и на рабочем месте и т. д.

Пластиковая карточка – это обобщающий термин, который объединяет все виды карточек, различных как по назначению, набору оказываемых с их помощью услуг, так и по своим техническим возможностям и организациям, их выпускающим.

Важнейшая особенность всех пластиковых карточек независимо от степени их совершенства состоит в том, что на них хранится определенный набор информации, используемый в различных прикладных программах.

В настоящее время более 200 стран мира используют пластиковые карты в платежном обороте.

Почти все крупные банки РФ предоставляют населению и организациям целый спектр услуг по выпуску и обслуживанию пластиковых карт. К такого рода услугам относятся:

· изготовление и обслуживание пластиковой карты;

· выплата работникам предприятий заработной платы через пластиковые карточки;

· выпуск и обслуживание пластиковых карт российской платежной системы Union Card;

· обслуживание торгово-сервисных предприятий по приему безналичной оплаты с использованием карт;

· изготовление утерянной карточки;

· блокирование карточки на определенный срок;

· выпуск и обслуживание карточек международных платежных систем и др.

Внедрение систем платежей с использованием пластиковых карт позволит почти полностью отказаться от использования "натуральных" денег. Однако наряду с положительными моментами в использовании пластиковых карт есть и нерешенные задачи, в частности безопасность системы должна заключаться в "непробиваемой" системе защиты информации как на техническом уровне, так и на организационном, в противном случае общество не сможет в полной мере перейти на "виртуальные" деньги.

«Пластиковые деньги» имеют ряд преимуществ перед бумажными. Во-первых, никто кроме владельца не знает, сколько в «электронном кошельке» денег. Во-вторых, злоумышленник или грабитель не может немедленно воспользоваться похищенной или отобранной карточкой, а при хорошей системе контроля вообще не может использовать. Эти же рассуждения справедливы для случая потери «электронного кошелька». В-третьих, «пластиковые деньги» автоматически снимают проблемы рваных купюр и сдачи. Наконец эти «деньги» удобнее и гигиеничнее.

Итак, для владельцев карт – это удобство, надежность, практичность, экономия времени, отсутствие необходимости иметь при себе крупные суммы наличных денег. Для кредитных организаций – повышение конкурентоспособности и престижа, наличие гарантий платежа, снижение издержек на изготовление, учет и обработку бумажно-денежной массы, минимальные временные затраты и экономия живого труда. Это лишь неполный перечень качеств пластиковых денег, обусловивших их признание на мировом рынке.

Новые технологии обслуживания клиентов охватывают:

· использование безналичных расчетов на основе платежных карточек;

· применение устройств самообслуживания клиентов (банкоматов);

· электронная система расчетов в торговых точках, которые позволяют существенно снизить налично-денежный оборот;

· обслуживание клиентов на дому и в офисе.

К разряду пластиковых карт относят:

· банковские карты;

· идентификационные карты – выполненные в виде пластиковых карточек документы, которые позволяют удостоверять личность человека, как гражданина, жителя определенного региона, работника некоего предприятия; также в виде идентификационных карт могут быть изготовлены водительские права, разрешения на ношение оружия, удостоверения на право получения различных видов льгот или медицинское обслуживание и т. п.;

· дисконтные карты. Покупатели – члены дисконтной системы определяются по предъявлению дисконтной пластиковой карточки и имеют преимущества по сравнению с остальными покупателями;

· клубные карты. Распространенный способ идентификации членов клубов, привилегированных гостей дискотек, баров, ресторанов, спортивных клубов, баз отдыха и т. п.;

· авансовые карты: интернет-карты, сервисные, телефонные карты. Клиент покупает карту, и номинал зачисляется на его счет;

· страховые карты. Клиент хранит страховой полис в надежном месте, а с собой носит пластиковую карту лишь с информацией о страховом полисе;

· транспортные карты – пластиковые проездные билеты (простые или с магнитной полосой);

· рекламно-информационные карты и др.

Банковская карта – это персонифицированный платежный инструмент, предоставляющий пользующемуся карточкой лицу возможность безналичной оплаты товаров и/или услуг, а также получения наличных средств в отделениях (филиалах) банков и банковских автоматах (банкоматах).

Классификация банковских карт

Банковские карты можно классифицировать по следующим признакам:

1. По материалу, из которого они изготовлены:

· бумажные (картонные);

· пластиковые;

· металлические.

Этот признак классификации важен лишь с точки зрения истории развития безналичного расчета и как способ определение причин абсолютного предпочтения пластика. В настоящее время монопольное распространение получили именно пластиковые карточки. Однако для идентификации держателей используются бумажные (картонные) карты, запаянные в прозрачную пленку – это ламинированные карточки. Ламинирование является дешевой и легкодоступной процедурой и поэтому, возможны подделки карточки в случае использования в расчетах. С целью повышения безопасности операций применяется более совершенная и сложная технология изготовления карт из пластика. В то же время, в отличие от металлических карт, пластик легко поддается термической обработке и давлению (эмбоссированию), что весьма важно для персонализации карты перед выдачей клиенту.

2. На основании механизма расчетов:

· двусторонние системы возникли на базе двусторонних соглашений участников расчетов: владельцы используют карточки для покупки товаров в замкнутых сетях, контролируемых эмитентами карточек;

· многосторонние системы предоставляют владельцам карт возможность покупки товаров в кредит у различных торговцев и организаций сервиса, которые признают эти карточки в качестве платежного средства.

3. По способу расчетов:

· кредитные карточки, связаны с открытием кредитной линии в банке, что дает возможность владельцу пользоваться кредитом при покупке товаров и при получении кассовых ссуд;

· дебетовые карточки позволяют держателю банковской карты, согласно условиям договора с эмитентом, распоряжаться денежными средствами, находящимися на его счете, в пределах расходного лимита, установленного эмитентом для расчетов за товары (услуги) через электронные терминалы и/или получения наличных денежных средств в банковских автоматах.

Кредитная карточка представляет собой такое средство расчетов, при котором эмитент берет на себя не только обязанность перечисления средств клиента на счета его контрагентов, но и риск немедленной оплаты товаров, работ и услуг ее владельца в пределах установленного им лимита кредитования. Таким образом, кредитная карточка позволяет ее владельцу при совершении любой покупки отсрочить ее оплату путем получения у банка кредита (кредитной линии).

Лимит кредитования определяется банком-эмитентом каждому владельцу карты на его ссудном счете. Этот счет абсолютно независим от обычного (текущего, сберегательного и пр.) счета клиента в банке.

Как правило, перед открытием ссудного счета банк или соответствующая компания по выпуску карточек проверяют финансовое положение будущего владельца кредитной карты, а также детали предыдущих кредитных операций клиента – его "кредитную историю". На основании этих данных эмитент определяет сальдо денежных средств клиента на ссудном счете, а также суммы возможных поступлений и списаний.

Кредитные карточки имеют определенные недостатки, к числу которых относятся: ежемесячные платежи банку, уплата вступительного взноса для пользования компьютерной системой банка, дополнительное время для проверки платежеспособности карты и наличия лимита кредитования по ней, заинтересованность продавца в наличном расчете с покупателем. Тем не менее, все преимущества кредитных карт очевидны, и клиенты часто заинтересованы в получении именно этого вида платежных карт.

Дебетовые карты предназначены для немедленной оплаты товаров, работ и услуг путем прямого списания средств с текущего счета владельца карточки на счет его кредитора в пределах имеющейся там суммы. В этом случае при недостаточности средств расчеты банком производиться не будут, так как лимит, вносимый при открытии счета, снижаться не может, а обязательств по кредитованию клиента банк на себя не принимал.

Таким образом, расчеты по дебетовой карточке производятся путем прямого перечисления списанных со счета ее владельца денежных средств, а не за счет получения у банка кредита.

4. По характеру использования:

· индивидуальная карточка выдается клиентам банка и является «стандартной» или «золотой»; последняя выдается лицам с высокой кредитоспособностью и предусматривает ряд льгот;

· семейная карточка выдается членам семьи лица, заключившего контракт с банком и несущего ответственность по счету;

· корпоративная карточка выдается организации (фирме), которая на ее основе может выдать индивидуальные карточки и открыть персональные счета, «привязанные» к корпоративному карточному счету. Ответственность перед банком по корпоративному счету несет организация, а не индивидуальные владельцы корпоративных карточек.

5. По способу записи информации на карточку:

· карты с графическим изображением;

· карты с эмбоссированными элементами;

· карты с штрих-кодом;

· магнитные карты;

· смарт-карты (чиповые карты);

· оптические карты.

В современных условиях оправданно сочетание некоторых способов нанесения информации.

Наиболее простой формой записи информации на карту является графическое изображение, которое используется во всех карточках, включая самые технологически изощренные. Ранее на карточку наносились фамилия, имя держателя карточки и информация о ее эмитенте. Позднее на универсальных банковских карточках появился образец подписи, а фамилия и имя стали эмбоссироватъся.

Эмбоссирование (emboss) – нанесение данных на карточке в виде рельефных знаков позволило быстрее оформлять операции оплаты картой, делая оттиск слипа. Слип (slip) – оттиск с поверхности карты через копировальную бумагу информации, нанесенной на карту методом эмброссирования.

Магнитные карточки – пластиковые карточки с магнитной полосой, которая содержит некоторый объем информационной памяти, которая считывается специальным считывающим устройством. Информация, содержащаяся на магнитной полосе, совпадает с записями на передней стороне карты: имя, номер счета владельца и дата окончания действия карточки. В настоящее время магнитная запись является самый распространенный способ нанесения информации на пластиковые карточки (карты типа VISA, MasterCard, EuroCard, American Express). Однако магнитная полоса не обеспечивает необходимого уровня защиты от подделок. Поэтому при расчетах с использованием этой карты каждый раз необходимо обращаться к центральному компьютеру для получения информации о наличии на счете необходимой для оплаты товаров/услуг суммы денег. Помимо этого при использовании магнитной карты следует пройти процедуру авторизация – уточнения того факта, что картой владеет именно ее предъявитель.

Смарт-карта предоставляет намного больше возможностей для манипуляций деньгами, находящимися на счете. Дело в том, что такая карточка содержит микропроцессор (чип) - маленький квадратик или овал на лицевой стороне, в памяти которого содержится вся информация о банковском счете ее владельца: о количестве денег на счете, максимальном размере суммы, которую можно снять со счета единовременно, об операциях, совершенных в течение дня. Иными словами, смарт-карта - это одновременно и кошелек, и средство расчета, и банковский счет. И это все благодаря микропроцессору, главным достоинством которого является его высокая способность при постоянстве памяти надежно сохранять и использовать большие объемы информации.

Смарт-карта не нуждается в процедуре авторизации, а значит, способна работать в режиме off-line, что не требует обращения при каждом необходимом случае к банку или компании, где открыт счет владельца карты.

Таким образом, смарт-карта - на порядок более совершенное платежное средство, нежели магнитная. Благодаря своим техническим характеристикам, а также наличию у владельца личного кода, без знания которого доступ к счету невозможен, смарт-карта не только надежнее защищена от подделки, но и предполагает более широкий набор возможностей по оперированию счетом: помимо обналичивания денег через банкомат ее владелец может перевести средства с карточного счета на депозитный или иной, правда, в пределах того банка, который эмитировал карточку.

Общепринятая классификация карт с микросхемой делит их на две группы: карточки с памятью и микропроцессорные. Карточки с памятью делятся на карточки с незащищенной и с защищенной памятью. Микропроцессорные карточки обычно многофункциональные, но для платежных применений используется их особая модификация - электронный кошелек. Кроме того, бывают контактные и бесконтактные карты.

К числу неудобств, возникающих при использовании smart-карты, можно отнести, во-первых, отсутствие единой унифицированной системы обслуживания, в связи с чем для "считывания" смарт-карт разных банков необходимо наличие индивидуального терминала, и во вторых - высокая себестоимость производства микропроцессоров.

Особенности технического обеспечения

Импринтер – механическое/электромеханическое устройство, предназначенное для быстрого переноса эмбоссированной на карте информации на специальный самокопирующийся бланк, называемый слип (от англ, slip – скольжение). Карта помещается в импринтер, сверху размещается слип, а затем прокатывается каретка. Для получения на слипе оттиска высокого качества в каретку устанавливается два специальных ролика: первый переносит информацию с карты владельца при движении каретки в одном направлении, а второй - информацию с пластины предприятия, обслуживающего карту, при движении в обратном направлении. Для обеспечения качества оттиска ролики можно настраивать на толщину карты.

РOS-терминалы, или торговые терминалы, предназначены для обработки транзакций при финансовых расчетах с использованием пластиковых карточек с магнитной полосой и смарт-карт. Использование POS-терминалов позволяет автоматизировать операции по обслуживанию карточки и существенно уменьшить время обслуживания. Возможности и комплектация POS-терминалов варьируются в широких пределах, однако типичный современный терминал снабжен устройствами чтения как смарт-карт, так и карт с магнитной полосой, энергонезависимой памятью, портами для подключения ПИН-клавиатуры (клавиатуры для набора ПИН-кода), принтера, соединения с ПК или с электронным кассовым аппаратом.

Банкоматы – банковские автоматы для выдачи и инкассирования наличных денег при операциях с пластиковыми карточками. Кроме этого, банкомат позволяет держателю карточки получать информацию о текущем состоянии счета (в том числе и выписку на бумаге). Банкомат снабжен устройством для чтения карты, а для интерактивного взаимодействия с держателем карточки - также дисплеем и клавиатурой. Банкомат оснащен персональной ЭВМ, которая обеспечивает управление банкоматом и контроль его состояния. Последнее весьма важно, поскольку банкомат является хранилищем наличных денег. На сегодняшний день большинство моделей рассчитано на работу в on-line режиме с карточками с магнитной полосой, однако появились и устройства, способные работать со смарт-картами и в off-line режиме.

Денежные купюры в банкомате размещаются в кассетах, которые, в свою очередь, находятся в специальном сейфе. Число кассет определяет количество номиналов купюр, выдаваемых банкоматом. Размеры кассет регулируются, что дает возможность заряжать банкомат практически любыми купюрами.

Обычно банкомат состоит из:

· персонального компьютера;

· монитора или специального табло;

· клавиатуры (цифровой и функциональной);

· специального "узкого" принтера для выдачи квитанций о проведенных операциях;

· устройства считывания с пластиковых КК;

· хранилища денежных единиц различных номиналов и соответствующие механизмы проверки их подлинности, счета и подачи.

Банкоматы могут работать в двух режимах: off-line и on-line.

При работе в off-line режиме, банкоматы не связаны с центральной БС в режиме реального времени и работают независимо (реализуется режим отсроченных платежей). Обычно банкоматы, работающие в этом режиме, фиксируют (записывают) информацию о проведенной операции в своей памяти и на специальной магнитной полоске КК (например, на обратной стороне КК). Банкомат, работающий в режиме off-line, обслуживает специальный сотрудник - кассир банка, который периодически вручную заполняет /банкомат наличностью, а также вносит в память банкомата данные о просроченных платежах, счетах, утерянных карточках и др. В более современных системах такая информация закладывается в банкомат периодически в специальном сеансе связи банкомата по коммутируемым или выделенным линиям связи с центральной базой данных банка.

Другой режим работы банкомата –on-line. В этом случае банкоматы связаны с БС напрямую по коммутируемым или выделенным телефонным каналам с использованием различных протоколов (часто используется протокол пакетной передачи данных Х.25). Если банкомат работает в этом режиме, он может выдавать клиенту справки о текущем состоянии его счета. Использование банкоматов в данном режиме требует надежной телекоммуникационной среды и значительных вычислительных ресурсов БС. В таком случае в БС должна быть предусмотрена возможность работы с сетью банкоматов в режиме on-line.

Способы построения сети банкоматов

При использовании банкоматов необходимо выбрать один из двух вариантов организации телекоммуникационной среды:

· обслуживание собственной сети банкоматов;

· участие на долевых началах в эксплуатации уже существующей сети, которая используется совместно несколькими банками.

При использовании собственной сети банк имеет полный контроль над этой сетью и предоставляемыми услугами. Недостатком такого подхода являются достаточно большие затраты на создание и эксплуатацию сети.

Практика создания телекоммуникационной среды с применением банкоматов показывает, что более выгодным для банков является построение общих сетей банкоматов и объединение уже существующих сетей. Результатом этого становится стандартизация кредитных карточек, от которой выигрывают в конечном счете все – и банк и его клиенты.

Банкомат имеет два набора органов управления, которые условно можно назвать как "пользовательский" и "клиентский". Первый предназначен для выполнения сотрудниками банка операций по техническому обслуживанию, инкассации и настройке банкомата. Второй служит собственно для общения клиента с банкоматом. Основа клиентского" набора органов управления – экран монитора и специальная клавиатура, установленные на панели управления снаружи банкомата на лицевой стороне. В последних моделях в качестве мониторов применяются жидкокристаллические большеформатные панели с подсветкой, что является более экономичным, обладающим большей надежностью и стойкостью к механическим воздействиям решением. Клавиатура банкомата выполняется на базе прочных кнопочных узлов повышенной надежности или в виде мембранной клавиатурной панели. Это необходимо для защиты клавиатуры от атмосферных воздействий или вандализма. Цифровая часть банкомата может быть снабжена специальным устройством шифрования, используемым для защиты PIN-кода клиента от компрометации. Обычно цифровая клавиатура помещается в углубленной нише на лицевой панели банкомата, чтобы набираемую комбинацию цифр, было труднее подсмотреть. Для того, чтобы не было видно посторонним набранную клиентом сумму, экран также устанавливается в углублении.

Одна из основных функций пластиковой карточки – обеспечение идентификации использующего ее лица как субъекта платежной системы. Для этого на пластиковую карточку наносятся наименование и/или логотип банка-эмитента, идентификационный номер карты, право собственности эмитента. Эти реквизиты являются обязательными. Так же возможно нанесение значений следующих реквизитов: имя держателя карточки, номер его счета, дата окончания действия карточки, сведения о банке-эмитенте, рекламно-информационные данные и пр. Кроме этого, на карточке может присутствовать фотография держателя и его подпись.

При выдаче карточки клиенту осуществляется ее персонализация: на нее заносятся данные, позволяющие идентифицировать карточку и ее держателя, а также осуществить проверку платежеспособности карточки при приеме ее к оплате или выдаче наличных деиег.

Процесс утверждения продажи или выдачи наличных по карточке называется авторизацией. Для ее проведения точка обслуживания делает запрос платежной системе о подтверждении полномочий предъявителя карточки и его финансовых возможностей. Технология авторизации зависит от схемы платежной системы, типа карточки и технической оснащенности точки обслуживания. Традиционно авторизация проводится "вручную", когда продавец или кассир передает запрос по телефону оператору (голосовая авторизация), или автоматически, карточка помещается в POS-терминал или торговый терминал, данные считываются с карточки, кассиром вводится сумма платежа, а держателем карточки со специальной клавиатуры - ПИН-код (ПИН - Персональный Идентификационный Номер). После этого терминал осуществляет авторизацию либо устанавливая связь с базой данных платежной системы (on-line режим), либо осуществляя дополнительный обмен данными с самой карточкой (off-line авторизация), В случае выдачи наличных денег процедура носит аналогичный характер с той лишь особенностью, что деньги в автоматическом режиме выдаются банкоматом, который и проводит авторизацию.

Положение «О порядке эмиссии кредитными организациями банковских карт и осуществления расчетов по операциям, совершаемым с их использованием» от 09.04.98 N 23-П описывает общие правила документооборота при расчетах по операциям с использованием банковских карт.

Согласно этому положению, операции с использованием банковских карт предусматривают обязательное составление ряда документов на бумажном носителе (слип, квитанция кассового терминала) и/или в электронной форме (документ из электронного журнала терминала или банкомата), а также иных документов (квитанция банкомата и пр.), предусмотренных банковскими правилами (нормативными актами Банка России) и/или договорами, заключенными между участниками расчетов.

Обязательные реквизиты документов, составленных при совершении операций с использованием банковских карт, должны содержать согласованные сторонами признаки, позволяющие достоверно установить соответствие между реквизитами банковских карт и банковскими счетами держателей банковских карт, а также между идентификаторами предприятий торговли (услуг), пунктов выдачи наличной валюты (ПВН), банкоматов и банковскими счетами предприятий торговли (услуг).

При осуществлении операции оплаты товаров или услуг с использование банковской карты на предприятии торговли (услуг), оборудованном импринтером (устройством, предназначенным для переноса оттиска рельефных реквизитов банковской карты на документ, составленный на бумажном носителе), составляется слип в количестве экземпляров, необходимом для всех участвующих в расчетах сторон. На предприятии торговли (услуг), оборудованном электронным терминалом, составляется документ в электронной форме о совершенной операции в электронном журнале электронного терминала и оформляются квитанции терминала также в количестве экземпляров, необходимом для всех участвующих в расчетах сторон.

7.3 АИС удаленного банковского обслуживания

Удаленное банковское обслуживание предполагает проведение операций без визита в банк на основании инструкций, передаваемых по каналам удаленного доступа.

Банки начинают все больше обращаться к разработкам, которые бы позволили осуществлять удаленное обслуживание (УО) клиентов с применением самых современных решений. Если раньше в банках было распространено только два основных способа удаленного обслуживания - юридических лиц в системах "клиент-банк" и физических лиц при помощи банкоматов, то сегодня к этому списку добавляются системы компьютерной телефонии, обслуживание через Интернет, центры сервисного обслуживания запросов клиентов (Call-центры), мобильный телефон с использованием WAP и SMS протоколов.

Предпосылки развития удаленного обслуживания:

• необходимость увеличения количества банковских услуг в связи с повышением конкуренции на банковском рынке (необходимость повышения многоканальности банка);

• развитие сетевых технологий и других средств удаленной обработки информации;

• требования к экстерриториальности банковских услуг;

• снижение операционных расходов и переход к безбумажным технологиям.

А сдерживает развитие удаленного обслуживания в стране:

• отсутствие необходимой законодательной базы;

• низкая активность населения в потреблении банковских услуг;

• слабое развитие инфраструктуры удаленного обслуживания.

Расширение спектра удаленных услуг предполагает выделение трех уровней в процедуре удаленного обслуживания клиентов.

Первый уровень – это уровень бэк-офиса банка. На этом уровне выполняется обработка удаленных запросов, формирование необходимых документов как для клиента, так и для обеспечения операций по счетам клиента и т. д.

Следующим уровнем является уровень способа предоставления банковского продукта или услуги. Решение задач второго уровня обеспечивается средствами телекоммуникационных подсистем, благодаря чему удаленный по отношению к системе УО клиент может воспользоваться услугами банка. На этом уровне решаются вопросы гарантированной доставки информации, реализуются механизмы проверки ее достоверности, защиты от несанкционированного доступа.

Третий уровень – это уровень клиента. На этом уровне клиент получает доступ к системе УО с помощью агента клиента - средства, обеспечивающего предоставление клиенту информации в определенном виде из банка и формирование сообщений для банка.

Так как взаимодействие между уровнями стандартизовано, это позволяет:

· наращивать многоканальность системы, подключая новые компоненты на втором и третьем уровнях;

· совершенствовать возможности системы УО, связанные с функционированием какого-либо уровня, модифицируя компоненты только этого уровня.

Предложенный подход позволил более просто при разработке системы учесть следующие требования:

· инвариантность по отношению к средствам распространения продуктов и услуг. Система должна обеспечить одновременную работу с разными средствами доступа, иметь возможность развития системы с добавлением новых средств распространения продуктов внесения существенных изменений;

· масштабируемость и гибкость по отношению к увеличению количества клиентов и расширению набора их банковских услуг;

· интеграция с АБС, не требующая модернизации АБС, выполнение операций в режиме реального времени, когда это возможно, и минимизация ручных технологических операций;

· простота, наглядность и дружественность интерфейсов системы для массового пользователя;

· обеспечение безопасности передаваемой информации и защиты от несанкционированного доступа к системе.

Доступ клиентов к банковским продуктам системы посредством различных каналов распространения продуктов осуществляется через серверы доступа, которые обеспечивают работу каналов. Сервер доступа к продуктам - это программно-аппаратный комплекс, обеспечивающий взаимодействие между сервером УО и клиентом с использованием средств распространения продуктов. Функции и архитектура сервера доступа зависят от особенностей канала (сервер компьютерной телефонии, Интернет-сервер, и т. д.). Далее зарегистрированные удаленные запросы (распоряжения) клиентов поступают в сервер УО для их обработки.

Задача сервера УО состоит в превращении запросов и распоряжений клиентов в реальные проводки по счетам клиентов и создание документов (квитанции, извещения, платежные поручения), сопутствующих операций, а также занесение информации о сделке в базу сделок. Через систему шлюзов эти изменения отражаются на счетах клиентов.

Виды удаленного обслуживания в системе УО:

· доступ к счетам через модем и общую телефонную сеть (традиционная подсистема Клиент-Банк);

· обслуживание счетов клиента через Интернет - подсистема «Интернет-Клиент». Клиент получает доступ к счету с помощью стандартных средств доступа к Интернет;

· система автоматического обслуживания клиентов по телефону с использованием технологий компьютерной телефонии.

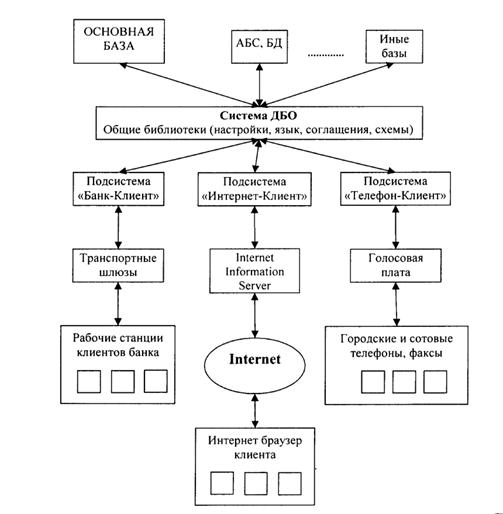

На единую систему удаленного банковского обслуживания могут «навешиваться» различные подсистемы, описывающие каналы доставки документа. На приведенной ниже схеме показана общая техническая структура системы (рис. 7.5).

Рис. 7.5 Общая структура системы удаленного обслуживания

Рис. 7.5 Общая структура системы удаленного обслуживания

Система «Клиент - Банк» (КБ) обеспечиваюет быстрый удобный ввод информации, ее первичную обработку и любое внешнее взаимодействие банка с клиентами, другими банками, Центральным банком и т. д.

Система «Клиент – Банк» позволяет банку и его клиентам обмениваться подписанными и зашифрованными пакетами документов по телефонным линиям связи. Она состоит из модуля «Банк», который располагается на коммуникационной ПЭВМ в банке, и модуля «Клиент», который устанавливается на компьютере клиента. Система «Клиент-Банк» дает возможность клиенту банка решать свои задачи общения с банком, минуя операциониста и не выходя из своего офиса. Клиент может, не покидая офиса, проводить стандартные банковские операции и постоянно поддерживать с банком операционную связь.

Основу комплекса «Клиент-Банк» составляет программный продукт «Клиент», который реализует следующие важные функции:

- формирование базы платёжных поручений клиента и её автоматическое изменение на основании информации, полученной из банка; осуществление модемной связи клиента с банком с целью передачи платёжных поручений для списания сумм со счёта клиента, получения им выписок из лицевого счёта банка, получения платёжных документов о зачислении сумм на счёт клиента (кредитовые платёжные поручения), получения текущей информации о состоянии лицевого счёта клиента или интересующего его дебетового платёжного поручения;

· формирование и использование базы архивных платёжных документов с целью поиска и печати одного документа или группы документов в соответствии с интересующими клиента признаками и условиями.

"Клиент-Банк" включает в себя банковскую и клиентскую часть.

Банковская часть служит для выполнения следующих функций:

рассылка клиентам выписок с информацией о движении по их счетам;

прием рублевых платежных документов от клиентов и подготовка их к проводке;

прием валютных платежных документов;

прием заявок на покупку продажу валюты;

анализ поступивших платежных документов и отсев ошибочных;

передача клиенту сведений об ошибочных документах;

выполнение проводок по платежным документам.

Клиентский модуль может выполнять следующие действия:

создавать, редактировать и хранить бухгалтерские документы (платежные поручения, валютные переводы, заявки на покупку (продажу), обязательную продажу валюты и т. д.);

передавать в банк подготовленные документы и принимать сообщение из банка;

вести архив платежных документов.

Система электронного документооборота ' "КЛИЕНТ-БАНК", позволяет эффективно организовывать взаимодействие банков со своими клиентами в режиме удаленного доступа, наиболее простым аспектом которого является прием-отправка платежных поручений.

Преимущества системы "Клиент-Банк "

При разработке систем такого класса, рассчитанных на широкий круг пользователей, всегда возникает проблема универсальности системы, что в данном случае включает в себя использование стандартных форматов документов и сообщений, возможность работы через различные сети передачи данных, настраиваемость пользовательского интерфейса. В этой связи среди важнейших преимуществ системы "Клиент-Банк " могут быть перечислены следующие:

· Сопряжение с любыми внутренними учетными системами банков.

· Возможность соединения с удаленными абонентами.

· Мониторинг пути прохождения документов, уведомление о причинах задержки документов и т. д.

· Работа со всеми наиболее распространенными финансовыми документами.

· Работа с документами свободного формата, что делает систему открытой и легко модифицируемой.

· Использование электронной почты.

· Возможность подключения мобильных пользователей.

Система "Клиент-Банк" ориентирована как на крупные, так и небольшие компании. Очевидно, что доля непроизводительных затрат у малых фирм больше, чем у крупных.

Таблица 7.3

Состав и назначение компонентов системы

|

Сервер обмена документами |

Почтовый сервер. По сервису и форматам адресации совместим с Х.400, доступ по коммутируемым телефонным каналам, Х.28, Х.25, TCP/IP. Служит для осуществления обмена документами между другими компонентами системы и связи с системой электронной почты Х.400 ISOCOR. |

|

АРМ Банка |

Служит для приема документов от клиента, взаимодействия с учетной банковской системой и уведомления клиента о результатах обработки (формирование и отправка клиенту квитанции и импорт из учетной банковской системы выписки и отправка ее клиенту). |

|

АРМ Клиента |

Позволяет клиенту банка создавать документы, отправлять их в банк, принимать результаты обработки документов, выписки по счетам |

Процедура установки и эксплуатации системы Клиент-Банк

- Клиент в операционном зале банка делает заявку на подключение к системе КБ.

- Клиент заключает с. банком договор, регламентирующий его работу в системе КБ.

После тестовых испытаний клиент переходит на реальное обслуживание в

системе Клиент-Банк. Процесс установки занимает не более недели. В Приложении №9 представлены документы, позволяющие внедрить систему КБ.

Подготовив платежные поручения в течении 5-10 минут, Вы подписываете и шифруете их с помощью ключевой дискеты. После этого он с помощью модема соединяетесь с узлом банка, который работает круглосуточно. И сможет получить подтверждение из банка о том, что платежи приняты или отклонены. Если платежные поручения отклоняются, то Вы увидите на экране, по какой причине это произошло (неправильно указаны реквизиты, нехватка средств на Вашем расчетном счете в «Эллипс банке» и т. п.). В рабочее время с 09 до 18 часов Вы можете заказать выписку за текущий день и увидеть реальное состояние счета на текущий момент.

Подключение к системе Клиент-Банк снимает с клиента потребность поездки в банк для выполнения платежей и получения выписок. Кроме того, система имеет постоянно обновляемый комплект справочников и шаблонов, а так же средство оперативного контроля, позволяющее готовить корректные платежные документы. Имеется шлюз из бухгалтерских программ 1C, БЭСТ и др. Отправка платежных поручений может осуществляться в любое удобное для клиента время.

Перечень документов, поддерживаемых системой "Клиент-Банк".

1. Финансовые документы.

· Платежное поручение.

· Требование-поручение.

· Инкассовое поручение.

· Заявка на продажу валюты.

· Заявка на покупку валюты.

· Поручение на разблокировку транзитного счета (заявление на обязательную продажу валюты).

· Заявление на перевод.

· Заявление на аккредитив.

· Заявка на отзыв платежа.

· Объявление на снятие наличными.

2. Информационные документы. Это документы, позволяющие бухгалтеру без телефонных переговоров с операционистами узнать все о своем счете и о проводках по нему.

· Запрос на номер и сумму авизо.

· Запрос на розыск платежа.

· Запрос на розыск приложения.

· Выписка.

3. Почтовые документы.

· Внутреннее текстовое сообщение. Формируется клиентом или банком для отправки любому абоненту системы "Клиент - Банк".

· Текстовое сообщение. Формируется клиентом или банком для отправки любому абоненту почты X. 400.

4. Документ свободного формата. Был специально разработан с учетом пожеланий банков, работающих с системой "Клиент-Банк" для получения возможности строить необходимый для банка документ.

· Документ свободного формата – текстовое сообщение, визируемое и шифруемое отправителем (банком или клиентом).

Универсальность

АРМ Клиента может использоваться как обычными клиентами (юридическими и физическими лицами), так и банками для работы со своими банками-корреспондентами, осуществлять межфилиальный обмен, связь юридических лиц с торговыми партнерами и т. д.

Опыт сотрудничества с клиентами показывает, что многие из клиентов предпочитают устанавливать АРМ Клиента на NoteBook, что позволяет им управлять своим счетом независимо от географического положения, если можно подключиться к телефонной сети.

Дополнительные функции системы

Система "Банк-Клиент" позволяет клиенту взаимодействовать с банком не только из своего офиса, но и из любого места, где есть возможность установить соединение с Сервером Обмена Документами. В общем случае для этого нужна телефонная розетка. (При этом, разумеется, клиент должен возить с собой компьютер с АРМом Клиента).

Система банк-клиент" в настоящее время превращается в необходимый вид сервиса который каждый солидный банк должен предоставить своим клиентам. В условиях повсеместного перехода от бумажного к электронному документообороту, наличие такой системы зачастую определяет выбор клиентом того или иного банка. Кроме того, при удачной реализации система "банк-клиент" может использоваться банком для организации документооборота со всеми своими партнерами - любыми физическими и юридическими лицами.

Телекоммуникационные средства для систем "банк-клиент"

Вообще говоря, существует множество систем телекоммуникации, пригодных для использования в системе "банк-клиент". Для взаимодействия в режиме on-line могут применяться: BBS (Bulletin Board System) – электронные доски объявлений, World Wide Web (WWW) – Всемирная Паутина и целый ряд систем электронной почты. Однако у каждой из них есть свои недостатки и ограничения, затрудняющие их использование.

Вопрос выбора режима работы системы также далеко не прост. Системы, работающие в режиме on-line, очень удобны при организации распределенного доступа к информации. Однако, при отсутствии надежных и устойчивых каналов связи (что, к сожалению, характерно для нашей страны) накладные расходы на поддержание работоспособности распределенной системы возрастают настолько, что их использование становится нецелесообразным. Кроме того, немаловажно, что для эксплуатации on-line системы требуется в 5-10 раз больше физических или виртуальных каналов, чем в off-line системах. При этом необходимо, чтобы их пропускная способность была выше, чем в случае использования off-line систем.

Среди систем электронной почты следует отметить две, для которых существуют четкие международные стандарты: SMTP (почта сети Internet) и X. 400. Сеть Internet предназначена в первую очередь для передачи некоммерческой информации, поэтому только X. 400 в полной мере отвечает требованиям систем распределенного документооборота. Однако, не следует забывать о существовании частных реализаций почтовых систем. Стандарты описывают виды сервиса, предоставляемого клиентам, и протоколы взаимодействия различных подсистем. А частная реализация может использовать лишь некоторые необходимые виды сервиса и при этом вполне удовлетворять потребности конкретной прикладной системы.

Для достижения требуемой надежности доставки сообщений в группе стандартов X. 400 есть специальный документ, описывающий правила обмена информацией между абонентами почтовой системы. Он называется "Электронный обмен данными" (Electronic Data Interchange, EDI) и имеет обозначение X. 435. Его функция – обеспечение надежной транспортировки электронных документов от одной прикладной системы к другой, с соблюдением их целостности и конфиденциальности.

Провайдеры систем электронного документооборота

Может показаться, что банку, имеющему большое число пользователей системы "банк-клиент", выгодно эксплуатировать собственную телекоммуникационную систему. На самом деле это не так. Оказывается, что целесообразно воспользоваться услугами специализированной фирмы-провайдера. Причины, по которым банку выгоднее использовать средства связи, предоставляемые независимым провайдером таковы:

Рост числа клиентов требует постоянного увеличения количества и качества линий связи. Считается, что для обеспечения удовлетворительного времени соединения нагрузка на одну телефонную линию не должна превышать 30 абонентов. Провайдер может обеспечить ровно столько линий связи, сколько необходимо в данный момент.

Обслуживание удаленных клиентов требует подключения к сетям X. 25. В большинстве случаев в России используется связь с помощью двух сетей: "Спринт" и "Инфотел" или "Роснет", однако и это не всегда гарантирует возможность надежного доступа для клиента.

Система предъявляет жесткие требования к надежности всех ее компонент. В случае построения собственной телекоммуникационной системы, как правило, приходится резервировать все элементы системы: телефонные линии, компьютеры, и телекоммуникационное оборудование, что естественно повышает ее стоимость.

Итак, для функционирования системы "банк-клиент" желательно наличие провайдера, то есть независимой фирмы, предоставляющей сервис электронного документооборота. В результате у банка отпадает необходимость в создании собственного телекоммуникационного подразделения. Кроме того, обе стороны получают независимого судью для разрешения спорных вопросов, касающихся транспортировки документов телекоммуникационной системой. При этом провайдер обеспечивает наличие достаточного количества качественных каналов связи, предоставляет персонал для установки оборудования и программного обеспечения у клиентов и обеспечивает техническую поддержку в процессе эксплуатации.

Идеальной является ситуация, когда провайдер тесно взаимодействует с разработчиком используемой системы "банк-клиент", либо сам им является.

Вот типовой набор услуг, предоставляемый провайдером: