Банки выполняют в области налогообложения обязанности по исполнению поручений на перечисление налогов и сборов и решений о взыскании налогов и сборов. В связи с этим банки обязаны исполнять поручение налогоплательщика или налогового агента на перечисление налога в соответствующие бюджеты (внебюджетные фонды), а также решение налогового органа о взыскании налога за счет денежных средств налогоплательщика или налогового агента в порядке очередности, установленной гражданским законодательством (ст. 855 ГК РФ). В связи с проведением налоговыми органами учета налогоплательщиков в целях налогового контроля банки не вправе открывать счета организациям и индивидуальным предпринимателям без предъявления свидетельства о постановке на учет в налоговом органе, а также обязаны сообщить об открытии или закрытии этих счетов в налоговый орган в пятидневный срок.

6. Органы государственных внебюджетных фондов.

1.4.2. Налоговый контроль как самостоятельный правовой институт налогового

права

Налоговый контроль является самостоятельным правовым институтом налогового права - подотрасли финансового права. В состав налогового контроля входят не только нормы, регулирующие отношения в области учёта налогоплательщиков и проведения контрольных налоговых мероприятий, но и нормы регулирующие отношения в области налогового контроля за крупными расходами физических лиц.

В научной литературе существует множество понятий налогового контроля.

У имеется две точки зрения на налоговой контроль: «Сущность налогового контроля можно рассматривать с двух позиций: во-первых, как функцию или элемент государственного управления экономикой, во-вторых, как особую деятельность по исполнению налогового законодательства…» Эти стороны налогового контроля находятся в неразрывном единстве, что позволяет представить налоговый контроль в виде классической кибернетической системы, сочетающей в себе разнообразие статических элементов и их динамическое взаимодействие, непрерывное развитие и совершенствование.

считает, что налоговый контроль - это специализированный (только в отношении налогов и сборов) надведомственный (вне рамок ведомств) государственный контроль….» Налоговый контроль можно определить как установленную законодательством совокупность приёмов и способов деятельности компетентных органов, обеспечивающую соблюдение субъектами налогового права налогового законодательствами и правильностью исчисления, полноту и своевременностью внесения налога в бюджет или внебюджетный фонд.

Контрольный процесс реализуется в ходе деятельности специально уполномоченных в сфере налоговых отношений налоговых или таможенных органов. Помимо этого налоговое законодательство вводит ещё ряд государственных органов и лиц (например, регистрирующих органов, нотариусов и др.), которые играют роль в деятельности налоговых органов. Важное значение для осуществления контрольной деятельности имеет обмен соответствующей информацией различных государственных органов (ст. 82 НК РФ). Налогоплательщики, налоговые агенты и другие лица, деятельность которых подлежит проверке, активно защищают свои права в ходе осуществления учёта в налоговом органе или налоговых проверок. Более того, налоговой контроль начинается раньше, чем у конкретного налогоплательщика появляется обязанность по уплате налога. Это проявляется через процедуру постановки налогоплательщика на учёт в налоговом органе, что является составной частью системы налогового контроля. Так как учёт организаций и индивидуальных предпринимателей осуществляется в заявительном порядке, инициатором процедуры учёта является сам налогоплательщик, исполняющий возложенную на него законодателем обязанность по подаче заявления в налоговый орган.

Налоговый контроль является видом деятельности уполномоченных государственных органов. В этом виде деятельности можно выделить основные элементы: субъект налогового контроля (уполномоченный контролирующий орган); объект контроля; формы и методы (методики) контроля; мероприятия налогового контроля и порядок их осуществления. Поскольку система элементов налогового контроля постоянно совершенствуется, усложняется, у неё появляются новые свойства, то со временем в качестве самостоятельных могут выделиться и иные элементы налогового контроля. Все перечисленные элементы налогового контроля являются предметом правового налогового регулирования. Налоговый контроль проводится налоговыми органами в нескольких формах. Формы налогового контроля - это комплекс определённых мероприятий, осуществляемых налоговыми органами на постоянной основе.

|

| |||

| |||

|

|

Рис. 10. Формы налогового контроля

У каждой формы налогового контроля есть своё назначение в системе налогового контроля.

Учёт налогоплательщиков обеспечивает формирование единой ба зы данных обо всех подлежащих налоговому контролю объектах. Эта база данных формируется в виде единого государственного реестра налогоплательщиков (ЕГРН).

Оперативно-бухгалтерский учёт налоговых платежей налоговыми органами обеспечивает контроль полноты и своевременности поступлений начисленных налогов и сборов в бюджеты и внебюджетные фонды. Оперативно-бухгалтерский учёт осуществляется путём ведения лицевых счетов, отправляемых ежегодно на каждого налогоплательщика по каждому виду налогов, в которых отражаются суммы начисленных налогов и сборов по данным налогоплательщика и налоговых органов, суммы начислений пеней и тарифных санкций, а также данные о фактическом поступлении начисленных сумм в бюджет и внебюджетные фонды.

Контроль соответствия расходов физических лиц их доходам является контролем за полнотой уплаты налогов физическими лицами. Осуществляется он путём сопоставления данных об их доходах, указанных в представленных в налоговые органы декларациях, с данными о фактически произведённых ими расходах. В сущности, это является камеральной проверкой деклараций о доходах физических лиц, но так как имеется некоторые специфические особенности, то требуется выделение этого вида контроля в самостоятельную форму налогового контроля, требующего соответствующего законодательного и организационного обеспечения.

1.4.3. Налоговые проверки, элементы налоговой проверки. Виды налоговых

проверок

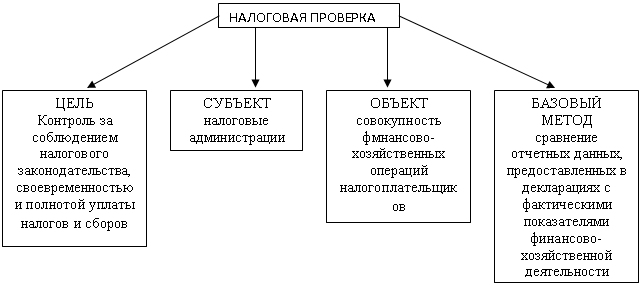

Налоговые проверки являются самым важным элементом системы налогового контроля. Именно с их помощью осуществляется непосредственный контроль за полнотой и правильностью исчисления налогов и сборов, который может быть реализован только путём сопоставления представляемых налогоплательщиком налоговых расчётов (деклараций) с фактическими данными о его финансово-хозяйственной деятельности. И именно поэтому налоговые проверки среди иных форм налогового контроля поставлены на первое место (ст. 82 НК РФ). Но нужно помнить, что роль других форм налогового контроля также важна, а максимальной эффективности налоговых проверок как формы налогового контроля можно достигнуть только через очень близкое взаимодействие с другими его формами.

Учет информации Данные банков о фактическом

о налогоплательщиках поступлении платежей в бюджет

|  |

| |

Информация Данные Данные о

о несоответствии о начисленных поступлениях

учетных данных суммах налогов, начисленных

фактическим пени и санкций сумм

|

Отчетность налогоплательщиков и данные об их фактической финансово - хозяйственной деятельности

Рис. 11. Взаимосвязь форм налогового контроля

Налоговые проверки охватывают всю отчётность налогоплательщиков, представляемую в налоговые органы в установленном порядке. В результате проверок отражаются суммы налогов, пени и штрафных санкций, начисленных как самим налогоплательщиком, так и налоговым органом. В то же время данные оперативно-бухгалтерского учёта о фактическом состоянии лицевых счетов налогоплательщиков и учётные данные о налогоплательщиках являются одной из важных составляющих информации, используемой при проведении налоговых проверок. Несоответствия имеющейся в налоговом органе учётной информации фактическим данным, выявленные в ходе проверок, используются для уточнения учётной информации и привлечения налогоплательщиков к ответственности за несоблюдение налогового учёта.

Рис. 12. Элементы налоговой проверки

НК РФ устанавливает, что налоговой проверкой могут быть охвачены только три календарных года деятельности налогоплательщика, непосредственно предшествовавшие году проведения проверки. Таким образом устанавливаются давностные ограничения при определении периода деятельности налогоплательщика, который может быть охвачен налоговой проверкой. При этом не запрещается проводить проверки налоговых периодов текущего календарного года. Суды связывают отсчет трехлетнего срока с годом начала проведения проверки, а не с годом принятия решения о ее проведении или же с годом окончания проверки. При этом началом проведения проверки является момент вручения налогоплательщику решения на проведение выездной налоговой проверки.

Трехлетний срок для проведения налоговых проверок выбран не случайно; он корреспондирует трехлетнему сроку давности привлечения к налоговой ответственности. С трехлетним сроком налоговой проверки связан и подп. 8 п. 1 ст. 23 НК РФ, предусматривающий обязанность налогоплательщика в течение четырех лет обеспечивать сохранность данных бухгалтерского учета и других документов, необходимых для исчисления и уплаты налогов, а также документов, подтверждающих полученные доходы (для организаций - также и произведенные расходы) и уплаченные (удержанные) налоги.

По месту проведения налоговые проверки разграничиваются на камеральные и выездные. Камеральная проверка проводится по месту нахождения налогового органа, в то время как выездная - по месту нахождения проверяемого лица, то есть на его территории. Если в ходе камеральной проверки возникает необходимость произвести контрольные мероприятия по месту нахождения налогоплательщика, требуется назначить выездную налоговую проверку; проведение таких мероприятий в рамках камеральной проверки недопустимо НК РФ выделяет также встречные налоговые проверки - истребование и проверку у третьих лиц документов, относящихся к деятельности проверяемого налогоплательщика. Она проводится в случаях, когда налоговому органу необходимо получить информацию о налогоплательщике, имеющуюся у третьих лиц. Кроме того, в ходе встречных проверок сличается налоговая и иная документация проверяемого налогоплательщика и его контрагентов. В рамках встречной проверки налоговый орган вправе истребовать у контрагентов налогоплательщика только те документы, которые относятся непосредственно к налогоплательщику, но не к финансово-хозяйственной деятельности самого контрагента. К сожалению, налоговое законодательство не устанавливает форму документа, оформляемого по результатам встречных проверок. Должностное лицо налогового органа вправе оформить результаты проведенной встречной проверки в произвольной форме, в противном случае проведение встречной проверки было бы беспредметным.

Встречная проверка является составной частью выездной или камеральной проверки. Именно поэтому сведения, полученные в результате встречной проверки, включаются в акты соответствующих камеральных и выездных проверок.

Выездные налоговые проверки могут быть первичными и повторными. По общему правилу проведение повторных проверок по одним и тем же налогам, подлежащим уплате или уплаченным за уже проверенный налоговый период, запрещается. Однако НК РФ называет два исключения из этого правила. Во-первых, когда повторная проверка проводится в связи с реорганизацией или ликвидацией организации-налогоплательщика. Во-вторых, когда повторная проверка проводится вышестоящим налоговым органом в порядке контроля за деятельностью налогового органа, проводившего проверку первоначально.

Постановление о проведении повторной налоговой проверки в порядке контроля за деятельностью нижестоящего налогового органа должно быть мотивированным, то есть содержать ссылки на обстоятельства, явившиеся основаниями для повторной проверки. Отсутствие таких указаний в решении должно повлечь признание его незаконным. При назначении повторной проверки руководитель вышестоящего налогового органа вправе включать в число проверяющих и должностных лиц подведомственных ему (то есть нижестоящих) налоговых органов. Главное, чтобы в числе таких лиц не оказались работники налоговой инспекции, участвовавшие в первоначальной налоговой проверке.

Налоговая проверка, проводимая вышестоящим налоговым органом, призвана не подменять собой проверку, проведенную нижестоящим налоговым органом, а обеспечить за ним надлежащий контроль. Выездная налоговая проверка может проводиться по одному или нескольким налогам. Если проверка охватывает исчисление и уплату налогоплательщиком всех налогов и сборов, она именуется комплексной. Если речь идет о проверке правильности исчисления и уплаты какого-то одного налога, такую проверку называют тематической.

В литературе выделяют сплошные и выборочные налоговые проверки. В ходе сплошной проверки налоговым органом исследуется вся документация налогоплательщика за все налоговые периоды, охваченные проверкой. Выборочная проверка предполагает анализ отдельных налоговых (отчетных) периодов или части документов налогоплательщика.

В зависимости от метода проведения налоговые проверки могут быть документальными и фактическими. В первом случае непосредственным предметом проверки и источником получения сведений выступает бухгалтерская и налоговая документация, во втором - имущество налогоплательщика (включая наличные денежные средства), исследуемое путем обследования, инвентаризации, экспертизы. На практике фактический налоговый контроль, как правило, является вспомогательным (дополняющим) по отношению к документальному.

Традиционно налоговые проверки классифицируют на плановые и внеплановые. Как правило, налоговые органы составляют ежеквартальные планы проведения выездных налоговых проверок. Внеплановые проверки могут проводиться в случаях ликвидации или реорганизации организации, в ходе расследования возбужденных уголовных дел, в процессе банкротства предприятий, по заданию вышестоящих налоговых органов и по другим основаниям.

Камеральная налоговая проверка проводится по месту нахождения налогового органа на основе представленных налогоплательщиком налоговых деклараций и документов, служащих основанием для исчисления и уплаты налога, а также других документов о деятельности налогоплательщика, имеющихся у налогового органа. Камеральная проверка осуществляется уполномоченными должностными лицами налогового органа в соответствии с их служебными обязанностями без какого-либо специального решения руководителя налогового органа.

НК РФ ограничивает проведение камеральной проверки трехмесячным сроком, продление которого не допускается. Исчисление срока начинается со дня представления налоговой декларации и документов, служащих основанием для исчисления и уплаты налога. Проведение камеральной налоговой проверки за пределами трехмесячного срока само по себе не служит основанием для освобождения налогоплательщика от уплаты недоимки и пеней, то есть этот срок не является пресекательным.

Главным объектом камеральной проверки выступает налоговая декларация - письменное заявление налогоплательщика о полученных доходах и произведенных расходах, источниках доходов, налоговых льготах и исчисленной сумме налога и (или) другие данные, связанные с исчислением и уплатой налога. Налоговая декларация представляется в установленные сроки каждым налогоплательщиком по каждому налогу, подлежащему уплате. При этом налогоплательщик обязан представить налоговую декларацию вне зависимости от начисления налога по такой декларации, то есть обязанность по представлению налоговой декларации прямо не связана с наличием объекта налогообложения. Отсутствие у налогоплательщика по итогам конкретного налогового периода суммы налога к уплате само по себе не освобождает его от обязанности представления налоговой декларации по данному налоговому периоду, если иное не установлено налоговым законодательством.

Выездные налоговые проверки - наиболее сложная и эффективная форма налогового контроля. Большое значение здесь придается соблюдению установленных законом ограничений, призванных защитить добросовестного налогоплательщика от возможного произвола со стороны государства. В качестве правовых гарантий для проверяемого лица установлены двухмесячный срок проведения выездной налоговой проверки, трехлетний давностный срок для проверки коммерческой деятельности налогоплательщика, запрет на проведение повторных проверок, право на обжалование, обязанность налоговых органов соблюдать налоговую тайну и возместить налогоплательщику ущерб, причиненный незаконными действиями.

Как указал КС РФ, основное содержание выездной налоговой проверки - проверка правильности исчисления и своевременности уплаты (удержания и перечисления) одного или нескольких налогов по месту нахождения налогоплательщика на основе изучения как документальных источников информации, так и фактического состояния объектов налогообложения (Постановление КС РФ от 01.01.2001 ).

Выездная налоговая проверка проводится на основании решения руководителя (его заместителя) налогового органа. В решении указываются наименование налогового органа, номер решения и дата его вынесения; наименование налогоплательщика, его идентификационный номер; период финансово-хозяйственной деятельности, за который проводится проверка; вопросы проверки (виды налогов, по которым она проводится); Ф. И.О. и классные чины (специальные звания) лиц, входящих в состав проверяющей группы; подпись должностного лица, вынесшего решение с указанием его Ф. И.О., должности и классного чина.

1.4.4. Виды налоговых правонарушений и ответственность за их совершение

Налоговое правонарушение, согласно статье 106 НК РФ, - это виновно совершенное противоправное (в нарушение законодательства о налогах и сборах) деяние (действие или бездействие) налогоплательщика, за которое НК РФ установлена ответственность.

Основным нормативно-правовым актом, регламентирующим вопросы, связанные с налоговыми правонарушениями, является НК РФ. Налоговым правонарушениям и ответственности за их совершение посвящен VI раздел НК РФ.

Противоправность деяния и наличие санкции за данное деяние являются обязательными признаками налогового правонарушения, которые образуют его состав. Налоговым правонарушением признается действие (бездействие) при одновременном наличии 4 элементов: объекта, объективной стороны, субъекта, субъективной стороны.

Элементы налогового правонарушения.

Объект налогового правонарушения:

Урегулированные и защищенные законом блага и ценности, которым наносится вред противоправными действиями (бездействиями) Его составные части:

¾ установленный законом порядок исчисления и уплаты налогов и сборов;

¾ порядок учета налогоплательщиков;

¾ порядок составления налоговой отчетности.

Объективная сторона налогового правонарушения:

Противоправное действие (бездействие) субъекта правонарушения, за которое нормами НК установлена ответственность.

Субъективная сторона налогового правонарушения:

Юридическая вина в форме умысла или неосторожности.

Субъект налогового правонарушения:

Лица, совершившие правонарушение:

¾ налогоплательщик;

¾ плательщик сборов;

¾ налоговый агент.

Лица, способствующие осуществлению налогового контроля:

¾ эксперт;

¾ переводчик;

¾ специалист.

(кредитная организация выступает в качестве особого субъекта правонарушения).

Общие условия привлечения к ответственности за совершение налогового правонарушения:

¾ привлечение виновного лица к ответственности не освобождает его от обязанности уплатить причитающуюся сумму налога;

¾ привлечение организации за совершение налогового правонарушения не освобождает ее должностных лиц, при наличии соответствующих оснований, от административной, уголовной или иной ответственности, предусмотренной законами РФ;

¾ никто не может быть повторно привлечен к налоговой ответственности за совершение одного и того же налогового правонарушения;

¾ лицо считается невиновным в совершении налогового правонарушения пока его виновность не будет доказана в предусмотренном федеральным законом порядке и установлена вступившим в законную силу решением суда;

¾ лицо, привлекаемое к ответственности, не обязано доказывать свою невиновность в совершении налогового правонарушения. Обязанность по доказыванию обстоятельств, свидетельствующих о факте налогового правонарушения и виновности лица в его совершении, возлагается на налоговые органы. Неустранимые сомнения в виновности лица, привлекаемого к ответственности, толкуются в пользу этого лица (принцип презумпции невиновности налогоплательщика закреплен в п. 6 ст. 108 НК РФ);

¾ если вина налогоплательщика не доказана, то и санкции не могут применяться к налогоплательщику.

Помимо форм вины существуют обстоятельства, исключающие вину лица в совершении налогового правонарушения. В ст. 111 и ст. 112 НК РФ приведены обстоятельства, исключающие, смягчающие и отягчающие ответственность за совершение налогового правонарушения.

Обстоятельства, исключающие вину лица в совершении налогового правонарушения:

¾ вследствие стихийного бедствия или других чрезвычайных и непреодолимых обстоятельств;

¾ если лицо не могло отдавать себе отчета в своих действиях или руководить ими вследствие болезненного состояния;

¾ использование налогоплательщиком письменных разъяснений по вопросам законодательства о налогах и сборах подготовленных финансовым органом;

Обстоятельства, смягчающие ответственность (совершение правонарушения вследствие стечения тяжелых личных или семейных обстоятельств:

¾ совершение правонарушения под влиянием угрозы или принуждения;

¾ в силу материальной, служебной или иной зависимости;

В НК РФ определено, что наличие хотя бы одного обстоятельства, смягчающего ответственность, влечет снижение размера налоговой санкции не менее чем в два раза.

Плательщик считается привлеченным к налоговой ответственности в течение 12 месяцев с момента вступления в силу решения суда или налогового органа о применении налоговой санкции. Совершение в этот промежуток времени аналогичного правонарушения будет являться отягчающим обстоятельством и основанием для увеличения штрафа на 100%.

Согласно п. 2 статьи 108 НК РФ, никто не может быть дважды привлечен к ответственности за совершение одного и того же правонарушения. В соответствии с п. 8 ст. 101 НК РФ в решении инспекции о привлечении лица к налоговой ответственности должны быть изложены обстоятельства совершенного правонарушения и приведены ссылки на документы и иные сведения, подтверждающие указанные обстоятельства. Неисполнение налоговым органом данного требования означает недоказанность наличия события налогового правонарушения в действиях плательщика.

Срок давности привлечения к ответственности за совершение налогового правонарушения составляет 3 года, по истечению которого налогоплательщик не может быть привлечен к ответственности за его совершение.

Срок, в течение которого может быть взыскана налоговая санкция, исчисляется с даты составления акта налоговой проверки (камеральной или выездной), а не вынесения решения по ее результату. Данный срок является пресекательным, т. е. не подлежащим восстановлению. В случае его пропуска суд отказывает в удовлетворении требований налогового органа.

2. ФЕДЕРАЛЬНЫЕ НАЛОГИ И СБОРЫ

2.1. Налог на добавленную стоимость

2.1.1. НДС - его место и роль в налоговой системе и доходных источниках бюджетов,

экономическая сущность

Основное место в российской налоговой системе занимают налоги, к которым относятся: налог на добавленную стоимость, акцизы, таможенная пошлина. В составе доходов бюджета они играют определяющую роль. В настоящее время НДС - один из важнейших федеральных налогов. Основой его взимания, как следует из названия, является добавленная стоимость, создаваемая на всех стадиях производства и обращения товаров. НДС традиционно относят к категории универсальных налогов, которые в виде своеобразных надбавок взимаются путем включения в цену товаров, перенося основную тяжесть налогообложения на конечных потребителей продукции, работ, услуг.

Это самый молодой из налогов, формирующих основную часть доходов бюджетов большинства развитых стран. Во Франции он стал применяться с 1958г. Однако показатель добавленной стоимости значительно раньше использовался в статистических целях.

Налог на добавленную стоимость - налог, влияющий на процесс ценообразования и структуру потребления. Для функционирования НДС необходимы соответствующие информационная база, система учета и контроля. Теоретически этот налог определяется как форма изъятия в бюджет части добавленной стоимости. Добавленная стоимость создается на всех стадиях производства и обращения и определяется в виде разницы между стоимостью реализованных товаров, работ, услуг и стоимостью материальных затрат, относимых на издержки производства и обращения. НДС является налогом на добавленную стоимость, каждый торговец добавляет в выписываемые им счета-фактуры этот налог и ведет учет собранного налога для последующего представления информации в налоговые органы. Однако покупатель имеет право вычитать сумму налога, который он, согласно выписанным ему счетам-фактурам уплатил за товары и услуги. Таким образом, этот налог является косвенным, а его бремя ложится в итоге не на торговцев, а на конечных потребителей товаров и услуг. Данная система налогообложения создана для того, чтобы избежать уплаты налога на налог в связи с тем, что товары и услуги проходят длинный путь к потребителю, при системе НДС все товары и услуги несут в себе только налог, который взимается при окончательной продаже товаров потребителю.

В России НДС действует с 1992 года. Порядок исчисления и его уплаты первоначально был определен законом «О налоге на добавленную стоимость» с 2001 года регулируется главой 21 Налогового кодекса РФ. В момент введения ставка НДС составляла 28%, а затем была понижена до 20%, а с 1 января 2004 года и по сегодня составляет 18%.

НДС выполняет две взаимодополняющие функции: фискальную и регулирующую. Первая особенность заключается в мобилизации существенных поступлений от данного налога в доход бюджета за счет простоты взимания и устойчивости базы обложения. В свою очередь регулирующая функция проявляется в стимулировании производственного накопления усиления контроля за сроками продвижения товаров и их качеством

Налог на добавленную стоимость является налогом с части стоимости реализованной продукции, добавленной на каждой стадии производства и обращения. На сегодняшний день существуют два метода определения показателя добавленной стоимости: вычитания и сложения.

Методом вычитания добавленную стоимость получают путем вычитания из стоимости товаров (работ, услуг) стоимости приобретенного сырья, материалов, услуг сторонних организаций. При использовании метода сложения добавленную стоимость получают в виде суммы расходов на оплату труда, амортизационных отчислений, прочих расходов, включающих суммы налоговых платежей, которые относятся на затраты по производству и реализации товаров (работ, услуг) и прибыли организации.

Выбор метода расчета НДС является сложным и ответственным этапом построения системы обложения налогом. От того, как будет исчисляться сумма налога, которую налогоплательщик должен перечислить в бюджет, зависит в значительной мере структура всей системы обложения НДС.

Теория и методика построения системы обложения НДС предусматривает возможность применения одного из четырех способов взимания налога:

Прямой аддитивный способ предусматривает обложение налогом непосредственно добавленной стоимости. В этом случае сумма налога определяется как произведение добавленной стоимости на ставку налога:

N =DC x S /

где N - сумма налога, подлежащая уплате в бюджет;

DC - добавленная стоимость;

S - ставка налога в %.

При исчислении налога на добавленную стоимость данным методом именно добавленная стоимость выступает показателем, служащим основой для исчисления суммы налога.

Для расчета суммы налога на добавленную стоимость необходимо из выручки от реализации товаров, работ, услуг вычесть все приобретенные материальные затраты (на сырье, материалы, топливо, энергию, покупные комплектующие изделия, производственные услуги сторонних организаций).

Косвенный аддитивный способ предусматривает обложение налогом составных частей - прибыли и заработной платы. Сумма налога исчисляется на основе каждого из этих показателей путем умножения его на ставку налога. Определение общей суммы налога, которое происходит путем суммирования величины налога, исчисленной по каждому элементу:

N = N1 + N2 = | V x S | + | P x S | , (4) |

100 | 100 |

где N1 - сумма НДС, исчисленная на основе показателя заработной платы;

N2 - сумма НДС, исчисленная на основе показателя прибыли;

V - сумма затрат на заработную плату;

P - прибыль.

Косвенный способ не имеет принципиальных отличий от прямого способа расчета суммы налога на добавленную стоимость - в их основе лежит аддитивный метод определения добавленной стоимости.

В этих двух системах показателей сумма налога, подлежащая перечислению в бюджет, является результативным показателем, а остальные показатели – факторными. Между результативным и факторными показателями существует прямо пропорциональная зависимость, следовательно, чем выше ставка налога и величина добавленной стоимости (и ее составных частей), тем больше сумма налога, подлежащая уплате в бюджет.

Данные способы показывают, что при взимании налога на добавленную стоимость на каждом этапе от обложения освобождена только одна компонента затрат – это затраты на приобретение материальных ресурсов, - которая является оплатой чужого труда. Другие затраты вместе с прибылью облагаются налогом.

Такие способы взимания налога не стимулируют руководителей предприятий вкладывать средства в обновление фондов и повышение технического уровня производства, в результате чего возможно снижение темпов роста общественного производства.

Оба способа основаны на использовании данных бухгалтерского учета, где показатель добавленной стоимости отсутствует. Показатель добавленной стоимости, исчисляемый статистикой, может быть использован только, если он будет рассчитываться регулярно (ежемесячно, а не ежегодно) и по единой для всех хозяйствующих субъектов методике.

Способ прямого вычитания характеризуется суммой налога, подлежащей перечислению в бюджет:

N = | (Q - M) x S | , (5) |

100 |

где Q - стоимость товаров (работ, услуг);

M - материальные затраты;

S - ставка налога.

Таким образом, можно сделать вывод, что при использовании способа прямого вычитания подлежащая уплате сумма налога определяется как разность между выручкой за проданные товары и стоимостью приобретенных ресурсов в текущем налоговом периоде независимо от того, были ли они использованы, переданы или включены в состав товарно-материальных запасов. Поэтому разница (Q - M) не является показателем добавленной стоимости.

Данный способ аналогично первым двум не предусматривает отдельный учет суммы налога на добавленную стоимость, которую производитель уплатит поставщику. На первом этапе каждый производитель определяет добавленную стоимость с суммой налога путем вычитания из стоимости нефтепродуктов, реализованных покупателю (куда входит сумма налога, уплаченная покупателю), стоимости материальных ресурсов, которая тоже включает сумму налога на добавленную стоимость, но уже уплаченную производителем поставщику. Полученный в результате такого вычитания показатель включает сумму налога, которая должна быть перечислена государству.

|

Из за большого объема этот материал размещен на нескольких страницах:

1 2 3 4 5 6 7 8 9 |