КАК РАБОТАТЬ НА СРОЧНОМ РЫНКЕ

ЭНЕРГЕТИЧЕСКАЯ БИРЖА»

методическое пособие

Введение

В экономически развитых странах мира срочный сегмент энергетического рынка является важной составной частью рынка электроэнергии, поскольку позволяет более четко планировать энергопотребление и соответствующие расходы. Рынок фьючерсных и опционных энергетических контрактов является инструментом для нивелирования ценовых рисков на рынке электроэнергии, а его оборот срочного рынка в ряде стран превышает объем торгов на рынках базовых активов в 6-7 раз.

Развивая рынок срочных контрактов, энергетическая биржа» особое внимание уделяет системе предоставления гарантий исполнения срочных сделок. Для этих целей Московская энергетическая биржа» заключила договор об использовании в качестве центрального контрагента высококапитализированную специализированную клиринговую организацию – Закрытое акционерное общество «Клиринговый центр РТС» ( РТС»).

Другой задачей, которую ставит перед собой энергетическая биржа», является разработка и внедрение широкого спектра финансовых инструментов, которые позволят эффективно управлять ценовыми рисками на рынке электроэнергии и мощности как самим участникам Оптового рынка электроэнергии и мощности (ОРЭМ) РФ, так и розничным потребителям.

Становление и развитие срочного рынка в энергетическая биржа» происходит на фоне ряда позитивных событий, оказывающих положительное влияние на срочный рынок в целом. Среди таких событий можно назвать:

§ совершенствование законодательной базы, регулирующей срочные сделки, в части защиты прав участникам таких сделок;

§ повышение контроля со стороны регулирующих органов за деятельностью клиринговых организаций;

§ совершенствование налогового законодательства, создающее условия для хеджирования ценовых рисков с помощью срочных контрактов.

Если у Вас появятся дополнительные вопросы или предложения по содержанию представленного пособия, мы будем Вам признательны, если Вы пришлете их в энергетическая биржа» на электронный адрес: *****@***ru

ЗАЧЕМ НУЖЕН СРОЧНЫЙ РЫНОК ЭНЕРГЕТИЧЕСКИХ КОНТРАКТОВ?

Отличительной особенностью мировых оптовых рынков электроэнергии, в т. ч. ОРЭМ является волатильность (изменчивость) цен, которая влияет на производственную деятельность не только участников рынка и многих розничных потребителей электроэнергии. На сегодняшний день в 40% объемов продаваемой электроэнергии цена зафиксирована с использованием механизма Регулируемых договоров (РД). Однако к 2011 году РД уйдут в прошлое и объем электроэнергии, продаваемый по нерегулируемым ценам, значительно возрастет. При этом уровень волатильности цен трудно предугадать ввиду многих факторов:

- срок структурных изменений в энергетике (развитие сетей, построение новых мощностей и т. д.), который уменьшит волатильность цен, значительный; ежегодный рост показателей аварийности; неизвестность сроков начала увеличения потребления электроэнергии, спад которого был вызван экономическим кризисом; неопределенность с ценами на топливо; изменчивость климата и т. д.

Своевременность запуска срочного рынка для энергетиков:

1. При 100% либерализации рынка большинство конечных потребителей будут вынуждены оплачивать все ценовые отклонения на полностью либерализованных объемах, что может привести к кассовым разрывам, увеличению риска неплатежей.

2. В случае заключения долгосрочных договоров с конечным потребителем по фиксированным ценам сбытовая компания подвергается риску отклонения реальных цен от цен, указанных в договорах купли-продажи.

3. В условиях экономического кризиса производителям электроэнергии трудно прогнозировать объем и цену востребованной электроэнергии.

4. Многие из крупных участников ОРЭМ являются открытыми акционерными обществами, акции которых обращаются на организованных рынках. Поэтому для них важно заранее прогнозировать уровень прибыли, занимаясь бизнес-планированием, показывая определенную доходность для своих акционеров, потенциальных инвесторов, кредиторов.

Высокая волатильность цен мешает компаниям-производителям достигать запланированных финансовых показателей при продаже электроэнергии и вносит элементы дестабилации в структуру расчета себестоимости продукции потребителей электроэнергии.

В мировой практике для управления рисками изменения цены базового актива широко используются инструменты срочного рынка – фьючерсные и опционные контракты. Этот процесс называется хеджированием.

Целями хеджирования являются:

· снижение риска колебания цен;

· формирование предсказуемых денежных потоков.

Основная цель срочного сегмента энергетического рынка – дать участникам ОРЭМ и розничного энергетического рынка надежные, ликвидные биржевые инструменты, которые можно использовать для снижения ценовых рисков на рынке «физической» электроэнергии. Таким образом, используя эти инструменты, производители электроэнергии получают возможность зафиксировать для себя приемлемую цену продажи электроэнергии на будущие периоды, а потребители - возможность нивелировать ценовые колебания.

В мировой практике операции на срочном рынке совершают как производители, так и потребители электроэнергии, а также финансовые игроки (спекулянты). Это обусловлено множеством возможностей, которые открывает перед участниками рынка и их клиентами рынок производных инструментов. Они далеко не ограничиваются спекулятивной составляющей, присущей срочному рынку. Уникальность этого сегмента энергетического рынка состоит в том, что наряду с исключительно благоприятными возможностями для страхования ценовых рисков, срочный рынок представляет интерес для различных категорий инвесторов. Энергетики, а также финансовые институты могут в дальнейшем формировать структурные сделки, используя в дополнение к фьючерсам на электроэнергию товарные фьючерсы на рынке газа, погодные деривативы.

При дальнейшем развитии межгосударственной торговли электроэнергией при наличии развитого срочного сегмента энергетического рынка в России, энергокомпании получают также возможность проведения арбитражных операций между российским и зарубежными рынками электроэнергии, позволяющих извлечь прибыль за счет разницы цен на этих рынках.

КАКИЕ КАТЕГОРИИ УЧАСТНИКОВ РАБОТАЮТ НА СРОЧНОМ РЫНКЕ ЭНЕРГЕТИЧЕСКАЯ БИРЖА»?

1. Хеджеры

Одну из основ срочного рынка энергетическая биржа» составляют участники, которые заинтересованы в хеджировании рисков изменения цен на спот-рынке («рынке на сутки вперед» - РСВ). Такие компании при работе на срочном рынке стремятся обезопасить себя от неблагоприятного для них изменения цен на электроэнергию. При этом участники, страхующие свои риски, (хеджеры) готовы нести определенные убытки на срочном рынке при благоприятном для них движении цен на РСВ, т. к. суммарный финансовый результат получается для них в целом благоприятным и предсказуемым (заранее прогнозирумым).

Хеджеры на срочном рынке имеют следующие возможности для страхования ценовых рисков при покупке или продаже электроэнергии на РСВ:

§ производители - возможность застраховаться от падения цены электроэнергии;

§ потребители (как участники ОРЭМ, так и участники розничного рынка) – возможность зафиксировать будущую среднюю за предстоящие периоды (контракты помесячные) цену покупаемой на РСВ электроэнергии и, тем самым, избежать дополнительных затрат на покупку электроэнергии при росте цен на оптовом и розничном рынках.

Основной целью хеджирования является стабилизация потока денежных средств от основной деятельности.

2. Профессиональные биржевые игроки – спекулянты

Спекулянты – инвесторы, пытающиеся предугадать направление изменения котировок биржевых контрактов и получить прибыль за счет заключения срочных контрактов на покупку и последующую продажу электроэнергии (или наоборот, продажу и последующую покупку). Поскольку на срочном рынке энергетическая биржа» срочные контракты на электроэнергию являются расчетными (без физической поставки электроэнергии), то к торгам на этом рынке допускается практически неограниченный круг участников – компании, финансовые организации, частные инвесторы.

Ввиду значительной волатильности цен на РСВ срочный сегмент энергетического рынка предоставляет дополнительные возможности для проведения спекулятивных операций.

Преимущества спекулятивных операций в Секции срочного рынка энергетическая биржа»:

§ Срочный рынок предоставляет возможность выхода на энергетический рынок различных категорий участников, которые в силу законодательных ограничений не могут участвовать в торгах на ОРЭМ Это повышает ликвидность рынка.

§ Операции с фьючерсными контрактами обладают высокой эффективностью за счет низких накладных расходов, поскольку:

o по фьючерсным контрактам, заключенным на срочном рынке энергетическая биржа», установлены низкие ставки биржевого и клирингового сборов;

o для заключения фьючерсного контракта не требуется наличие денежных средств в размере полной стоимости фьючерсного контракта. Участник срочного рынка, заключивший фьючерсный контракт, вносит только гарантийное обеспечение, размер которого составляет 10-15% от стоимости фьючерсного контракта.

§ Доступ на рынок упрощен и связан с меньшим количеством издержек и организационных проблем.

§ Срочный рынок предоставляет возможность проведения "продаж без покрытия" (SHORT), т. е. возможность продавать электроэнергию, не являясь ее производителем и не обладая контрактами на ее поставку.

ЧЕГО МОЖЕТ ДОБИТЬСЯ ВАША КОМПАНИЯ, ИСПОЛЬЗУЯ ИНСТРУМЕНТЫ СРОЧНОГО РЫНКА?

1. Производитель электроэнергии сможет:

· Стабилизировать поток денежных средств, поступающих от продажи электроэнергии.

· Точно прогнозировать объем будущих денежных поступлений от продажи электроэнергии вне зависимости от колебаний цены электроэнергии на рынке РСВ.

2. Потребитель электроэнергии сможет:

· Снизить зависимость размера средств на оплату электроэнергии от колебаний на рынке ОРЭМ.

· Исполнять бизнес-планы в части затрат на электроэнергию вне зависимости от ценовых колебаний.

3. Сбытовая компания сможет:

· Предлагать своим потребителям новые продукты с привязкой (фиксацией) цен поставки электроэнергии в рамках плановых периодов.

· Получать дополнительную прибыль от разницы между отпускной ценой для потребителя и ценой фьючерса.

КАК ВСЕ ЭТО РАБОТАЕТ?

Организатором торгов выступает энергетическая биржа». Этот вид деятельности лицензируется Федеральной службой по финансовым рынкам Российской Федерации (ФСФР РФ). энергетическая биржа» получила соответствующую лицензию за № 000 от 4 декабря 2007 г.

КАК УСТРОЕНА СЕКЦИЯ СРОЧНОГО РЫНКА?

Использование самых современных технологий

Торги, организованные энергетическая биржа», осуществляются с использованием высокотехнологичной электронной торговой системы, предоставленной РТС» (группа компаний РТС), которая, с одной стороны, обладает высоким уровнем надежности, а с другой – обеспечивает многообразие способов доступа к торгам. Программное обеспечение разработано и постоянно совершенствуется специалистами группы компаний РТС. Технологические комплексы для ведения торгов (торговые терминалы с соответствующим программным оборудованием) устанавливаются непосредственно у участников торгов. При передаче данных использует сертифицированные системы криптозащиты.

Торговый терминал энергетическая биржа» обладает гибким интерфейсом и дает пользователю возможность устанавливать индивидуальные настройки для получения всей необходимой для участника торгов информации. Состояние счетов участников рынка и их клиентов изменяется в режиме реального времени, что и отображается на их мониторах по фактам заключения сделок, подачи заявок, поступления или списания средств гарантийного обеспечения. Участникам торгов предоставлены широкие возможности по управлению открытыми позициями и денежными средствами своих клиентов (выставление лимитов, отслеживание открытых позиций, ликвидация позиций клиентов и т. п.).

Расширение набора инструментов

энергетическая биржа» в настоящее время предоставляет участникам торгов возможность заключения фьючерсных контрактов, базовым активом которых являются Индексы средних цен электроэнергии на РСВ по Хабам (совокупности узлов расчетной модели оптового рынка электрической энергии и мощности). В дальнейшем энергетическая биржа» планирует расширить набор инструментов за счет предоставления возможности Участникам торгов заключения фьючерсных контрактов на разницу цен, а также связанных с рынком мощности и другими сегментами энергорынка.

Различные способы технического доступа

Популярность инструментов срочного рынка тесно связана с доступностью этих инструментов для разных категорий инвесторов. Один из принципов построения срочного рынка – демократичность доступа к торгам, предполагающий различные варианты работы на рынке, дифференцированные по стоимости, возможностям доступа к торгам и уровню ответственности перед Клиринговым центром.

Категории участников рынка:

§ Участник торгов – юридическое лицо, обладающее лицензией биржевого посредника, выдаваемой ФСФР РФ.

§ Клиент участника торгов – юридическое или физическое лицо.

К торгам в Секции срочного рынка энергетическая биржа» можно подключиться как с использованием оптоволоконных каналов связи, так и с использованием сети Интернет. Кроме того, участники торгов могут использовать шлюз электронной торговой системы, предназначенный для подключения клиентов посредством систем Интернет-трейдинга. Биржевые торги в Секции срочного рынка энергетического рынка осуществляются в защищенной внутренней сети, доступ в которую осуществляется через защищенные каналы Участников торгов (собственные линии передачи данных) или через сеть Интернет по защищенному каналу.

Низкие тарифы

Традиционно операции на срочном рынке являются более выгодными по сравнению с операциями на рынке базового актива, что объясняется невысоким уровнем транзакционных издержек и относительно невысоким размером гарантийного обеспечения.

ТРЕБОВАНИЯ К СИСТЕМЕ ГАРАНТИЙ И УПРАВЛЕНИЯ РИСКАМИ

Основой эффективного функционирования срочного рынка является максимально надежная, гибкая, прозрачная и клиентоориентированная система гарантий и управления рисками.

В основу системы управления рисками положена технология оценки рисков, разработанная и успешно применяющаяся РТС» для обеспечения функционирования срочного рынка Открытого акционерного общества «Фондовая биржа РТС» (). Данная система управления рисками прошла испытание и хорошо зарекомендовала себя в рамках мирового финансового кризиса годов, подтвердив на практике свою отказоустойчивость, быстродейственность и безопасность передаваемых данных.

энергетическая биржа» является организатором торгов, в ее обязанности входит предоставление участникам торгов возможностей для совершения срочных сделок, определение расчетных цен фьючерсных контрактов, предоставление отчетности в регулирующие органы и соблюдение биржевого законодательства Российской Федерации.

Определение объемов прав и обязанностей сторон по заключенным фьючерсным контрактам, перечисление вариационной маржи осуществляет РТС», основным видом деятельности которого является клиринговая деятельность. РТС» функционирует на основании лицензии ФСФР РФ ******* номер. РТС» выполняет функции центрального контрагента, то есть является продавцом для каждого покупателя и покупателем для каждого продавца в срочных сделках, заключенных на энергетическая биржа», что полностью устраняет проблему установления лимитов на контрагентов, которая существует на рынке.

Система расчетов по сделкам, заключенным в Секции срочного рынка энергетическая биржа», призвана обеспечивать оперативность и точность проведения расчетов, с одной стороны, и сохранность денежных средств участников рынка - с другой.

Расчетно-гарантийная система, используемая в Секции срочного рынка энергетическая биржа» решает следующие задачи:

· соответствие требованиям регуляторов;

· сохранность средств участников срочного рынка;

· гарантия исполнения Клиринговым центром своих обязательств, при любой рыночной конъюнктуре;

· эффективность расчетно-клиринговых процедур;

· обеспечение эффективности (целесообразности) работы на срочном рынке для любой категории участников;

· минимизация издержек участников при работе на рынке;

Таким образом, в Секции срочного рынка энергетического рынка энергетическая биржа» полностью соблюдается принцип разделения рисков организатора торговли и клирингового центра.

Сохранность средств участников

Денежные средства гарантийного обеспечения и Страхового фонда аккумулируются на счетах Клирингового центра в НКО "Расчетная палата РТС" (ООО) и Сбербанке России, что предоставляет двойную гарантию сохранности средств клиентов.

Информация о состоянии средств раскрывается на сервере группы компаний РТС в сети Интернет по адресу: www. *****

Гарантия исполнения Клиринговым центром своих обязательств

Вне зависимости от рыночной конъюнктуры Клиринговый центр гарантирует исполнение всех сделок, заключенных в Секции срочного рынка энергетическая биржа», в порядке определенном Правилами осуществления клиринговой деятельности (Правилами клиринга) РТС», зарегистрированными ФСФР РФ. Правила клиринга подробно описывают действия, которые должны предприниматься в следующих ситуациях:

- дефолт одного из участников клиринга (участников торгов);

- приостановка торгов для увеличения лимита колебаний цен сделок.

Такой подход создает четкие правила работы и позволяет установить доверие к рынку со стороны его участников, что особенно важно на первоначальном этапе развития рынка.

Система управления рисками

Система управления рисками Секции срочного рынка энергетическая биржа» включает в себя две подсистемы:

систему финансовых гарантий

систему организационных гарантий.

Система финансовых гарантий

Обеспечение финансовой составляющей системы гарантий возложено на Клиринговый центр. Эта часть системы управления рисками состоит из следующих элементов:

§ гарантийное обеспечение;

§ вариационная маржа;

§ страховой фонд;

§ резервный фонд;

Гарантийное обеспечение – сумма средств в денежном выражении, необходимая для обеспечения исполнения обязательств по совокупности позиций Участника торгов. Расчет суммы Гарантийного обеспечения осуществляет Клиринговый центр на основе портфельной оценки рисков по сделкам, заключенным Участником торгов. В качестве основного параметра при проведении такого расчета, используется величина базового размера гарантийного обеспечения.

В определенных ситуациях для обеспечения исполнения обязательств участников клиринга Клиринговый центр вправе увеличить базовый размер гарантийного обеспечения и, в случае недостаточности средств, учитываемых на клиринговых регистрах, потребовать от участников внести дополнительное гарантийное обеспечение. Данный механизм, в частности, применяется в случае длительного отсутствия торговых сессий (более двух дней подряд), а также при резком изменении цен в определенный период.

Базовый размер гарантийного обеспечения по конкретному фьючерсному контракту устанавливается решением Клирингового центра, которое принимается на основе оценки волатильности базового актива этого контракта. Практически, базовый размер гарантийного обеспечения определяет сумму денежных средств, которая должна быть зачислена на клиринговый регистр участника клиринга для того, чтобы он получил возможность объявить в торговой системе энергетическая биржа» заявку объемом в один контракт. Эта же величина будет блокирована на клиринговом регистре в качестве гарантийного обеспечения в случае заключения сделки. От величины базового размера гарантийного обеспечения фьючерсного контракта напрямую зависит лимит колебаний цен сделок, установленный для данного контракта в Секции срочного рынка энергетическая биржа».

Вариационная маржа - денежные средства, обязанность уплаты которых возникает у одной из сторон фьючерсного контракта в результате изменения текущей расчетной цены фьючерсного контракта. Расчет и начисление вариационной маржи осуществляется Клиринговым центром в соответствии с Правилами клиринга. В отличие от гарантийного обеспечения, которое блокируется при заключении каждого контракта (при открытии позиции) и освобождается (разблокируется) после прекращения обязательств по контракту (закрытия позиции) вне зависимости от того, являетесь ли Вы продавцом или покупателем, вариационная маржа списывается со стороны, для которой изменение цен произошло в неблагоприятном направлении. Иными словами, перечисление вариационной маржи обеспечивает снижение финансового риска неисполнения обязательств по срочным сделкам из-за значительной разницы между ценой заключения и текущей ценой. Если в результате списания вариационной маржи объем средств, учитываемых на клиринговых регистрах, становится меньше гарантийного обеспечения, то Клиринговый центр направляет участнику клиринга (Участнику торгов) требование о довнесении средств (маржин-колл). Участник клиринга в сроки, предусмотренные Правилами клиринга, обязан перечислить требуемую сумму на свой клиринговый регистр. Проведение расчетов по вариационной марже называется также приведением позиций к рынку (переоценкой позиций).

Сегодняшнее состояние энергетического рынка, с которым непосредственно связан срочный сегмент энергетического рынка, не позволяет исключить резких колебаний цен, влекущих за собой значительную переоценку открытых позиций на срочном рынке и, как следствие, необходимость перечисления значительной суммы денежных средств. Как уже говорилось, Клиринговый центр принимает на себя обязательства по исполнению всех сделок, заключенных в Секции срочного рынка энергетическая биржа», для исполнения этих обязательств, при любой рыночной конъюнктуре сформированы Страховой и Резервный фонды.

Взносы в Страховой фонд в равных долях вносят все Участники торгов Секции срочного рынка энергетическая биржа», клиенты участников торгов не делают никаких взносов в Страховой фонд. Резервный фонд сформирован из собственных средств Клирингового центра и в настоящее время его объем составляет 850 миллионов рублей.

Система организационных гарантий

Вторая подсистема системы управления рисками Секции срочного рынка энергетическая биржа» — это широко применяемые «организационные гарантии», включающие в себя:

§ портфельный подход к оценке рисков по открытым позициям;

§ предварительное депонирование средств на клиринговом регистре;

§ проведение клиринга по сделкам дважды в день;

§ установление лимитов колебаний цен сделок;

§ механизм принудительного закрытия позиций участников клиринга, имеющих задолженность перед Клиринговым центром;

§ резервирование финансового результата закрытия позиций до проведения очередной клиринговой сессии.

Одним из главных элементов, гарантирующих надлежащее функционирование системы гарантий, является портфельный подход к оценке рисков. Созданное с использованием данного подхода программное обеспечение просчитывает различные сценарии развития событий на рынке и, исходя из них, оценивает риски позиций, открытых участником торгов. Необходимо отметить, что упомянутое программное обеспечение функционирует в режиме реального времени. Составной частью алгоритма, заложенного в программное обеспечение, осуществляющее оценку рисков, является механизм резервирования до проведения очередной клиринговой сессии денежных средств, являющихся финансовым результатом закрытия позиций. В случае закрытия позиций с убытками, данные средства будут списаны в ходе очередной клиринговой сессии. Однако уже в ходе торгов система автоматически блокирует эти средства, не позволяя участнику использовать их для заключения сделок, что снижает риск появления необеспеченных позиций.

Другим механизмом, препятствующим появлению необеспеченных позиций, является предварительное депонирование средств перед объявлением заявки в торговой системе. Таким образом, в Секции срочного рынка энергетическая биржа» нельзя зарегистрировать необеспеченную заявку, а, следовательно, исключена возможность заключения сделок, необеспеченных необходимым количеством средств. Использование данного механизма ограничивает (лимитирует) объем открытых позиций участника клиринга, обуславливая его объемом средств, зачисленных на клиринговый регистр, что, соответственно, ограничивает риски образования монопольной позиции и манипулирования ценами на рынке.

Клиринговые сессии, проводимые два раза в день, позволяют снизить объем средств, которые необходимо перечислить на клиринговый регистр в соответствии с маржин-колом, выявить потенциально необеспеченные позиции и своевременно их закрыть.

В Секции срочного рынка энергетическая биржа» для каждого фьючерсного контракта с определенным сроком исполнения устанавливаются лимиты колебаний цен сделок. Причем здесь уместно говорить о системе управления лимитами колебаний цен сделок, поскольку Правилами клиринга предусмотрен порядок их увеличения и уменьшения в зависимости от конъюнктуры рынка в ходе торгового дня. Так, например, если в ходе торгов цена фьючерсного энергетического контракта достигает верхнего (нижнего) лимита колебаний цен сделок, то лимит колебаний цен сделок по данному фьючерсу, как правило, увеличивается на 50% от первоначального значения. При повторном возникновении описанной выше ситуации в течение одного торгового дня, изменение лимитов колебания цен сделок производится с учетом суммы свободных средств, внесенных участниками клиринга на клиринговые регистры, а также средств Резервного и Страхового фондов.

Проведение процедуры изменения лимитов колебаний цен сделок может привести к возникновению задолженности участника клиринга перед Клиринговым центром. Наличие задолженности, определяется в процессе проведения клиринговой сессии. В этом случае, Клиринговый центр направляет участнику клиринга требование о довнесении средств (маржин-колл). Если это требование не будет исполнено до начала следующей клиринговой сессии, то Клиринговый центр в соответствии с Правилами клиринга будет вынужден применить процедуру принудительного закрытия позиций. Система управления рисками Секции срочного рынка энергетическая биржа» построена таким образом, чтобы в обязательном порядке в кратчайшие сроки ликвидировать дефицит средств гарантийного обеспечения, в режиме реального времени отслеживать риски, средства и позиции каждого участника торгов.

Проведение процедуры изменения лимитов колебаний цен сделок может привести к возникновению задолженности участника клиринга перед Клиринговым центром. Наличие задолженности, определяется в процессе проведения клиринговой сессии. В этом случае, Клиринговый центр направляет участнику клиринга требование о довнесении средств (маржин-колл). Если это требование не будет исполнено до начала следующей клиринговой сессии, то Клиринговый центр в соответствии с Правилами клиринга будет вынужден применить процедуру принудительного закрытия позиций. Система управления рисками Секции срочного рынка энергетическая биржа» построена таким образом, чтобы в обязательном порядке в кратчайшие сроки ликвидировать дефицит средств гарантийного обеспечения, в режиме реального времени отслеживать риски, средства и позиции каждого участника торгов.

Более подробное описание процедуры изменения лимитов колебания цен сделок содержится в Положении о порядке установления и изменения лимитов колебаний цен сделок и принудительного закрытия позиций, являющимся Приложением к Правилам клиринга.

Таким образом, одним из основных преимуществ технологии управления рисками в Секции срочного рынка энергетическая биржа» является процедура ОБЕСПЕЧЕННОГО средствами гарантийного обеспечения, Резервного и Страхового фондов расширения лимитов колебаний цен сделок непосредственно в ходе торгов.

Минимизация издержек участников при работе на рынке

Проведение клиринговых сессий 2 раза в день позволяет снизить размер базового гарантийного обеспечения, что, в свою очередь, приводит к снижению объема средств необходимых участнику торгов для проведения операций в Секции срочного рынка энергетическая биржа». Проведение расчетов по срочным контрактам через счет клиринговой организации позволяет участникам торгов избежать дополнительных издержек, связанных с обслуживанием в расчетной организации. Необходимо упомянуть также, о низких тарифах, установленных РТС» для участников срочного рынка.

Все вышеперечисленные факторы минимизируют накладные расходы при работе на срочном рынке энергетическая биржа», что позволяет, как самому участнику торгов, так и его клиентам строить эффективные рыночные стратегии с использованием фьючерсных контрактов.

Технологическое совершенство и защита информации

Технологическое решение, выбранное энергетическая биржа» для организации торгов и клиринга в Секции срочного рынка, позволяет с помощью одного и того же программного обеспечения осуществлять операции как в Секции срочного рынка энергетическая биржа», так и на срочном рынке FORTS. Таким образом, получив доступ к торгам энергетическая биржа», участник рынка получит также возможность без дополнительных затрат использовать широкий спектр инструментов, допущенных к торгам на срочном рынке FORTS.

Отчеты по итогам торгов и клиринга формируются в виде файлов широко распространенных форматов (*.dbf и *.xls), что позволяет достаточно просто организовать их автоматическую обработку для дальнейшей загрузки информации в программное обеспечение, используемое компаниями. Рассылка отчетов осуществляется с использованием системы электронного документооборота в зашифрованном с помощью сертифицированной системы криптозащиты виде, что гарантирует соблюдение конфиденциальности информации.

Как начать работать в Секции срочного рынка?

При принятии решения о необходимости начала работы в Секции срочного рынка энергетическая биржа» необходимо:

1. Поставить цели, которых компания должна достичь на срочном рынке энергетических компаний (хеджирование рисков, доход от спекуляций или арбитражных сделок).

2. Разработать собственную стратегию действий на срочном рынке.

3. Настроить внутреннюю систему риск-менеджмента и контроля для управления рисками и контролем за ситуацией.

4. Настроить документооборот между трейдерским подразделением и подразделениями финансового, бухгалтерского и налогового блоков.

Потенциальные участники биржевых торгов могут получить доступ к торгам в Секции срочного рынка энергетическая биржа» следующим образом:

1. Получить статус Участника торгов. Для этого требуется

· Получить в ФСФР РФ лицензии биржевого посредника на юридическое лицо и лицензии биржевых брокеров на трейдеров (порядок получения лицензий приведен на сайте энергетическая биржа» в сети Интернет www. *****.

· Представить в энергетическая биржа» документы, определенные ст.3.2. Положения о регистрации участников торгов (Приложение 1 к Правилам биржевых торгов в Секции срочного рынка энергетическая биржа»).

· Заключить с энергетическая биржа» договор об оказании услуг.

· Заключить с РТС» Договор об осуществлении клирингового обслуживания.

· Оплатить сбор за регистрацию в качестве Участника торгов.

· Зарегистрировать раздел клирингового регистра в РТС».

· Установить систему электронного документооборота (ЭДО РТС).

· Установить программное обеспечение для доступа к торгам (Торговый терминал энергетическая биржа»).

· Внести средства в Страховой фонд, а также выполнить иные требования, установленные Правилами клиринга.

· Зарегистрировать своих клиентов.

· Внести денежные средства на клиринговый регистр.

2. Сатать клиентом Участника торгов. Для этого требуется:

1. Заключить с Участником торгов договор на брокерское обслуживание.

2. Зарегистрировать раздел клирингового регистра в РТС».

3. Установить программное обеспечение для доступа к торгам (Торговый терминал).

4. Зачислить денежные средства на свой клиринговый регистр.

Список компаний-брокеров приведен на сайте энергетическая биржа» в сети Интернет www. *****.

Какие контракты обращаются в энергетическая биржа»?

ВИДЫ КОНТРАКТОВ

На срочном рынке энергетическая биржа» обращаются фьючерсные контракты, базовый актив которых - Индекс средней цены электроэнергии в хабе (совокупность узлов расчетной модели ОРЭМ) «Центр», «Урал», «Восточная Сибирь» и «Западная Сибирь» в определенные часы поставки (базовые и пиковые), установленные Методикой расчета Индексов средней цены электроэнергии утвержденной Советом директоров энергетическая биржа», опубликованной на сайте биржи www. *****.

Порядок расчета индексы средней цены электроэнергии (далее – Индекса) приведен на сайте энергетическая биржа» по адресу www. *****.

Пример:

· Фьючерсный контракт ECBM-Месяц. Год – фьючерс на индекс средней цены электроэнергии в хабе «Центр» в базовые часы периода поставки.

· Фьючерсный контракт ECPM-Месяц. Год - фьючерс на индекс средней цены электроэнергии в хабе «Центр» в пиковые часы периода поставки.

· Фьючерсный контракт EUBM-Месяц. Год– фьючерс на индекс средней цены электроэнергии в хабе «Урал» в базовые часы периода поставки.

· Фьючерсный контракт EUPM-Месяц. Год - фьючерс на индекс средней цены электроэнергии в хабе «Урал» в пиковые часы периода поставки.

· Фьючерсный контракт SWBM-Месяц. Год– фьючерс на индекс средней цены электроэнергии в хабе «Западная Сибирь» в базовые часы периода поставки.

· Фьючерсный контракт SEBM-Месяц. Год - фьючерс на индекс средней цены электроэнергии в хабе «Восточная Сибирь» в базовые часы периода поставки.

СПЕЦИФИКАЦИИ КОНТРАКТОВ

Фьючерсные контракты

|

Пример Спецификации фьючерсного контракта на индекс цен в хабе «Центр» | |

|

Базовый актив |

Значение индекса средней цены электроэнергии в хабе «Центр» в определенные часы периода поставки |

|

Объем контракта |

Равен значению Индекса, умноженному на стоимость шага цены. |

|

Код фьючерсного контракта |

EСBМ-мм. гг |

|

Торгуемые месяцы |

Все календарные месяцы года |

|

Последний день торгов |

Последний Торговый день месяца исполнения Контракта |

|

День исполнения |

Торговый день, следующий за последним днем месяца исполнения Контракта. |

|

Исполнение: |

Закрытие позиций с перечислением вариационной маржи, рассчитанной исходя из среднеарифметического значения всех значений Индекса, являющегося базовым активом Контракта за период опубликованных Биржей. |

Код (обозначение) Контракта формируется по следующим правилам:

ХХХХ-<порядковый номер периода исполнения>.<год исполнения>,

Первые два символа кода (обозначения) Контракта определяют ценовую зону или хаб ценовой зоны, по которым рассчитывается Индекс средней цены электроэнергии, являющий базовым активом Контракта. Допустимые значения первых двух символов кода (обозначения) Контракта и их описание:

|

Первый и второй символы |

Ценовая зона/хаб ценовой зоны |

|

«ER» |

Первая ценовая зона (зона Европы) |

|

«EС» |

Хаб «Центр» первой ценовой зоны |

|

«ES» |

Хаб «Юг» первой ценовой зоны |

|

«EU» |

Хаб «Урал» первой ценовой зоны |

|

«SI» |

Вторая ценовая зона (зона Сибири) |

|

«SW» |

Хаб «Западная Сибирь» второй ценовой зоны |

|

«SE» |

Хаб «Восточная Сибирь» второй ценовой зоны |

Третий символ кода (обозначения) Контракта определяет тип часов поставки в течение суток, по которым рассчитывается Индекс, являющийся базовым активом Контракта.

Типы часов поставки и их количество в течение суток определены в Методике расчета Индексов средней цены электроэнергии.

Допустимые значения третьего символа кода (обозначения) Контракта и их описание:

|

Третий символ |

Тип часов поставки |

|

«B» |

Часы всех типов (базовые часы) |

|

«P» |

Часы типа «пик» |

|

«M» |

Часы типа «минимум» |

Четвертый символ кода (обозначения) Контракта определяет продолжительность периода исполнения Контракта. Допустимые значения четвертого символа кода (обозначения) Контракта и их описание:

|

Четвертый символ |

Продолжительность периода исполнения |

|

«W» |

Неделя |

|

«M» |

Месяц |

|

«Q» |

Квартал |

|

«Y» |

Год |

Порядковый номер периода исполнения Контракта в течение года и год периода исполнения Контракта указываются арабскими цифрами и используются для определения периода исполнения Контракта.

По Контракту количество часов поставки соответствующего типа (далее – количество часов поставки по Контракту) в определенном периоде рассчитывается как сумма часов поставки данного типа для всех суток в данном периоде.

Пример. Базовым активом Контракта с кодом (обозначением) «ECBМ-8.09» является Индекс средней цены электроэнергии в хабе «Центр» первой ценовой зоны (зоны Европы) во все часы поставки. При этом продолжительность периода исполнения такого Контракта составляет месяц, порядковый номер периода исполнения – восьмой, год исполнения – 2009. Таким образом, периодом исполнения такого Контракта является август 2009 года.

Контракт является расчетным.

Краткие коды фьючерсных контрактов имеют вид – CBZ9, где

C – обозначение хаба Центр

B – обозначение типа часов (B-базовые часы суток, P - пиковые часы суток, в соответствии с календарем типовых периодов)

Z – код месяца исполнения

9 – год исполнения контракта.

Порядок кодификации месяцев исполнения фьючерсных контрактов:

|

Месяц |

Код |

|

Январь |

F |

|

Февраль |

G |

|

Март |

H |

|

Апрель |

J |

|

Май |

K |

|

Июнь |

M |

|

Июль |

N |

|

Август |

Q |

|

Сентябрь |

U |

|

Октябрь |

V |

|

Ноябрь |

X |

|

Декабрь |

Z |

Технология работы участника торгов в ЭНЕРГЕТИЧЕСКАЯ БИРЖА»

Взаимодействие участника торгов с энергетическая биржа» строится на основании Договора об оказании услуг в Секции срочного рынка и Правил совершения срочных сделок энергетическая биржа». Взаимодействие с РТС» осуществляется на основании Договора об осуществлении клирингового обслуживания.

Регистрация клиентов на срочном рынке

Участник торгов вправе совершать сделки в Секции срочного рынка энергетическая биржа» как от своего имени и за свой счет, так и от своего имени за счет клиента. Для открытия клиентского раздела клирингового регистра участник торгов подает в Клиринговый центр заявление установленного образца. На основании указанного заявления Клиринговый центр открывает клиентский раздел клирингового регистра и сообщает его код участнику торгов. Данный код указывается трейдером участника торгов при заключении сделок за счет клиента.

Перед регистрацией клиента участник торгов заключает с ним договор на обслуживание и получает подписанное клиентом заявление, которое включает описание рисков работы на рынке фьючерсов. Рекомендуемую форму заявления можно найти на сайте энергетическая биржа». Договор с клиентом должен предусматривать:

- право участника торгов закрыть необеспеченную позицию клиента; виды активов, которые клиент может вносить в качестве гарантийного обеспечения своих позиций; способы подачи приказов и сроки их исполнения; размер брокерской комиссии.

Каждому участнику торгов по окончании торгов энергетическая биржа» предоставляет реестр его сделок, совершенных в прошедший торговый день, с указанием кодов разделов клирингового регистра, в случае совершения сделки за счет Клиента. По окончании клирингового сеанса участнику торгов предоставляются отчеты о состоянии его клиринговых регистров, об обязательствах по гарантийному обеспечению открытых позиций в совокупности по всем его регистрам.

Сдерживающим фактором для выходящих на срочный рынок участников торгов является автоматизация бэк-офиса компании. Для обеспечения работы бэк-офиса участников торгов Клиринговый центр предлагает дополнительную услугу по обособленному ведению учета на клиринговых регистрах обязательств клиентов участников торгов. Данная услуга позволяет участнику торгов в дни проведения торгов получать от Клирингового центра отчеты, содержащие данные о перечисленной/списанной вариационной марже, позициях, сделках, зачисленных или списанных суммах в разрезе указанных в заявлении клиентских разделов клирингового регистра, расчет суммы гарантийного обеспечения, требуемого под позиции данного клиента. Это позволяет участнику торгов, используя данные отчеты, начать клиентское обслуживание, не дожидаясь написания собственного программного обеспечения и полной автоматизации бэк-офиса.

Необходимо учесть, что позиция, учитываемая на клиентском разделе клирингового регистра, может быть закрыта Клиринговым центром в случае, если сам участник торгов имеет непогашенную задолженность перед Клиринговым центром

Наличие подписанного клиентом заявления с описанием рисков является общемировой практикой, поэтому энергетическая биржа» рекомендует участникам торгов Секции срочного рынка требовать у клиентов подписания такого заявления.

Необходимо отметить, что при возникновении ситуации принудительного перевода необеспеченных позиций одного участника торгов на регистр учета позиций другого участника торгов, указанные позиции не переводятся на клиентские разделы регистра учета позиций, а передаются на специальный ликвидационный раздел регистра учета позиций самого участника торгов. Поэтому переведенные участнику торгов позиции не могут закрыть позиции клиента данного участника торгов без желания участника торгов и самого клиента. Обязанность исполнять обязательства по позициям, учитываемым на ликвидационном разделе регистра учета позиций, является частью обязанностей участников торгов и, в то же время, мерой обеспечения защиты интересов клиентов.

Финансовые расчеты на срочном рынке

Технологическая схема функционирования Секции срочного рынка энергетическая биржа» предусматривает проведение денежных расчетов через специальный счет Клирингового центра в расчетной организации - НКО «Расчетная палата РТС» (ООО). Поэтому, к участникам торгов не предъявляется требование по открытию счетов в расчетной организации, как это делается на рынках базовых активов.

В течение торгового дня участник торгов вправе (в том числе по поручению клиента) вносить или отзывать денежные средства на свои разделы клирингового регистра. Вносить денежные средства могут как сами участники торгов, так и их клиенты, указывая в платежном поручении номер договора участника торгов с Клиринговым центром и код регистра учета позиций для зачисления средств. Отзыв средств осуществляется исключительно по поручению участника торгов, а средства перечисляются только на счет участника торгов, зарегистрированный в Клиринговом центре.

Схема зачисления средств для торговли на срочном рынке Биржи:

1. Участник торгов перечисляет денежные средства и взнос в Страховой фонд на счет Клирингового центра в расчетной организации.

2. Расчетная организация уведомляет Клиринговый центр о поступлении денег.

3. Клиринговый центр вносит информацию о поступлении взноса в Страховой фонд на раздел средств Страхового фонда, открытый участнику торгов.

4. Клиринговый центр увеличивает остатки средств на денежном торговом регистре в ТС после получения соответствующих данных из расчетной организации.

При возврате денежных средств Клиринговый центр проверяет наличие на регистрах участника торгов свободного остатка средств в достаточном размере. Возврат денежных средств осуществляется Клиринговым центром в день подачи соответствующего заявления от участника торгов, если оно подано до 17.00 по МСК через систему электронного документооборота (ЭДО) или если оно подано до 18:35 МСК через торговый терминал. Разблокировка ценных бумаг, учитываемых в качестве гарантийного обеспечения, осуществляется в день подачи заявления, если оно подано до 18:00. Возврат денежных средств осуществляется Клиринговым центром путем отправки в Расчетную организацию платежного поручения по электронным каналам связи. Поручения подаются Клиринговым центром в автоматическом режиме.

Состояние всех клиринговых регистров участника торгов (как собственных, так и клиентских) при подаче заявок, заключении сделок, зачислении и списании средств изменяется в режиме реального времени и отображается в торговом терминале. При этом в течение торгового дня участник торгов со своего терминала вправе как увеличить, так и уменьшить размер лимита, установленного для любого клиента.

На свой торговый терминал участник торгов и/или его клиент (если ему установлен биржевой торговый терминал) получает разнообразную информацию по каждому контракту о размерах установленных лимитов колебаний цен сделок и базовых размерах начальной маржи, о сроках обращения контрактов, о необходимости подготовиться к исполнению контрактов с поставкой, о приостановке и возобновлении торгов, о расширении лимитов и увеличении базового размера гарантийного обеспечения непосредственно в ходе торговой сессии.

КАК ЗАКЛЮЧАЮТСЯ БИРЖЕВЫЕ СДЕЛКИ?

Все сделки на биржевых торгах в Секции срочного рынка энергетическая биржа» заключаются в электронной форме в биржевой торговой системе.

Трейдер на экране своего компьютера посредством торгового терминала видит заявки всех участников биржевых торгов по продаже или покупке срочных энергетических контрактов, при этом все заявки анонимные, т. е. отсутствуют наименования компаний, выставивших заявки в торговом терминале.

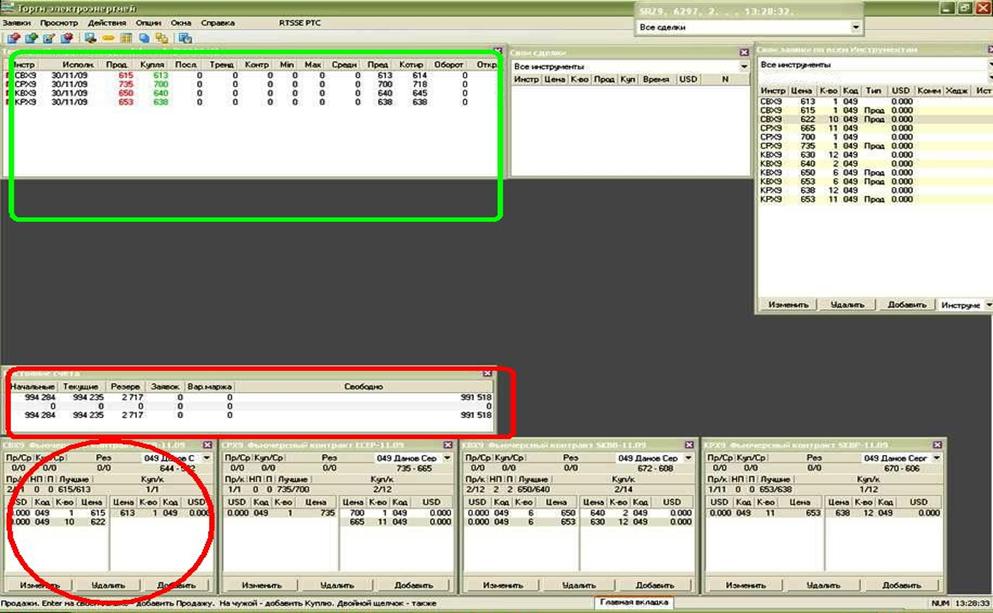

На рисунке 1 пример торгового терминала трейдера. В зеленом прямоугольнике приведен список всех торгуемых контрактов. Специфика кодировки контрактов приведена в разделе «Какие контракты обращаются в энергетическая биржа» настоящего пособия.

Красным прямоугольником выделен блок «Состояние счета», в котором отображается текущее состояние счета участника торгов, с указанием объема денег на начало дня, текущего объема денег (с учетом выставленных заявок и осуществленных сделок), резерв (объем денежных средств гарантийного обеспечения зарезервированных под обеспечение совершенных сделок), размер вариационной маржи начисленной в текущий день и объем свободных денежных средств на текущий момент.

Красным кругом в нижней правой части рисунка выделен «стакан» по отдельному фьючерсному контракту – таблица, в которой отображается все заявки покупателей и продавцов данного контракта. В данном «стакане» отображается цена за один МВт/ч в каждой заявке покупателя и продавца и объем этих заявок. При этом стоимость одного контракта будет равна произведению цены в биржевой заявке и количества часов в данном контракте. Например, при цене 600 рублей, указанной в биржевой заявке, стоимость месячного контракта по базовым часам суток будет составлять 600*31 день * 24 часа = рублей.

Трейдер участника торгов может совершить сделку (то есть заключить фьючерсный контракт на покупку или на продажу) следующим образом:

1. Выбрать в биржевой системе заявку, удовлетворяющую его по цене и объему. Далее поднести к строке в биржевом «стакане», в котором находится данная заявка курсор «мышки» и дважды щелкнуть по заявке. Далее откроется дополнительное окно «Ввод заявки».

2. Самостоятельно выставить свою собственную заявку на покупку/продажу. Выставление заявок осуществляется нажатием клавиш F4 или F2.

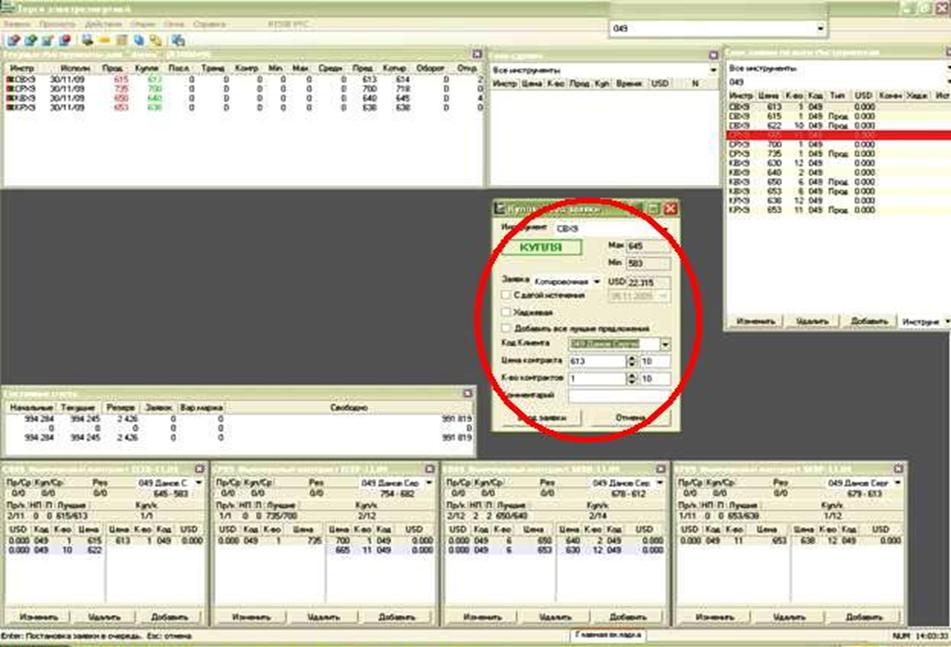

Пример выставления заявки рис. 2

В заявках трейдер указывает цену за 1 МВт./ч, количество контрактов и другие параметры. Более подробно процесс выставления, снятия, изменения заявок можно прочитать в «Руководстве пользователя биржевой торговой системы».

После проведения клиринга каждому участнику торгов высылается по электронной почте отчет о совершенных сделках и текущем состоянии регистров компании.

Рис. 1

Рис. 2

Сколько это стоит?

Участие в учебных торгах для компаний и трейдеров бесплатное.

Для участия в торгах на реальном срочном рынке энергетических контрактов участнику предстоят следующие виды затрат:

1. Для клиента участника торгов:

a. Открытие и ведение клирингового регистра участника торгов – 120 рублей за открытие и 120 рублей за ведение раздела клирингового регистра.

b. Оплата биржевого сбора.

c. Оплата брокерской комиссии – в зависимости от условий брокерского договора.

2. Для участника торгов:

a. Внесение средств в Страховой фонд - рублей единовременно.

b. Оплата аккредитации в Секции Срочного рынка энергетическая биржа» - рублей (с учета НДС) единовременно.

c. Открытие и ведение клирингового регистра собственных позиций – 120 рублей за открытие и 120 рублей за ведение раздела клирингового регистра.

d. Оплата биржевого сбора.

3. Перед совершением сделки в Секции срочного рынка энергетическая биржа» участник торгов обязан зачислить на свой клиринговый регистр денежные средства в объеме, который он может оценить исходя из планируемого объема операций с данным срочным контрактом. Клиринговый центр в режиме он-лайн подтверждает достаточность средств и, в случае положительного результата, разрешает выставлять заявки и заключать сделки.

Биржевой сбор:

|

Биржевой сбор, за один контракт |

Регистрация |

Скальперские |

Регистрация |

|

Расчетный фьючерсный месячный контракт на индекс средней цены электроэнергии в Первой ценовой зоне, в хабе Первой ценовой зоны во все часы |

11.80 руб. |

5.90 руб. |

35.40 руб. |

|

Расчетный фьючерсный месячный контракт на индекс средней цены электроэнергии в Первой ценовой зоне, в хабе Первой ценовой зоны в пиковые часы |

7.08 руб. |

3.54 руб. |

21.24 руб. |

|

Расчетный фьючерсный месячный контракт на индекс средней цены электроэнергии во Второй ценовой зоне, в хабе Второй ценовой зоны во все часы |

7.08 руб. |

3.54 руб. |

21.24 руб. |

|

Расчетный фьючерсный месячный контракт на индекс средней цены электроэнергии во Второй ценовой зоне, в хабе Второй ценовой зоны в пиковые часы |

4.72 руб. |

2.36 руб. |

14.16 руб. |

*Скальперские операции - заключение в течение одного Торгового дня двух Фьючерсных контрактов с одним кодом (обозначением): одного на основании безадресной Заявки на покупку, другого - на основании безадресной Заявки на продажу.

Лицензирование участников торгов в Секции срочного рынка энергетическая биржа»

Деятельность по совершению товарных фьючерсных и опционных сделок в биржевой торговле осуществляется участниками биржевой торговли – юридическими лицами независимо от их организационно-правовой формы только на основании лицензий биржевых посредников (для компаний) и биржевых брокеров (для трейдеров компаний), выдаваемых ФСФР РФ.

Порядок выдачи лицензий биржевых посредников и биржевых брокеров, определен в Постановлении Правительства Российской Федерации от 02 марта 2010 года. N 111 «Об утверждении Положения о лицензировании деятельности биржевых посредников и биржевых брокеров, заключающих в биржевой торговле договоры, являющиеся производными финансовыми инструментами, базисным активом которых является биржевой товар»

Лицензионные требования и условия:

соблюдение законодательства Российской Федерации о товарных биржах и биржевой торговле; исполнение вступивших в законную силу судебных актов по вопросам осуществления деятельности биржевого посредника (брокера); наличие собственных средств у биржевого посредника в размере не менее 2 (Двух) миллионов рублей (с 10.05.2010); наличие у соискателя лицензии (за исключением кредитных организаций) отдельного банковского счета (счетов) для операций с денежными средствами клиентов (специальный клиентский счет), на который не зачисляются собственные денежные средства соискателя лицензии (лицензиата) (за исключением случаев их возврата клиенту и (или) предоставления займа клиенту); использование соискателем лицензии (лицензиатом) денежных средств, находящихся на специальном клиентском счете (счетах), в своих интересах только в случаях, предусмотренных договором с клиентом (клиентами); наличие у биржевого посредника не менее 1 работника, в обязанности которого входит ведение внутреннего учета совершаемых в биржевой торговле биржевых сделок; наличие у биржевого посредника не менее 1 работника (контролера), в обязанности которого входит осуществление внутреннего контроля за соответствием деятельности биржевого посредника федеральным законам и иным нормативным правовым актам Российской Федерации, а также учредительным документам и иным внутренним документам биржевого посредника. Контролер независим в своей деятельности от других структурных подразделений биржевого посредника. Должность контролера включается в штат работников биржевого посредника. Работа в должности контролера является основным местом работы контролера; отсутствие судимости за преступления в сфере экономической деятельности или преступления против государственной власти у лиц, осуществляющих функции единоличного исполнительного органа биржевого посредника, лиц, входящих в состав совета директоров (наблюдательного совета), коллегиального исполнительного органа биржевого посредника, а также у лица, ответственного за осуществление внутреннего контроля биржевого посредника; отсутствие у биржевого брокера судимости за преступления в сфере экономической деятельности или преступления против государственной власти; обеспечение биржевым посредником (брокером) возможности для осуществления федеральным органом исполнительной власти в области финансовых рынков надзорных полномочий, включая проведение им проверок.ВАЖНО:

- соискатель лицензии должен соответствовать лицензионным требованиям и условиям на дату представления документов для получения лицензии в ФСФР России.

Список документов на получение лицензии биржевого посредника (для юридических лиц):

заявление о выдаче лицензии, составленное на бланке соискателя лицензии по форме согласно приложению N 1; анкета, заполненная по форме согласно приложению N 2 (для того, чтобы скачать анкету в формате xml, нажмите правую кнопку мыши и выберите «сохранить объект как…» из контекстного меню). Анкета также представляется на электронном магнитном носителе в формате XML; копия документа, подтверждающего назначение на должность лица, осуществляющего функции единоличного исполнительного органа соискателя лицензии; копии учредительных документов соискателя лицензии со всеми зарегистрированными изменениями к ним; копия свидетельства о внесении записи о юридическом лице в Единый государственный реестр юридических лиц; копия документа, подтверждающего постановку юридического лица на учет в налоговом органе на территории Российской Федерации; копия бухгалтерского баланса на последнюю отчетную дату (за исключением бухгалтерского баланса соискателя лицензии, осуществляющего свою деятельность менее 3 месяцев), содержащего отметку налогового органа; расчет размера собственных средств на последнюю отчетную дату (а для соискателя лицензии созданного после последней отчетной даты - на дату, предшествующую дате подачи заявления), составленный в порядке, установленном федеральным органом исполнительной власти в области финансовых рынков; справка об отсутствии судимости за преступления в сфере экономической деятельности или преступления против государственной власти у лиц, осуществляющих функции единоличного исполнительного органа соискателя лицензии, лиц, входящих в состав совета директоров (наблюдательного совета), коллегиального исполнительного органа соискателя лицензии, а также у лица, ответственного за осуществление внутреннего контроля соискателя лицензии; копия правил ведения внутреннего учета совершаемых в биржевой торговле биржевых сделок, утвержденных в соответствии с уставом соискателя лицензии; копия инструкции о внутреннем контроле биржевого посредника, утвержденной в соответствии с уставом соискателя лицензии; копия перечня мер, направленных на предотвращение конфликта интересов при осуществлении деятельности биржевого посредника, утвержденного в соответствии с уставом соискателя лицензии; копия перечня мер, направленных на предотвращение неправомерного использования служебной информации при осуществлении деятельности биржевого посредника, утвержденного в соответствии с уставом соискателя лицензии; копия перечня мер, направленных на предупреждение манипулирования ценами на биржевых торгах биржевым посредником и его клиентами, утвержденного в соответствии с уставом соискателя лицензии; копия документа, подтверждающего наличие в штате у заявителя не менее 1 работника, в обязанности которого входит ведение внутреннего учета совершаемых в биржевой торговле биржевых сделок, и не менее 1 контролера; платежное поручение (квитанция установленной формы в случае наличной формы оплаты), которым подтверждается факт уплаты соискателем лицензии государственной пошлины, взимаемой в соответствии с законодательством Российской Федерации о налогах и сборах за выдачу лицензии.Список документов для получения лицензии биржевого брокера (для физических лиц-трейдеров участников торгов):

заявление о выдаче лицензии, составленное по форме согласно приложению N 3; анкета, заполненная по форме согласно приложению N 4 (для того, чтобы скачать анкету в формате xml, нажмите правую кнопку мыши и выберите «сохранить объект как…» из контекстного меню). Анкета также представляется на электронном магнитном носителе в формате XML; рекомендация биржевого посредника, имеющего лицензию; документ, подтверждающий аккредитацию биржевого брокера на товарной бирже; справка об отсутствии судимости за преступления в сфере экономической деятельности или преступления против государственной власти у биржевого брокера; платежное поручение (квитанция установленной формы в случае наличной формы оплаты), которым подтверждается факт уплаты соискателем лицензии государственной пошлины, взимаемой в соответствии с законодательством Российской Федерации о налогах и сборах за выдачу лицензии.ВАЖНО:

- Постановление Правительства РФ утратило силу; документы предоставляются в ФСФР России; документы, предоставляемые в виде копий, должны быть заверены подписью уполномоченного лица и печатью организации; документы, содержащие более одного листа, должны быть прошиты; документом, подтверждающего наличие в штате соответствующего работника, является копия приказа о его принятии; документы для получения каждой из лицензий могут подаваться соискателями одновременно; размер государственной пошлины и платежные реквизиты одинаковы для участников торгов и трейдеров, госпошлина оплачивается каждым соискателем самостоятельно; для получения рекомендации биржевого посредника соискатель может обратиться к любому из лицензированных ФСФР России биржевых посредников или непосредственно на Биржу.

Контактная информация ФСФР России:

ГСП - 1, г. Москва, Ленинский пр-т, 9.

Многоканальный телефон для справок: (4, факс: (4

Вопросы, связанные с получением лицензий биржевого посредника и биржевого брокера, можно задавать сотруднику ФСФР по тел. (4, (доб.315, 422).

Экспедиция ФСФР России (со стороны бюро пропусков): Часы работы – с 9:00 до 17:00 МСК, по пятницам – до 15:45.

Телефон Управления делами – (4доб. 363

Вышеуказанные лицензии являются бессрочными.

Рассмотрение заявлений на выдачу лицензий и выдача лицензий осуществляются на платной основе.

Установлены следующие размеры оплаты (НК РФ ст. 333.33 п.1 пп. 71):

- предоставление (выдача бланка) лицензии биржевого посредника — 2600 рублей;

- предоставление (выдача бланка) лицензии биржевого брокера — 2600 рублей.

Более подробная информация о получении лицензий и образцы документов размещены на сайте энергетическая биржа» в сети Интернет.

Рекомендации по ведению бухгалтерского учета операций с фьючерсными контрактами для участников торгов, кроме кредитных организаЦий.

Нормативные документы, регулирующие порядок бухгалтерского учета операций на срочном рынке для участников торгов, кроме кредитных организаций:

· Федеральный закон «О бухгалтерском учете»;

· Федеральный закон «О товарных биржах и биржевой торговле»;

· Федеральный закон «О рынке ценных бумаг»;

· Положение по ведению бухгалтерского учета и бухгалтерской отчетности в Российской Федерации, утвержденное приказом Министерства финансов РФ от 29 июля 1998 г. № 34н;

· План счетов бухгалтерского учета финансово-хозяйственной деятельности организаций и Инструкция по его применению, утвержденные приказом Министерства финансов РФ от 01.01.2001 г. № 94н;

· Положение по бухгалтерскому учету "Учетная политика организации" ПБУ 1/2008, утвержденное приказом Министерства финансов Российской Федерации от 01.01.2001 N 106н;

· Положение по бухгалтерскому учету «Доходы организации» ПБУ 9/99, утвержденное приказом Министерстава финансов Российской Федерации от 01.01.2001 г. № 32н;

· Положение по бухгалтерскому учету «Расходы организации» ПБУ 10/99, утвержденное приказом Министерстава финансов Российской Федерации от 01.01.2001 г. № 33н.

Учитывая отсутствие в законодательстве по бухгалтерскому учету специальных положений, регулирующих порядок учета операций с производными финансовыми инструментами, целесообразно применяемый механизм отражения указанных операций закрепить в учетной политике организации.

Типовые проводки по учету фьючерсного контракта.

|

Содержание операций |

Дебет |

Кредит |

Первичный |

|

Отражена сумма гарантийного обеспечения, перечисленного клиринговой организации (брокеру) |

76 |

51 |

Выписка по банковскому счету Отчет клиринговой организации (брокера) |

|

Зачислена положительная вариационная маржа* |

76 |

91 (90) |

Отчет клиринговой организации (брокера) |

|

Списана комиссия биржи, клиринговой организации, брокера |

91 (90) |

76 |

Отчет клиринговой организации (брокера) |

|

Зачислена положительная вариационная маржа* |

76 |

91 (90) |

Отчет клиринговой организации (брокера) |

|

Списана отрицательная вариационная маржа* |

91 (90) |

76 |

Отчет клиринговой организации (брокера) |

|

Отражена сумма гарантийного обеспечения, перечисленного клиринговой организации (брокеру) |

76 |

51 |

Выписка по банковскому счету Отчет клиринговой организации (брокера) |

|

Зачислена положительная вариационная маржа* |

76 |

91 (90) |

Отчет клиринговой организации (брокера) |

|

Списана отрицательная вариационная маржа* |

91 (90) |

76 |

Отчет клиринговой организации (брокера) |

|

Зачислена положительная вариационная маржа* |

76 |

91 (90) |

Отчет клиринговой организации (брокера) |

*До 1 января 2011 г. вариационная маржа могла отражаться в бухгалтерском учете на счетах 97 и 98 (изменения внесены Приказом Минфина РФ от 01.01.2001 N 186н).

Раскрытие информации в бухгалтерской отчетности.

Рекомендации по раскрытию информации о производных финансовых инструментах конкретизированы в Информационном сообщении Минфина РФ от 01.01.2001 «О раскрытии информации о забалансовых статьях в годовой бухгалтерской отчетности организации»

Налогообложение фьючерсных контрактов

Налог на прибыль

Нормативными документами, регламентирующими порядок определения налоговой базы по операциям с финансовым инструментами срочных сделок (фьючерсные контракты) для юридических лиц, являются:

- 25 Глава Налогового кодекса РФ (ст. 301-305 и 326 НК РФ), регулирующая порядок исчисления налога на прибыль предприятий и организаций. Исчисление налога на прибыль по операциям с финансовым инструментами срочных сделок юридических лиц осуществляется в соответствии с положениями данной главы.

Предусмотрен следующий порядок налогообложения операций с финансовыми инструментами срочных сделок:

- налоговый учет ведется в целом по всем финансовых инструментов срочных сделок, независимо от вида базисного актива, исключение составляют сделки, совершенные в целях компенсации возможных убытков, возникающих в результате неблагоприятного изменения цены или иного показателя базисного актива, которые выделяются отдельно в налоговом учете; доходами/расходами по фьючерсным контрактам являются сумма вариационной маржи, причитающаяся к получению или уплате по всем фьючерсным контрактам за отчетный период с учетом расходов, связанных с заключением фьючерсных контрактов, а также иные доходы/расходы, связанные с осуществлением операций с финансовыми инструментами срочных сделок; убытки уменьшают налогооблагаемую базу от основной деятельности в отчетном периоде (только для фьючерсных контрактов, заключенных через организатора торговли на биржевом рынке и стороной по сделке по таким контрактам является клиринговая организация).

Предусмотрена возможность учитывать сделки с фьючерсными контрактами, как сделки, направленные на снижение рисков и компенсации возможных убытков (хеджирование). При этом налогоплательщик вправе самостоятельно классифицировать сделки как хеджерские, но классификация должна быть обоснованной и прописана в учетной политике организации. Прибыль или убыток по хеджерским сделкам увеличивает (уменьшает) налогооблагаемую базу по операциям с объектом хеджирования.

Отдельно следует отметить, что гарантийное обеспечение (депозитная маржа) операций со срочными сделками не является убытком.

Налог на добавленную стоимость

В соответствии с Главой 21 (ст. 149, п. 2, пп.12) Налогового кодекса РФ операции по реализации на территории РФ финансовых инструментов срочных сделок, не подлежат обложению налогом на добавленную стоимость.

Налог на доходы иностранных юридических лиц

В соответствии 25 Глава Налогового кодекса РФ (ст. 309-312 НК РФ) доходы, перечисляемые налоговым агентом в пользу иностранного юридического лица, подлежат обложению налогом по ставке 20% с суммы доходов. При этом существует возможность применения пониженных ставок или полного освобождения от налогообложения перечисляемых доходов с учетом применения договоров об избежании двойного налогообложения.

Контактная информация

Начальник отдела организации торгов

Управления срочного рынка энергетическая биржа»

futures@*****

ОАО “Московская энергетическая биржа”

г. Москва, Проезд № 000, д. 30

Телефон: +7 (4

www. *****

Заместитель руководителя

Управления Товарного рынка Департамента срочного рынка ОАО “РТС”

*****@***ru

Открытое акционерное общество «Фондовая биржа РТС»

125009 /7, стр.1

Телефон: +7(4/32

Факс: +7(4

Прямая линия FORTS (с 10 до 19): 8

*Звонок по России бесплатно

www. *****

www. *****