Teorin om riskmått och portföljoptimering är centrala delar av både mikroekonomi och finansiell matematik. Här undersöker vi olika metoder och deras tillämpningar, samtidigt som vi reflekterar över de teoretiska och praktiska konsekvenserna som dessa teorier har haft för hur risk och avkastning hanteras i ekonomiska beslut.

I grund och botten handlar ekonomiska och finansiella modeller om att förstå och hantera risker. Ett klassiskt exempel är den von Neumann-Morgenstern preferensteorin, som används för att analysera hur individer väljer mellan alternativa investeringar med osäkra utfall. Teorin har visat sig vara en central byggsten för vidare analyser inom portföljval, och olika metoder för att optimera tillgångsfördelning eller för att hitta den optimala portföljen har utvecklats under årens lopp. En viktig aspekt som ofta betonas är att en optimal portfölj inte bara beror på avkastning, utan även på hur olika tillgångar samverkar i ett risktåligt system. I kapitlet som vi här diskuterar framkommer det att det finns en ekvivalens mellan lösningen på detta problem och avsaknaden av arbitrage, vilket är ett grundläggande begrepp i finansiella marknader.

En annan aspekt av portföljoptimering är att förstå det så kallade "exponentiella nyttjandet", som innebär att investeringarna minimerar relativ entropi. Detta synsätt, som har sina rötter i informationsteori, ger en ytterligare finansiel tolkning av entropiminimering och används för att karakterisera optimala tillgångsfördelningar. För mer avancerade tillämpningar, som robust portföljval, har vi sett hur teorier från Huber och Strassen samt Schied kan användas för att hantera och analysera risker på ett sätt som tar hänsyn till osäkerhet och förändringar över tid. Dessa tillvägagångssätt hjälper till att utveckla modeller för hur man kan skapa stabila och hållbara investeringsstrategier under osäkra förhållanden.

När det gäller riskmått, som i teorin om koherenta riskmått, har den axioma inriktningen spelat en avgörande roll. Artzner et al. var pionjärer när de introducerade koherenta riskmått och dess användning för att skapa acceptansmängder i riskbedömning. I detta sammanhang behandlas även konvexa riskmått som används i försäkrings- och finansiella sammanhang. Viktiga resultat här har också haft betydande inverkan på actuarial riskbedömning, där dessa mått används för att utveckla premiesystem. En central teori här är att riskmått inte bara bör reflektera förväntad förlust utan även ta hänsyn till hur förluster distribueras och deras påverkan på det långsiktiga stabilitetsmålet för en investering eller försäkring.

För att vidare fördjupa sig i dessa ämnen bör läsaren inte bara förstå de matematiska modellerna utan även reflektera över de verkliga ekonomiska implikationerna som dessa modeller har. Inom ramen för riskmått och optimering är det centralt att förstå att dessa verktyg är utvecklade för att minska osäkerhet och möjliggöra bättre förutsägelser för ekonomiska aktörer som söker stabilitet i en värld präglad av volatilitet.

Det är också viktigt att förstå att dessa teorier och metoder inte är statiska, utan ständigt utvecklas med nya tillämpningar och nya synsätt. Många av de problem som behandlas i denna bok är fortfarande aktuella inom forskning och tillämpad ekonomi, och förändringar i marknadsdynamik eller nya data kan resultera i att modeller och metoder måste justeras. För den som vill gå vidare med att förstå dessa processer är det avgörande att inte bara se på den tekniska utvecklingen av modellerna, utan även på deras ekonomiska och filosofiska grunder, där begrepp som rationalitet, osäkerhet, och beslutsteori ständigt står i centrum.

Hur fungerar Choquet-integralen och dess tillämpningar inom riskmått?

Choquet-integralen är ett fundamentalt verktyg inom teorin för riskmått och används för att mäta och modellera osäkerhet. Den definieras för en funktion och en kapacitet , vilket ger ett sätt att beskriva den förväntade förlusten under osäkerhet, där kapaciteten kan betraktas som en förvrängning av ett sannolikhetsmått.

För att förstå den matematiska grunden bakom Choquet-integralen kan vi börja med definitionen av denna integral. Om är en mätbar funktion på ett sannolikhetsrum och är en kapacitet, så definieras Choquet-integralen av med avseende på som:

Denna formel erbjuder ett sätt att kombinera förlusten med kapaciteten , vilket gör det möjligt att hantera osäkerhet på ett mer generellt sätt än traditionella förväntningsvärden. För att exemplifiera detta i ett praktiskt sammanhang används ofta ett riskmått för förlusten, definierat som , vilket visar sig vara ett positivt homogent riskmått.

En viktig komponent för att förstå Choquet-integralen är användningen av kvantilfunktioner. En kvantilfunktion för en funktion med avseende på kapaciteten definieras som en invers funktion till den ökande funktionen . Om är ett sannolikhetsmått, då , och i så fall förlängs definitionen av kvantilfunktioner till att gälla för kapaciteter i allmänhet.

En intressant representation av Choquet-integralen kan göras i termer av kvantilfunktioner. Om är en kvantilfunktion för , så gäller:

Denna ekvation ger en alternativ metod för att beräkna Choquet-integralen, och kan vara särskilt användbar när det gäller att hantera förvrängda sannolikhetsmått. Detta resultat har betydelse vid modellering av risker där kvantifiering av osäkerhet krävs på ett sätt som går bortom vanliga förväntningar.

Vidare, om är en kontinuerlig förvrängning av ett sannolikhetsmått, så har vi en generalisering av Choquet-integralen som innefattar den kontinuerliga förvrängningsfunktionen . För detta fall kan Choquet-integralen skrivas som:

där är en kvantilfunktion för med avseende på , och är den inversa funktionen för .

Det som gör denna teori särskilt intressant är den nära kopplingen mellan Choquet-integralen och komonotona riskmått. Ett riskmått sägs vara komonotont om det existerar en normaliserad monotont uppsättning funktioner sådan att . Detta innebär att alla riskmått som är av denna form är både konvexa och lag-invarianta, vilket är centralt inom många ekonomiska och finansiella tillämpningar.

För att fördjupa förståelsen av komonotona riskmått, är det viktigt att förstå den ekvivalens som existerar mellan olika sätt att beskriva komonotona funktioner. Det är nämligen så att två funktioner och är komonotona om och endast om det finns en mätbar funktion samt två ökande funktioner och sådana att och . Detta är en starkt förenklad form av det teorem som definierar komonotonicitet, men ger ett konkret sätt att förstå hur två variabler relaterar till varandra i ett riskmåttsperspektiv.

Vidare kan vi använda dessa resultat för att uttrycka relationen mellan kvantilfunktioner för , och deras summor. Om , och är kvantilfunktioner för , respektive , så gäller att:

Detta resultat visar på en central egenskap hos komonotona riskmått: summan av kvantilerna för två komonotona variabler är lika med kvantilen för deras summa.

För att knyta ihop teorin är det viktigt att förstå hur dessa riskmått kan tillämpas i praktiken, särskilt när man arbetar med förvrängda sannolikhetsmått och kvantilbaserade metoder för att mäta risk. Det är denna djupare förståelse av riskmåttens egenskaper som gör att modeller baserade på Choquet-integraler och kvantilfunktioner blir så användbara vid analys och hantering av osäkerhet.

Hur definieras och karaktäriseras komonotona riskmått?

För att visa att för som ovan, kan vi utan förlust av allmänhet anta att och att mängderna är disjunkta. Genom kontant-invarians kan vi också anta att , det vill säga att . Därmed kan vi skriva , där , och . Notera att och är ett par av komonotona funktioner. Därmed gäller att även och är komonotona, vilket ger oss den induktiva härledningen:

Denna härledning förklarar att integralen av en enkel slumpmässig variabel där och är disjunkta mängder, kan beräknas som:

där och för .

Vidare har vi visat att komonotona monetära riskmått kan identifieras med Choquet-integraler av normaliserade monotona mängdfunktioner. Nästa mål är att karaktärisera de mängdfunktioner som ger riskmått med ytterligare egenskaper, såsom konvexitet. För detta syfte kommer vi först att behandla lag-invarianter riskmått. Följande resultat visar att riskmåtten kan ses som de extrema punkterna i den konvexa klassen av alla lag-invarianta konvexa riskmått på som är komonotona.

Teorem 4.99. På ett atomfritt sannolikhetsrum är klassen av riskmått exakt klassen av alla lag-invarianta konvexa riskmått på som är komonotona. Särskilt, varje konvext riskmått som är lag-invariant och komonoton är också koherent.

Beviset för teoremet är baserat på att komonotonitet av följer från korollarium 4.83 och teorem 4.94. Omvänt, om är ett lag-invariant konvext riskmått som också är komonoton, så enligt teorem 4.94 kan skrivas som en Choquet-integral, där . Lag-invariansen av innebär att är en funktion av sannolikheten , det vill säga, det finns en växande funktion på intervallet sådan att , och .

Teorem 4.100. För Choquet-integralen med avseende på en normaliserad monoton mängdfunktion , är följande villkor ekvivalenta:

Följande korollarium ger en fullständig karaktärisering av alla komonotona konvexa riskmått och ett påpekande om mängden i del (c), som vanligen kallas kärnan av .

Korollarium 4.101. Ett konvext riskmått på är komonoton om och endast om det härstammar från Choquet-integralen av förlusten med avseende på en submodulär, normaliserad och monoton mängdfunktion . I detta fall ges av , och har representationen , där är lika med den maximala representerande mängden .

Slutligen, en viktig observation är att för en normaliserad, monoton, submodulär mängdfunktion , implicerar teorem 4.100 att kärnan är icke-tom. Dessutom kan återfås från : för alla . Om har ytterligare kontinuitetsegenheter, såsom att för varje avtagande sekvens med , så delas denna egenskap av varje , och det följer att är -additiv. Därmed kommer det motsvarande koherenta riskmåttet att kunna representeras med hjälp av -additiva sannolikhetsmått. Det innebär också att är kontinuerligt från ovan.

Hur påverkar martingal-mått marknadsdynamik och arbitrage?

Martingaler och deras egenskaper är centrala inom finansiell teori, särskilt när det gäller analys av arbitragemöjligheter. För att förstå dynamiken i en marknad utan arbitrage är det viktigt att studera de matematiska strukturer som beskriver marknadsprocesser. Ett grundläggande resultat i denna teori är förhållandet mellan martingal-mått och självfinansierande strategier. Här undersöker vi de implicita egenskaperna och relaterade teoremer.

Teorem 5.14 etablerar att för ett sannolikhetsmått gäller att följande villkor är ekvivalenta: (a) är ett martingal-mått, (b) om är en självfinansierande och begränsad strategi, då är värdeprocessen en -martingal, (c) om är självfinansierande och värdeprocessen uppfyller , så är en -martingal, (d) om är självfinansierande och -a.s., då .

För att bevisa påståendet (a) ⇒ (b) antar vi att är värdeprocessen för en självfinansierande strategi , där det finns en konstant sådan att för alla . Då gäller för varje :

Enligt definitionen av , tillhör varje , vilket innebär att . Det följer också att för , gäller:

Där vi använt att är -mätbart och begränsat.

Vidare, för att visa att (b) ⇒ (c), ska vi visa att om , så gäller . Eftersom , får vi genom induktion att för alla , vilket innebär att värdeprocessen är en martingal under måttet .

För att förstå vidare implicita egenskaper av dessa teorier, är det viktigt att beakta att om och är en -martingal, då gäller också . Detta innebär att marknadspriser på tillgångar under en martingal-process inte tillåter arbitrage, vilket är en central aspekt av marknadens funktionalitet.

En viktig aspekt som förtjänar uppmärksamhet är hur det valda numéraire påverkar uppsättningen av ekvivalenta martingal-mått. Detta kan påverka val av modeller för prissättning och förutsägelser om marknadsdynamik. Exempelvis, om vi antar att den första tillgången är strikt positiv -a.s. kan den användas som ett alternativt numéraire, och därmed får vi en ny uppsättning martingal-mått för processer som uttrycks i termer av detta numéraire. Det är viktigt att notera att detta inte påverkar själva frågan om arbitrage utan är snarare ett sätt att omformulera och analysera marknadsdynamik med olika referenser.

Marknadsdynamik och martingal-egenskaper är fundamentala för att analysera och förutsäga marknader utan arbitrage. Att förstå dessa samband hjälper till att identifiera risker, optimera portföljer och bättre förstå marknadens struktur.

Hur Bestäms Ekvivalenta Martingalmått för En Riskfylld Tillgång i En Marknadsmodell?

Vi antar här att processen är en strikt positiv P*-martingal för varje . Det innebär att är en strikt positiv P*-martingal för alla , och därmed gäller att , vilket implicerar att förhållandet definierar ett nytt sannolikhetsmått , som är ekvivalent med . Detta innebär att och är ekvivalenta sannolikhetsmått på samma sannolikhetsrum.

Vidare, genom att använda proposition B.8 och formeln (5.13), kan man visa att för en godtycklig process gäller att , vilket bekräftar att är ett ekvivalent martingalmått för processen . Det är också viktigt att förstå att om inte är P-a.s. konstant, kommer de två mängderna och att vara disjunkta, det vill säga , vilket kan bevisas på samma sätt som i Remark 1.12.

I denna kontext är det också värt att notera att i ett marknadssammanhang där tillgångarna handlas i kontinuerliga kvantiteter (idealiska fall), kan analysen av martingalmått vara avgörande för att förstå avsaknaden av arbitrage och för att kunna applicera de teoretiska resultat som berör dessa processer. Men när tillgångarna endast kan handlas i diskreta (eller hela) kvantiteter, som i praktiska fall, uppstår nya problem att överväga. Här kan man använda konceptet av rationella tal och mängder för att analysera arbitragefria strategier. Till exempel, om ett mönster av tillgångarnas priser är givet av rationella värden, kan en viktig övning vara att visa att marknaden är arbitragefri om och endast om det inte finns någon arbitragestrategi där tillgångarna handlas i heltaliga kvantiteter.

För att verkligen förstå varför dessa martingalmått och deras ekvivalens är viktiga, måste vi också beakta hur dessa modeller och resultat påverkar handelsstrategier i den verkliga världen. I en marknad som är komplett och inte har några arbitragemöjligheter kan vi finna att det finns ett ekvivalent martingalmått för varje process som vi undersöker, vilket gör att vi kan formulera och lösa olika typer av finansproblem. Det är genom dessa ekvivalenta martingalmått som vi kan få förståelse för priser på derivatinstrument och riskhantering, samt beräkna värdet på kontingenta krav som är beroende av de underliggande tillgångarna.

När det gäller de europeiska kontingenta krav som diskuteras, är det nödvändigt att inse att deras värde är direkt kopplat till utvecklingen av de underliggande tillgångarna. För exempelvis en europeisk call-option är det slutgiltiga resultatet vid tidpunkten beroende av om det underliggande värdet är högre än ett visst slagpris . På samma sätt innebär en put-option att rättigheten att sälja till ett slagpris ger en kontingent fordran som är definierad av . Detta är ett klassiskt exempel på hur derivatinstrument fungerar i praktiken och varför förståelsen av martingalmått är avgörande för att korrekt kunna prissätta och handla med sådana tillgångar.

Vidare kan vi introducera andra exempel på kontingenta krav, som asiatisk option där värdet beror på det genomsnittliga priset på den underliggande tillgången över en viss tidsperiod. Sådana alternativ är användbara för att hantera risker som beror på långsiktiga prisfluktuationer snarare än kortsiktiga förändringar.

För att korrekt kunna analysera dessa finansiella instrument är det avgörande att inte bara förstå den teoretiska grunden för martingalmått och deras tillämpning i modeller utan också vara medveten om de praktiska begränsningarna i marknaden. I verkligheten är marknaderna ofta inte kontinuerliga och tillgångarna handlas inte i små fraktioner, vilket gör att det krävs särskilda metoder för att modellera och förstå arbitragefria marknader där endast diskreta kvantiteter kan handlas.

Hur stabiliserade lasrar och sekundära metoder för att realisera meterdefinitionen används inom dimensionell metrologi

Hur kan maskininlärning effektivt användas för att optimera olika aspekter av samhälle och teknologi?

Hur Fraktionella Differentialekvationer Kan Användas för Att Modellera Kvantitativa Symmetriska Operatorer

Hur kan stadsplanering motverka predatory investors och uppmuntra hållbar utveckling i utsatta områden?

Deutsch

Deutsch

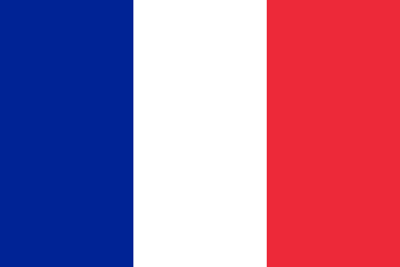

Francais

Francais

Nederlands

Nederlands

Svenska

Svenska

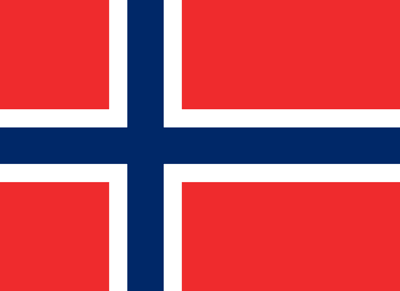

Norsk

Norsk

Dansk

Dansk

Suomi

Suomi

Espanol

Espanol

Italiano

Italiano

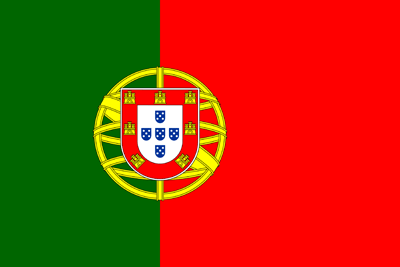

Portugues

Portugues

Magyar

Magyar

Polski

Polski

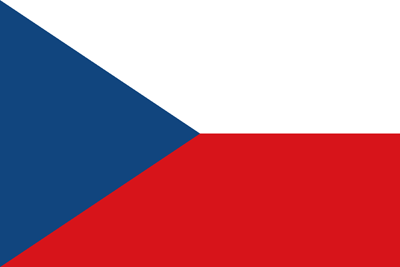

Cestina

Cestina

Русский

Русский