Страховой рынок: итоги 1 квартала 2016, прогнозы, основные тенденции

Краткий аналитический доклад Института страхования ВСС.

Москва 2016

Содержание

Резюме. 3

Динамика рынка. 4

Высокая концентрация рынка. 5

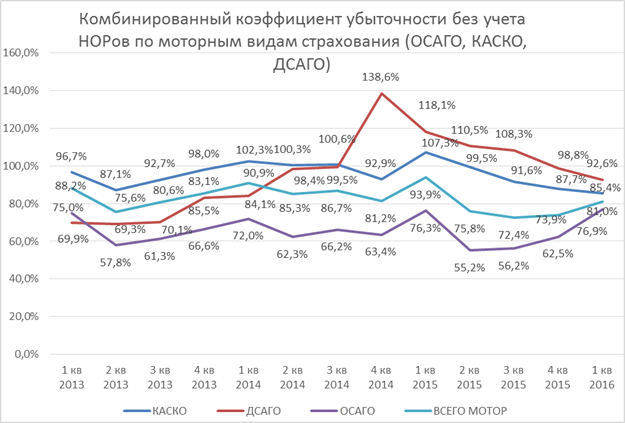

Динамика комбинированной убыточности моторных видов страхования: рост убыточности ОСАГО 6

Рост среднего чека и средней выплаты по моторным видами страхования. 8

Динамика структуры сборов. 9

Рост рыночной доли страхования жизни. 10

Динамика структуры каналов продаж: постепенный рост прямых продаж.. 10

Прогноз развития рынка в 2016 году. 12

Резюме

1. По итогам 1 квартала 2016 г. страховой рынок показал лучшую динамику по сравнению с 1 кварталом 2015 года и наибольший объем сборов страховых премий. По сравнению с 1 кварталом 2015 года прирост рынка составил 12,8% или 34,2 млрд. руб.

2. Ключевыми драйверами роста явились страхование жизни (+18 млрд. руб./+77,3% к 1 кв 2015г.) и ОСАГО (+12,9 млрд. руб./+35,4% к 1 кв 2015г.). Рост страхования жизни был обеспечен за счет роста некредитных долгосрочных банкостраховых продуктов.

3. Падение наблюдается в сегменте КАСКО: Спад составил -6,6% или -2,8 млрд. руб по сравнению с 1 кварталом 2015 года.

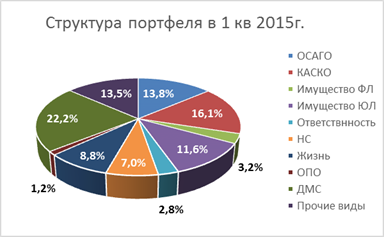

4. В 1 квартале 2016 года существенно изменилась структура сборов: Крупнейший сегмент рынка – ДМС испытал спад (-1,6 п. п.) и постепенно вытесняется с позиции лидера растущими сегментами страхования жизни (+5 п. п.) и ОСАГО (+2,8 п. п.)

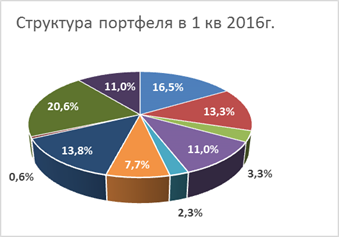

5. Концентрация рынка усиливается: в 1 квартале 2016 года 80% рынка пришлось на 19 компаний. При этом 66% рынка пришлось на 10 компаний.

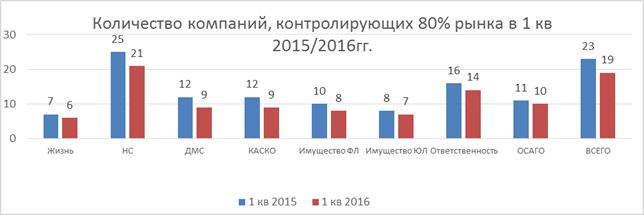

6. Увеличивается убыточность ОСАГО: Комбинированная убыточность ОСАГО стабильно возрастает уже 3-й квартал. По сравнению с 1 кв 2013 года ККУ ОСАГО в 1 кв 2016 года увеличился на 6 п. п. Наиболее вероятно, что эффект улучшения ККУ за счет роста тарифов можно считать отыгранным.

7. Уменьшается убыточность КАСКО: ККУ КАСКО постепенно снижается с 1 кв 2015 года (на 21,6 п. п.). Данный тренд обеспечен снижением уровня выплат КАСКО. В 1 кв 2016 года уровень выплат составил 65%, что на 22,5 п. п. ниже, чем в 1 кв 2015 года.

8. Постепенно возрастает доля прямых продаж (без посредников) страховых организаций: В 1 квартале 2016 года прямые продажи составили 37% от общего числа сборов и приросли на 1,4 п. п. по сравнению с 2012 годом.

9. Надзорные усилия ЦБ в части усиления контроля за качеством активов страховых компаний, удаление с рынка недобросовестных игроков.

10. Наиболее вероятно рост рынка составит +5-7% в 2016 году. Основными драйверами рынка на 2016 год станут некредитное страхование жизни, ОСАГО.

Динамика рынка

По результатам 1 квартала 2016 г. страховой рынок показал наилучшую динамику с 1 квартала 2014 года и наибольший объем сборов страховых премий. По сравнению с 1 кварталом 2015 года прирост рынка составил 12,8% или 34,2 млрд. руб. Ключевыми драйверами роста явились страхование жизни (+18 млрд. руб./+77,3% к 1 кв 2015г.) и ОСАГО (+12,9 млрд. руб./+35,4% к 1 кв 2015г.)

Источник: Институт Страхования ВСС по данным Банка России

Крупнейшей линией бизнеса в 1 квартале 2016 года стало ДМС (доля 20,6%, в 1 кв 2015 г. – 22.2%), ОСАГО заняло 2 место (доля 16,5%, в 1 кв 2015 г.– 13,8%). В целом доля моторного страхования на рынке снизилась с 30,4% до 30,3%. Учитывая, что эта линия бизнеса отличается низкой рентабельностью, в т. ч. тот факт, что догоняющий эффект выплат ещё до конца не отыгран рынком, можно говорить об увеличении страховых и инфляционных рисков для рынка в целом. Выплаты в целом по моторному страхованию в 1 квартале 2016 г. составили 62,5 млрд. руб. (-3,9% от показателя 1 кв 2015 г.). По ОСАГО выплаты выросли на 35,5% до 35,5 млрд. руб., по каско – снизились на 30,7% до 25,9 млрд. руб.

В 1 к 2016 года сегментом, определившим общую динамику рынка стало страхование жизни. Следующим по размеру прироста явился сегмент ОСАГО, объемы которого увеличились в результате роста тарифов. Совокупная динамика остальных линий бизнеса составляет 3,2 млрд. руб., что составляет 1% от сборов в 1 кв 2016 года. Другими словами, все сегменты бизнеса, кроме страхования жизни и ОСАГО, начинают стагнировать и вероятно вскоре перейдут в фазу спада. Падение наблюдается в сегменте автокаско. Спад составил -6,6% или -2,8 млрд. руб. Наиболее отрицательную динамику показало страхование опасных производственных объектов (-1,5млрд. руб./-47,4% к 1 кв 2015г.)

Высокая концентрация рынка

Со стороны Центробанка 1 квартал 2016 года был отмечен дальнейшим ужесточением регулирования. 26 страховщиков или 7,9% от их общей численности на 31.03.2015г. покинули рынок в течение первого квартала 2016 года. Надзорные усилия ЦБ в части усиления контроля за качеством активов страховых компаний, удаление с рынка недобросовестных игроков - это позитивный тренд на рынке, и он будет иметь положительные последствия для всего рынка страхования.

Количество компаний, контролирующих 80% рынка страхования в 1 кв 2016 года уменьшилось на -17% и составило 19, что обусловлено выходом с рынка финансово неустойчивых и недобростовестных компаний, ужесточением регулирования со стороны ЦБ. В 1 квартале 2016 года 80% рынка пришлось на следующие компании:

1. СОГАЗ 2. Росгосстрах 3. Ингосстрах 4. РЕСО-гарантия 5. Альфастрахование 6. Сбербанк Страхование Жизни 7. ВТБ Страхование 8. ВСК 9. Росгосстрах-жизнь 10. Согласие | 11. Капитал Страхование 12. Альянс Жизнь 13. Альфастрахование-жизнь 14. Группа Ренессанс Страхование 15. Ренессанс Жизнь 16. МАКС 17. Энергогарант 18. Чрезвычайная Страховая Компания 19. ЖАСО |

Источник: Институт Страхования ВСС по данным Банка России

При этом 66% рынка пришлось на 10 компаний:

1. СОГАЗ (19,7%) 2. Росгосстрах (9,8%) 3. Ингосстрах (7%) 4. РЕСО-Гарантия (6,4%) 5. Альфастрахование (5,3%) | 6. Сбербанк Страхование Жизни (4,9%) 7. ВТБ Страхование (4,1%) 8. ВСК (3,8%) 9. Росгосстрах-Жизнь (2,7%) 10. Согласие (2,4%) |

Можно заключить, что концентрация рынка выросла по всем основным линиям бизнеса и вероятно будет увеличиваться дальше, однако повышающаяся концентрация рынка не привела к существенному росту тарифов – средний тариф по рынку вырос на 0,0006 п. п.

Кроме того, рост концентрации рынка и сокращение количества страховых компаний не отразились негативным образом на присутствии страховщиков в регионах, в том числе благодаря широким филиальным сетям федеральных компаний. Темпы прироста взносов компаний, зарегистрированных в Москве и Московской области, в 2015 году составили 6,1%, при этом темпы прироста страхового рынка здесь были равны 3,6% за этот период – т. е. доля федеральных компаний на рынке росла, в том числе за счет расширения присутствия в других регионах.

Динамика комбинированной убыточности моторных видов страхования: рост убыточности ОСАГО

В течение 2012-2014 года на рынке накапливались финансовые проблемы, в т. ч. рост убыточности по моторному страхованию, приведшие к падению рентабельности капитала страховщиков до 2-3% годовых. Для многих компаний моторное страхование стало полностью убыточным. В части ОСАГО решение регулятора по повышении тарифов позволило на некоторое время сгладить эту проблему. Однако Комбинированная убыточность ОСАГО стабильно возрастает уже 3-й квартал. По сравнению с 1 кв 2013 года ККУ ОСАГО в 1 кв 2016 года увеличился на 6 п. п. Наиболее вероятно, что эффект улучшения ККУ за счет роста тарифов можно считать отыгранным.

Источник: Институт Страхования ВСС по данным Банка России

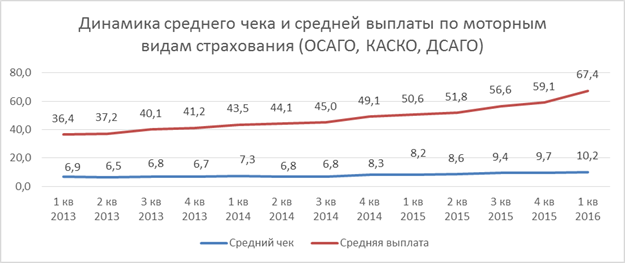

На протяжении 2013-2016 гг. происходит постоянный рост средних чека и выплаты. В среднем по моторным видам страхования (ОСАГО, КАСКО, ДСАГО) средняя выплата значительно превышает средний чек (в 6,6 раз в 1 кв 2016г.). Средний чек по ОСАГО в 1 квартале 2016 года составил 206% от среднего чека в 1 квартале 2013 года, при этом средняя выплата выросла в 2,43 раза. За приведенный период средняя выплата выросла на 32 тыс. руб. больше, чем средний чек.

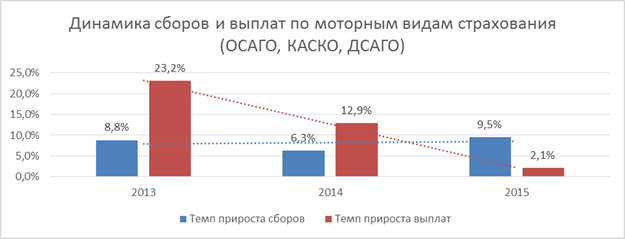

В 2015 году рост выплат моторных видов страхования (ОСАГО, КАСКО, ДСАГО) значительно замедлился по сравнению с динамикой 2013-2014 гг., а динамика сборов наоборот оказалась более положительной (на 0,8 п. п.). Не стоит ожидать продолжение роста сборов, поскольку без учета роста тарифов на ОСАГО в 2015 году динамика вероятно была бы отрицательной. Причиной снижения выплат является нарастающее на рынке использование сегментации клиентов и селекции рисков, а также интенсификация работы специалистов по урегулированию убытков.

Источник: Институт Страхования ВСС по данным Банка России

Рост среднего чека и средней выплаты по моторным видами страхования

Количество заключенных договоров по ОСАГО снизилось на 7,5% по сравнению с 1 кварталом 2015 года, что позволяет говорить о том, что значительная часть прироста рынка была обеспечена ростом тарифов на ОСАГО.

Источник: Институт Страхования ВСС по данным Банка России

Повышение тарифов на ОСАГО существенно сказалось на среднем чеке: в 1 кв 2016 года средний чек вырос на 18,5% по сравнению с 1 кв 2015 года. В целом по моторным видам страхования (ОСАГО, КАСКО, ДСАГО) средний чек вырос на 3,3 тыс. руб., а средняя выплата – на 31 тыс. руб. Причинами роста выплат явились мошенничество со стороны автоюристов, девальвация рубля и рост цен на автозапчасти.

Источник: Институт Страхования ВСС по данным Банка России

Динамика структуры сборов

Структура сборов в 1 квартале 2016 года в сравнении с 1 кварталом 2015 года изменилась существенно. Крупнейший сегмент рынка – ДМС испытал спад (-1,6 п. п.) и постепенно вытесняется с позиции лидера растущими сегментами страхования жизни (+5 п. п.) и ОСАГО (+2,8 п. п.)

Кроме страхования жизни и ОСАГО положительную динамику показали только сегменты от НС и болезней (+0,7 п. п.) и имущества ФЛ (+0,1 п. п). Доля остальных сегментов рынка уменьшилась на -8,6 п. п. Наибольшее падение показало автокаско, доля которого снизилась на 2,8 п. п. Вероятные причинами являются снижения объёмов автокредитования и отказ ряда страхователей от пролонгации договоров из-за роста тарифов.

|

|

Источник: Институт Страхования ВСС по данным Банка России

Рост рыночной доли страхования жизни

Рынок страхования жизни продолжает расти и показывает лучшую динамику на рынке за 1 квартал 2016 года. (+18 млрд. руб. сборов/+77,1% к показателю 1 кв 2015 г.)

Рост выплат составил +1,3 млрд. руб. (+26%). Вероятно, что по итогам 2016 года рынок страхования жизни, станет одним из драйверов развития страхового рынка России в целом благодаря инициативам страховых компаний в части разработки новых продуктов и активной работе страховых посредников, прежде всего, розничных банков.

Источник: Институт Страхования ВСС по данным Банка России

Рост страхования жизни был обеспечен за счет роста некредитных долгосрочных банкостраховых продуктов. В этом канале Инвестиционное страхование жизни (ИСЖ) продолжает оставаться флагманским продуктом. Кроме того, дополнительную роль в ускорении темпов роста сыграло внедрение налоговых стимулирующих мер для клиентов по долгосрочным программам, введенных с января прошлого года. Вероятен процесс перехода части капитала из депозитов и банковских в накопительное страхование жизни – за 1 кв 2016 года объем вкладов населения сократился на 0,7 трлн. руб.

Для страхования «кредитной жизни» серьезным вызовом уже в 2016 г. может стать готовящееся ограничение максимального размера комиссии в банкостраховании.

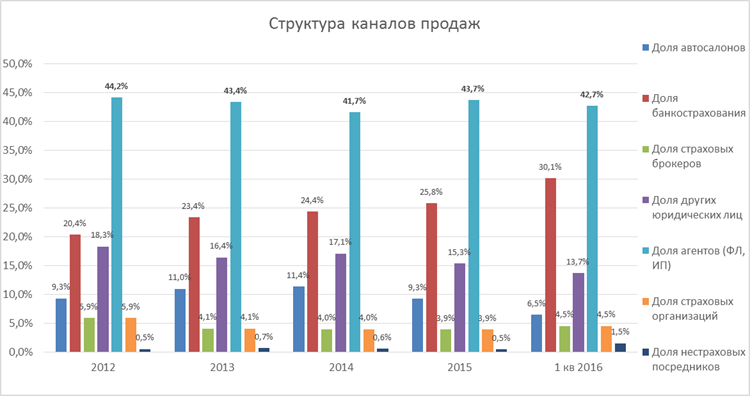

Динамика структуры каналов продаж: постепенный рост прямых продаж

В период 2012-2016 гг. структура премий страховых организаций изменилась незначительно и является стабильной. Однако, важно заметить, что в приведенном периоде постепенно прирастает доля прямых продаж (без посредников) страховых организаций. В 1 кв 2016 года прямые продажи составили 37% от общего числа сборов и приросли на 1,4 п. п. по сравнению с 2012 годом. Кроме того, за последний год заметно удешевление услуг посредников, связанное с активным сокращением страховщиками своих расходов в первую очередь за счет урезания комиссий (в 2015 году комиссионное вознаграждение составило 19,6%, что на 3,3 п. п. ниже, чем в 2014 году). Это говорит о том, что страховые организации предпринимают усилия по формирования собственных сетей продаж и отходу от агентского канала, что следует считать положительным трендом.

Доля премий, получаемых через сеть Интернет остается незначительной (0.3 п. п.)

Источник: Институт Страхования ВСС по данным Банка России

Структура посреднических каналов продаж за приведенный период изменилась незначительно. Ключевым каналом продаж являются агенты (физические лица, индивидуальные предприниматели) (42,7% премий). Следующим по размеру каналом является банкострахование (30,1%), доля которого значительно выросла за прошедший период. Заметен прирост доли нестраховых посредников (турагентства, медицинские организации, объекты почтовой связи). За прошедший период данный канал вырос на 1 п. п. и составил 1,5% собираемых премий

За приведенный период снизился объем продаж через автосалоны (на 2,8 п. п.)

Источник: Институт Страхования ВСС по данным Банка России

Прогноз развития рынка в 2016 году

Дальнейшее снижение реальных доходов населения приведет к тому, что развитие рынка в 2016 году будет проходить в жёстких условиях. Со стороны клиентов на страховщиков будет оказываться сильное ценовое давление, исключающее возможности повышения тарифов в добровольных видах страхования. Рост тарифов в обязательных видах также маловероятен. С другой стороны, на издержки будет влиять фактор общей инфляции, а также постепенный рост убыточности.

Проявившийся в 1 квартале 2016 года значительный рост рынка (+12,8% от 1 кв 2015 г.), вероятнее всего, не продолжится в 2016 году. Такой значительный прирост в 1 квартале 2016 года отчасти был обусловлен низкими сборами в 1 квартале 2015 года. Наиболее вероятно рост рынка составит +5-7% в 2016 году. Основными драйверами рынка на 2016 год станут некредитное страхование жизни и ОСАГО.