Приложение 26

к приказу Министра финансов

Республики Казахстан

от «27» апреля 2015 года № 000

Стандарт государственной услуги

«Возврат налога на добавленную стоимость из бюджета»

1. Общие положения

1. Государственная услуга «Возврат налога на добавленную стоимость из бюджета» (далее – государственная услуга).

2. Стандарт государственной услуги разработан Министерством финансов Республики Казахстан (далее – Министерство).

3. Государственная услуга оказывается территориальными органами Комитета государственных доходов Министерства по районам, городам и районам в городах, на территории специальных экономических зон (далее – услугодатель).

Прием заявлений и выдача результата оказания государственной услуги осуществляются:

1) услугодателем через центры приема и обработки информации или веб-приложение «Кабинет налогоплательщика» (далее – Кабинет налогоплательщика), информационную систему «Сервисы обработки налоговой отчетности» (далее – СОНО);

2) посредством веб-портала «электронного правительства»: www. в Кабинете налогоплательщика (далее – портал).

2. Порядок оказания государственной услуги

4. Сроки оказания государственной услуги:

1) по возврату превышения налога на добавленную стоимость (далее – НДС):

услугополучателю, осуществляющему обороты, облагаемые по нулевой ставке, которые составляют не менее 70 процентов в общем облагаемом обороте по реализации за налоговый период, возврат превышения налога на добавленную стоимость, подтвержденного результатами налоговой проверки – в течение шестидесяти рабочих дней с последней даты, установленной Кодексом Республики Казахстан от 10 декабря 2008 года «О налогах и других обязательных платежах в бюджет» (далее – Налоговый кодекс) (с учетом периода продления) для представления в налоговый орган декларации по налогу на добавленную стоимость за налоговый период, в которой указано требование о возврате суммы превышения налога на добавленную стоимость;

услугополучателю, осуществляющему обороты, облагаемые по нулевой ставке, которые составляют менее 70 процентов в общем облагаемом обороте по реализации за налоговый период, возврат превышения налога на добавленную стоимость, подтвержденного результатами налоговой проверки – производится в течение ста восьмидесяти календарных дней с последней даты, установленной Налоговым кодексом (с учетом периода продления) для представления в налоговый орган декларации по налогу на добавленную стоимость за налоговый период, в которой указано требование о возврате суммы превышения налога на добавленную стоимость;

в упрощенном порядке услугополучателям, состоящим не менее двенадцати последовательных месяцев на мониторинге крупных налогоплательщиков и не имеющим неисполненного налогового обязательства по представлению налоговой отчетности на дату представления декларации по НДС, с указанием требования о возврате превышения НДС – в течение пятнадцати рабочих дней с последней даты, установленной Налоговым кодексом (с учетом периода продления) для представления декларации по НДС за налоговый период, в которой указано требование о возврате суммы превышения НДС;

в упрощенном порядке услугополучателем – автономным организациям образования, не имеющим неисполненного налогового обязательства по представлению налоговой отчетности на дату представления услугополучателем необходимых документов, указанных в пункте 9 настоящего стандарта государственной услуги – в течение пятнадцати рабочих дней с последней даты, установленной Налоговым кодексом (с учетом периода продления) для подачи декларации по НДС за налоговый период, в которой указано требование о возврате суммы превышения НДС;

в упрощенном порядке услугополучателям, не имеющим на дату представления декларации по НДС неисполненного налогового обязательства по представлению налоговой отчетности, по которым в результате камерального контроля не выявлены расхождения между данными, отраженными в налоговой отчетности данного лица по НДС и в налоговой отчетности по НДС его непосредственных поставщиков и покупателей – в течение сорока пяти рабочих дней с последней даты, установленной для представления декларации по НДС за налоговый период, в которой указано требование о возврате суммы превышения НДС (вводится в действие с 1 января 2016 года, утрачивает силу с 1 января 2017 года);

в упрощенном порядке услугополучателям, которые в результате применения системы управления рисками не отнесены к категории риска, не имеющей права на применение упрощенного порядка возврата превышения НДС – в течение тридцати рабочих дней с даты представления декларации по НДС за налоговый период, в которой указано требование о возврате суммы превышения НДС и необходимых документов, указанных в пункте 9 настоящего стандарта государственной услуги (вводится в действие с 1 января 2017 года).

По возврату НДС:

услугоплучателям, являющимся грантополучателями, исполнителями, назначенными грантополучателями уплаченного поставщикам товаров, работ, услуг, приобретенных за счет средств гранта – в течение тридцати рабочих дней с даты представления необходимых документов, указанных в пункте 9 настоящего стандарта государственной услуги;

дипломатическим и приравненным к ним представительствам иностранных государств, консульским учреждениям иностранного государства, аккредитованным в Республике Казахстан (далее – представительство), и лицам, относящимся к дипломатическому, административно-техническому персоналу этих представительств, включая членов их семей, проживающих вместе с ними, консульским должностным лицам, консульским служащим, включая членов их семей, проживающих вместе с ними (далее – персонал) – в течение тридцати рабочих дней после получения услугодателем от Министерства иностранных дел сводных ведомостей (реестров) и документов, подтверждающих уплату НДС, с письменным извещением;

2) максимально допустимое время ожидания для сдачи пакета документов услугополучателем услугодателю – не более 20 минут;

3) максимально допустимое время ожидания обслуживания услугополучателя услугодателем – не более 20 минут.

5. Форма оказания государственной услуги: электронная (частично автоматизированная) и (или) бумажная.

6. Результатом оказания государственной услуги является:

при возврате превышения сумм НДС, предусмотренного налоговым законодательством Республики Казахстан:

1) зачет превышения суммы НДС, в счет погашения имеющейся налоговой задолженности по:

НДС, в том числе в счет НДС, подлежащего уплате при получении работ, услуг от нерезидента, не являющегося плательщиком НДС в Республике Казахстан, в счет НДС на импортируемые товары;

другим видам налогов, плат, сборов налогоплательщика;

другим видам налогов, плат, сборов структурных подразделений юридического лица, в случае отсутствия у налогоплательщика налоговой задолженности по НДС, другим видам налогов и плат;

2) зачет суммы превышения НДС в счет предстоящих платежей по другим видам налогов, плат (по требованию), в случае отсутствия налоговой задолженности;

3) возврат оставшейся суммы превышения НДС на банковский счет налогоплательщика при отсутствии налоговой задолженности;

при возврате НДС, уплаченного по товарам, работам, услугам, приобретенным за счет средств гранта:

1) зачет (возврат) суммы НДС в счет погашения имеющейся налоговой задолженности по:

НДС, в том числе в счет НДС, подлежащего уплате при получении работ, услуг от нерезидента, не являющегося плательщиком НДС в Республике Казахстан, в счет НДС на импортируемые товары;

другим видам налогов, плат, сборов налогоплательщика;

другим видам налогов, плат, сборов структурных подразделений юридического лица, в случае отсутствия у налогоплательщика налоговой

задолженности по НДС, другим видам налогов и плат;

2) зачет (возврат) суммы НДС в счет предстоящих платежей по другим видам налогов, плат (по требованию), в случае отсутствия налоговой задолженности;

3) возврат оставшейся суммы НДС, подлежащей возврату грантополучателю или исполнителю на его банковский счет после проведения зачетов;

при возврате НДС представительствам и (или) персоналу представительства – возврат НДС на соответствующие счета представительств и (или) персонала представительств, открытые в банках Республики Казахстан в порядке, установленном законодательством Республики Казахстан;

мотивированный ответ услугодателя об отказе в оказании государственной услуги в случаях и по основаниям, указанным в пункте 10 настоящего стандарта государственной услуги.

Форма предоставления результата оказания государственной услуги: электронная и (или) бумажная.

7. Государственная услуга оказывается бесплатно.

8. График работы:

1) услугодателя – с понедельника по пятницу включительно с 09.00 до 17.30 часов, перерыв с 13.00 до 14.30 часов, кроме выходных и праздничных дней, согласно трудовому законодательству Республики Казахстан;

Предварительная запись для получения государственной услуги не требуется, ускоренное обслуживание не предусмотрено;

2) портала, Кабинета налогоплательщика, СОНО – круглосуточно, за исключением технических перерывов, связанных с проведением ремонтных работ.

9. Перечень документов, необходимых для оказания государственной услуги при обращении услугополучателя:

к услугодателю:

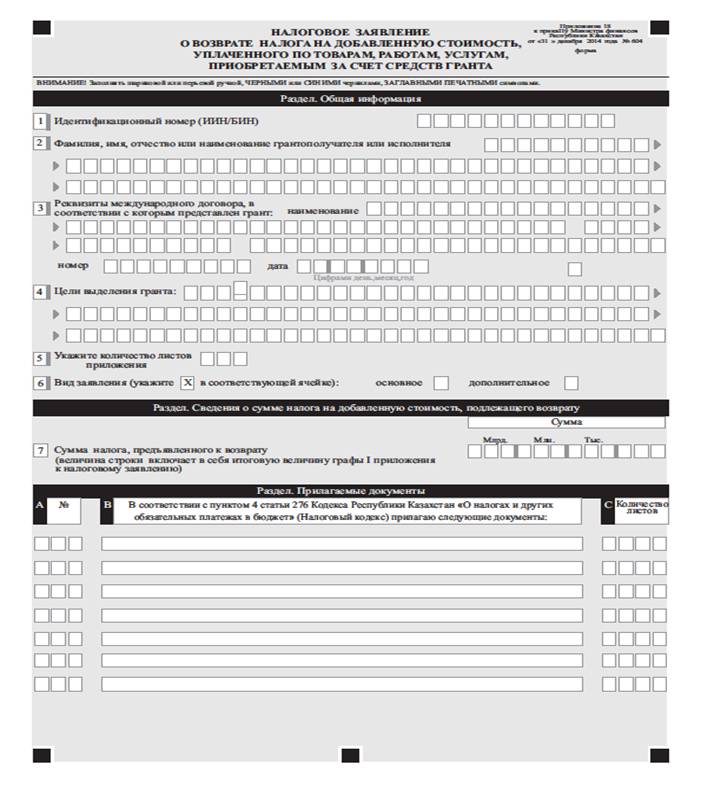

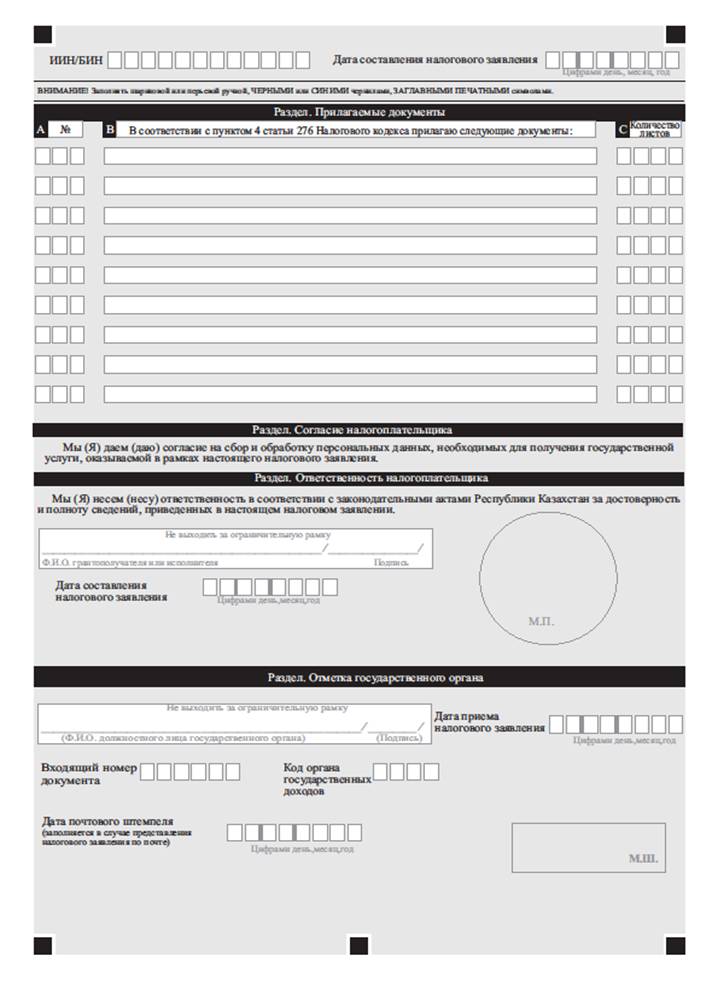

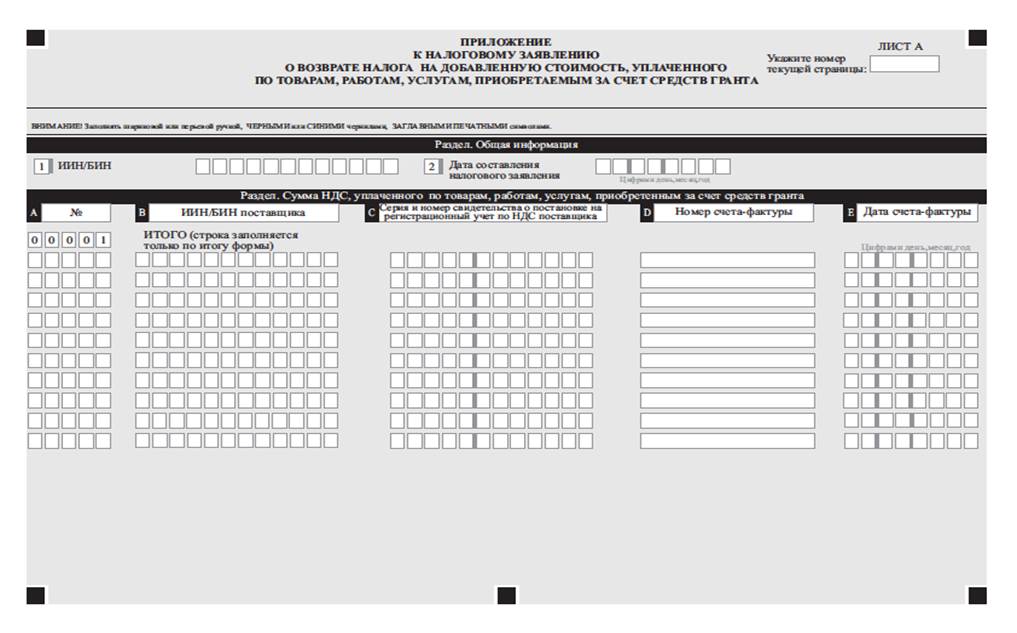

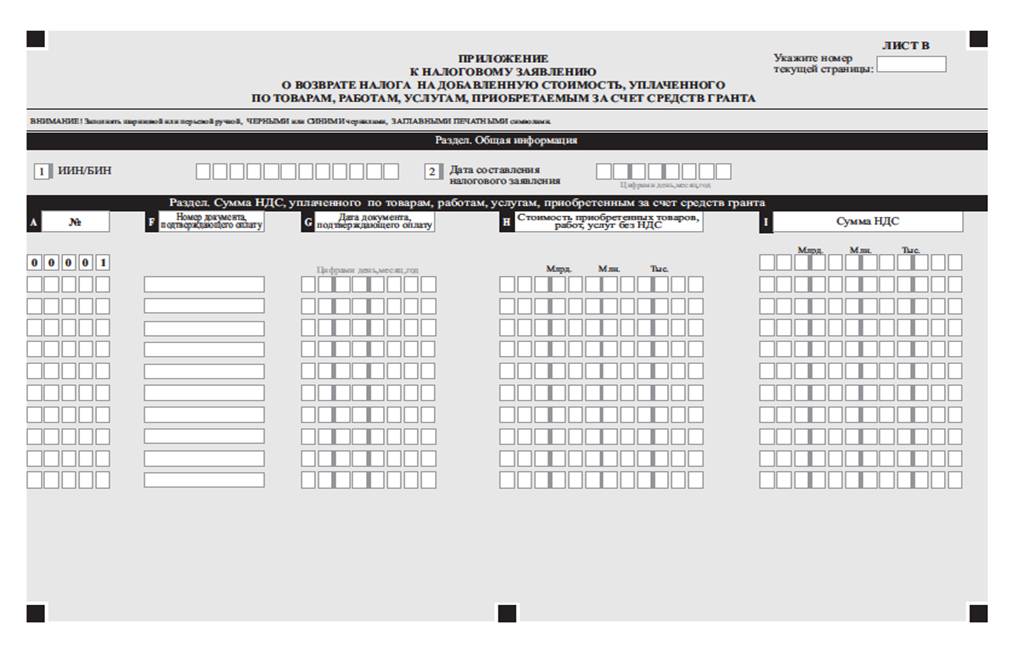

1) налоговое заявление согласно приложению к настоящему стандарту государственной услуги – возврата НДС, уплаченного поставщикам товаров, работ, услуг, приобретенных за счет средств гранта;

2) требование о возврате превышения НДС, указанное в декларации по НДС за налоговый период, установленной формы – для возврата превышения НДС.

Дополнительно, в случае:

проведения налоговой проверки по экспорту товаров для подтверждения оборотов, облагаемых по нулевой ставке (при наличии данных оборотов):

1) договор (контракт) на поставку экспортируемых товаров – для возврата превышения НДС;

2) грузовая таможенная декларация, с 1 июля 2010 года декларация на товары, с отметками таможенного органа, с 1 января 2011 года копия декларации на товары с отметками таможенного органа, осуществляющего выпуск товаров в таможенной процедуре экспорта, а также с отметкой таможенного органа, расположенного в пункте пропуска на таможенной границе Таможенного союза, кроме случаев вывоза товаров в таможенной процедуре экспорта по системе магистральных трубопроводов или по линиям электропередачи, в таможенной процедуре экспорта с применением процедуры периодического таможенного декларирования, в таможенной процедуре экспорта с применением процедуры временного таможенного декларирования – для возврата превышения НДС;

3) полная грузовая таможенная декларация, с 1 июля 2010 года декларацию на товары, с отметками налогового органа, с 1 января 2011 года копия полной декларации на товары с отметками налогового органа, производившего таможенное декларирование (при вывозе товаров в таможенной процедуре экспорта по системе магистральных трубопроводов или по линиям электропередачи, при вывозе товаров в таможенной процедуре экспорта с применением процедуры периодического таможенного декларирования, при вывозе товаров в таможенной процедуре экспорта с применением процедуры временного таможенного декларирования) – для возврата превышения НДС;

4) копии товаросопроводительных документов – для возврата превышения НДС;

5) акт приема-сдачи товаров (при вывозе товаров в таможенной процедуре экспорта по системе магистральных трубопроводов или по линиям электропередачи) – для возврата превышения НДС;

6) подтверждение (в случае экспорта объекта интеллектуальной собственности) уполномоченного государственного органа в области охраны прав интеллектуальной собственности о праве на объект интеллектуальной собственности, а также его стоимости – для возврата превышения НДС;

проведения налоговой проверки по экспорту товаров для подтверждения оборотов, облагаемых по нулевой ставке (при наличии данных оборотов) в случае осуществления дальнейшего экспорта товаров, ранее вывезенных за пределы таможенной территории таможенного союза в таможенной процедуре переработки вне таможенной территории, или продуктов их переработки:

1) грузовая таможенная декларация, с 1 июля 2010 года декларация на товары, с 1 января 2011 года копия декларации на товары, в соответствии с которой производится изменение таможенной процедуры переработки вне таможенной территории на таможенную процедуру экспорта – для возврата превышения НДС;

2) грузовая таможенная декларация, с 1 июля 2010 года декларация на товары, с 1 января 2011 года копия декларации на товары, оформленной в таможенной процедуре переработки вне таможенной территории – для возврата превышения НДС;

3) копии грузовой таможенной декларации, с 1 июля 2010 года декларации на товары, с 1 января 2011 года копии декларации на товары, оформленной при ввозе товаров на территорию иностранного государства в таможенной процедуре переработки на таможенной территории (переработки товаров для внутреннего потребления), заверенной налоговым органом, осуществившим такое оформление – для возврата превышения НДС;

4) копии грузовой таможенной декларации, с 1 июля 2010 года декларации на товары, с 1 января 2011 года копии декларации на товары, в соответствии с которой производится изменение таможенной процедуры переработки для внутреннего потребления на территории иностранного государства на таможенную процедуру выпуска для внутреннего потребления на территории иностранного государства или таможенную процедуру экспорта – для возврата превышения НДС;

проведения налоговой проверки по обороту по реализации налогоплательщиками, осуществляющими добычу и производство золота, Национальному Банку Республики Казахстан аффинированного золота из сырья собственного производства для пополнения золотовалютных активов, совершенному после 1 января 2012 года, для подтверждения оборотов, облагаемых по нулевой ставке (при наличии данных оборотов):

1) договор об общих условиях купли-продажи аффинированного золота для пополнения золотовалютных активов, заключенный между налогоплательщиком и Национальным Банком Республики Казахстан – для возврата превышения НДС;

2) копии документов, подтверждающих стоимость аффинированного золота, реализованного Национальному Банку Республики Казахстан – для возврата превышения НДС;

3) копии документов, подтверждающих получение аффинированного золота Национальным Банком Республики Казахстан с указанием количества аффинированного золота (при возврате превышения НДС);

проведения налоговой проверки по обороту по реализации услуг по международным перевозкам при перевозке грузов для подтверждения оборотов, облагаемых по нулевой ставке (при наличии данных оборотов):

1) товарно-транспортная накладная – для возврата превышения НДС: накладную услугополучатели представляют при перевозке грузов в международном автомобильном сообщении;

2) накладная единого образца – для возврата превышения НДС, накладную услугополучатели представляют при перевозке грузов в международном и межгосударственном сообщении железнодорожным транспортом;

3) грузовая накладная – для возврата превышения НДС, накладную услугополучатели представляют при перевозке грузов воздушным транспортом;

4) коносамент или морская накладная – для возврата превышения НДС, коносамент или накладную услугополучатели представляют при перевозке грузов морским транспортом;

проведения налоговой проверки по обороту по реализации услуг по системе магистральных трубопроводов для подтверждения оборотов, облагаемых по нулевой ставке (при наличии данных оборотов):

1) грузовая таможенная декларация на транзитный объем товаров по каждому магистральному трубопроводу за расчетный период, с января

2011 года копия декларации на товары, помещенные под таможенные процедуры экспорта и выпуска для внутреннего потребления, за расчетный период либо декларацию на товары, помещенные под таможенную процедуру таможенного транзита, за расчетный период – для возврата превышения НДС;

2) акты выполненных работ, оказанных услуг, акты приема-сдачи грузов, с 1 января 2011 года акты выполненных работ, акты приема-сдачи грузов от продавца либо от других лиц, осуществлявших ранее доставку указанных грузов, покупателю либо другим лицам, осуществляющим дальнейшую доставку указанных грузов – для возврата превышения НДС;

3) счета-фактуры – для возврата превышения НДС;

проведения налоговой проверки по обороту по реализации услуг по международным перевозкам при перевозке пассажиров и багажа для подтверждения оборотов, облагаемых по пулевой ставке (при наличии данных оборотов):

1) отчет о продаже проездных билетов, проданных в Республике Казахстан, а также расчетные ведомости о пассажирских билетах, составленные автовокзалами (автостанциями) по пути следования – для возврата превышения НДС, услугополучатели представляют при перевозке пассажиров и багажа автомобильным транспортом при регулярных перевозках;

2) списки пассажиров – для возврата превышения НДС, услугополучатели представляют при перевозке пассажиров и багажа автомобильным транспортом при нерегулярных перевозках;

3) отчет о продаже проездных, перевозочных и почтовых документов, проданных в Республике Казахстан – для возврата превышения НДС, услугополучатели представляют при перевозке пассажиров и багажа железнодорожным транспортом;

4) расчетная ведомость о пассажирских билетах, проданных в Республике Казахстан в международном сообщении – для возврата превышения НДС, услугополучатели представляют при перевозке пассажиров и багажа железнодорожным транспортом;

5) балансовая ведомость по взаиморасчетам за пассажирские перевозки между железнодорожными администрациями и отчет об оформлении проездных и перевозочных документов – для возврата превышения НДС, услугополучатели представляют при перевозке пассажиров и багажа железнодорожным транспортом;

6) генеральная декларация – для возврата превышения НДС, услугополучатели представляют при перевозке пассажиров и багажа воздушным транспортом;

7) пассажирский манифест – для возврата превышения НДС, услугополучатели представляют при перевозке пассажиров и багажа воздушным транспортом;

8) карго-манифест – для возврата превышения НДС, услугополучатели представляют при перевозке пассажиров и багажа воздушным транспортом;

9) лоджит (центрально-загрузочный график) – для возврата превышения НДС, услугополучатели представляют при перевозке пассажиров и багажа воздушным транспортом;

10) сводно-загрузочная ведомость (проездной билет и багажная квитанция) – для возврата превышения НДС, услугополучатели представляют при перевозке пассажиров и багажа воздушным транспортом;

проведения налоговой проверки по обороту по реализации горюче-смазочных материалов, осуществляемой аэропортами при заправке воздушных судов иностранных авиакомпаний, выполняющих международные полеты, международные воздушные перевозки, для подтверждения оборотов, облагаемых по нулевой ставке (при наличии данных оборотов):

1) договор аэропорта с иностранной авиакомпанией, предусматривающий и (или) включающий реализацию горюче-смазочных материалов, - при осуществлении регулярных рейсов – для возврата превышения НДС;

2) заявка иностранной авиакомпании (с указанием государства, в котором она зарегистрирована, даты предполагаемой посадки воздушного судна) и (или) договор (соглашение) аэропорта с иностранной авиакомпанией - (при осуществлении нерегулярных рейсов) – для возврата превышения НДС, заявка не заполняется при посадке иностранного воздушного судна вследствие форс-мажорных обстоятельств;

3) расходный ордер или требование на заправку иностранного воздушного судна (с указанием наименования авиакомпании, количества заправленных горюче-смазочных материалов, даты заправки воздушного судна, подписи командира воздушного судна или представителя иностранной авиакомпании и сотрудника соответствующей службы аэропорта, осуществившей заправку) – для возврата превышения НДС;

4) копии транспортных (перевозочных), коммерческих и (или) иных документов с отметкой таможенного органа, подтверждающих заправку горюче-смазочными материалами воздушных судов иностранных авиакомпаний, выполняющих международные полеты, международные воздушные перевозки – в случае заправки иностранных воздушных судов, выполняющих международные полеты, международные воздушные перевозки, за исключением рейсов, в отношении которых в соответствии с таможенным законодательством таможенного союза и (или) таможенным законодательством Республики Казахстан не совершаются таможенные операции по таможенной очистке и выпуску товаров – для возврата превышения НДС;

5) документ, подтверждающий факт оплаты иностранной авиакомпанией за реализованные аэропортом горюче-смазочные материалы – для возврата превышения НДС;

6) заключение должностного лица уполномоченного органа в сфере гражданской авиации, участвующего в проведении тематической проверки по подтверждению достоверности сумм НДС, предъявленных к возврату, подтверждающее факт осуществления рейса воздушным судном иностранной авиакомпании и количество реализованных горюче-смазочных материалов (в разрезе авиакомпаний) по форме и порядку, которые утверждены уполномоченным государственным органом по согласованию с уполномоченным органом в сфере гражданской авиации – для возврата превышения НДС;

проведения налоговой проверки по обороту по реализации товаров на территорию специальных экономических зон (далее – СЭЗ), совершенному после 1 января 2012 года, для подтверждения оборотов, облагаемых по нулевой ставке (при наличии данных оборотов):

1) договор (контракт) на поставку товаров с организациями, осуществляющими деятельность на территориях СЭЗ – для возврата превышения НДС;

2) копии декларации на товары и (или) транспортных (перевозочных), коммерческих и (или) иных документов с приложением перечня товаров с отметками таможенного органа, осуществляющего выпуск товаров по таможенной процедуре свободной таможенной зоны – для возврата превышения НДС;

3) копии товаросопроводительных документов, подтверждающих отгрузку товаров организациям, указанным в подпункте 1) настоящего пункта – для возврата превышения НДС;

4) копии документов, подтверждающих получение товаров организациями, указанными в подпункте 1) настоящего пункта – для возврата превышения НДС;

проведения налоговой проверки по реализации товаров налогоплательщикам, осуществляющим на территории Республики Казахстан деятельность в рамках контракта на недропользование, в соответствии, с условиями которого освобождаются от НДС импортируемые товары, для подтверждения оборотов, облагаемых по нулевой ставке (при наличии данных оборотов):

1) договор на поставку товаров таким налогоплательщикам с указанием, что поставляемые товары предназначены для выполнения рабочей программы контракта на недропользование – для возврата превышения НДС;

2) копии товаросопроводительных документов, подтверждающих отгрузку товаров таким налогоплательщикам – для возврата превышения НДС;

3) копии документов, подтверждающих получение товаров такими налогоплательщиками – для возврата превышения НДС;

при возврате НДС, уплаченного по товарам, работам, услугам, приобретенным за счет средств гранта:

1) копия договора о предоставлении гранта между Республикой Казахстан и иностранным государством, правительством иностранного государства либо международной организацией, включенной в перечень, утвержденный Правительством Республики Казахстан;

2) копия договора (контракта), заключенного грантополучателем либо исполнителем с поставщиком товаров, работ, услуг;

3) копия документа, подтверждающего назначение исполнителя в качестве такового при его обращении с налоговым заявлением о возврате НДС;

4) документ, подтверждающий отгрузку и получение товаров, работ, услуг;

5) счет-фактура, выписанная услугополучателем (поставщиком, являющимся плательщиком НДС), с выделением суммы НДС отдельной строкой;

6) накладная, товарно-транспортная накладная;

7) документ, подтверждающий получение товара материально ответственным лицом услугополучателя (грантополучателя или исполнителя);

8) акт выполненных и принятых услугополучателем (грантополучателем или исполнителем работ, услуг, оформленных в установленном порядке);

9) документы, подтверждающие оплату за полученные товары, работы, услуги, в том числе уплату НДС;

при возврате НДС, дипломатическим и приравненным к ним представительствам иностранных государств, консульским учреждениям иностранного государства, аккредитованным в Республике Казахстан, и их персоналу:

1) сводная ведомость (реестр);

2) копии документов, подтверждающих уплату НДС (счетов-фактур, выписанных в порядке, установленном Налоговым кодексом, документов, подтверждающих факт оплаты).

Документы, представляемые услугополучателем в ходе налоговой проверки, проводимой органом государственных доходов, указанные в пункте 9 настоящего стандарта государственной услуги, услугополучатели представляют по подтверждению достоверности сумм НДС, предъявленных к возврату за налоговый период, за который представлена декларация по НДС с указанием требования о возврате превышения НДС, а также предыдущие налоговые периоды, за которые не проводились налоговые проверки по НДС, но не превышающие срок исковой давности.

При обращении к услугодателю услугополучатель получает талон с отметкой о приеме пакета документов, с указанием даты и времени приема пакета документов.

При обращении по почте услугодателем проставляется отметка на почтовом уведомлении.

При обращении услугополучателя на портал:

требование о возврате превышения НДС, указанное в декларации по НДС за налоговый период, в форме электронного документа – для возврата превышения НДС.

В случае обращения через портал, в Кабинет налогоплательщика, СОНО услугополучателю направляется статус о принятии запроса для оказания государственной услуги с указанием даты и времени получения результата государственной услуги.

Сведения о документах, удостоверяющих личность, о регистрации (перерегистрации) в качестве юридического лица, о государственной регистрации в качестве индивидуального предпринимателя содержащихся в государственных информационных системах, работник услугодателя получает из соответствующих государственных информационных систем.

10. Основанием для отказа услугополучателю в оказании государственной услуги являются случаи, если:

1) за получением государственной услуги обратился услугополучатель, осуществляющий расчеты с бюджетом в специальных налоговых режимах, установленных для субъектов малого бизнеса, крестьянских или фермерских хозяйств, юридических лиц – производителей сельскохозяйственной продукции, продукции аквакультуры (рыболовства) и сельских потребительских кооперативов;

2) за получением государственной услуги обратились услугополучатели - юридические лица, осуществляющие переработку сельскохозяйственного сырья, и применяющие порядок уплаты НДС в отдельных случаях;

3) на дату завершения налоговой проверки:

не получены ответы на запросы на проведение встречных проверок для подтверждения достоверности взаиморасчетов с поставщиком;

поставщиком проверяемого налогоплательщика не устранены нарушения, выявленные при проведении встречных проверок по ранее направленным запросам;

не подтверждена достоверность сумм НДС по крупному налогоплательщику, подлежащему мониторингу, на основании полученных ответов налогового органа по ранее направленным запросам;

не подтверждена достоверность сумм НДС;

не подтверждена достоверность сумм НДС в связи с невозможностью проведения встречной проверки, в том числе по причине:

отсутствия поставщика по месту нахождения;

утраты учетной документации поставщика.

При этом в акте налоговой проверки указывается основание такого невозврата НДС.

3. Порядок обжалования решений, действий (бездействия)

центрального государственного органа, а также услугодателя и (или) их должностных лиц по вопросам оказания государственных услуг

11. Жалобы на решения, действия (бездействия) Министерства, услугодателя и (или) их должностных лиц по вопросам оказания государственных услуг подаются в письменном виде:

1) на имя руководителя Министерства либо лица его замещающего по адресу, указанному в пункте 13 настоящего стандарта государственной услуги;

2) на имя руководителя услугодателя по адресам, указанным в пункте 13 настоящего стандарта государственной услуги.

Подтверждением принятия жалобы является ее регистрация (штамп, входящий номер и дата) в канцелярии Министерства, услугодателя с указанием фамилии и инициалов лица, принявшего жалобу, срока и места получения ответа на поданную жалобу.

Жалоба услугополучателя по вопросам оказания государственных услуг, поступившая в адрес Министерства, услугодателя подлежит рассмотрению в течение пяти рабочих дней со дня ее регистрации.

В случае несогласия с результатами оказанной государственной услуги услугополучатель может обратиться с жалобой в уполномоченный орган по оценке и контролю за качеством оказания государственных услуг.

Жалоба услугополучателя, поступившая в адрес уполномоченного органа по оценке и контролю за качеством оказания государственных услуг, подлежит рассмотрению в течение пятнадцати рабочих дней со дня ее регистрации.

Информацию о порядке обжалования через портал можно получить посредством Единого контакт-центра по вопросам оказания государственных услуг.

12. В случае несогласия с результатами оказанной государственной услуги, услугополучатель имеет право обратиться в суд в установленном законодательством Республики Казахстан порядке.

4. Иные требования с учетом особенностей оказания

государственной услуги, в том числе оказываемой

в электронной форме

13. Адреса мест оказания государственной услуги размещены на портале, интернет-ресурсах услугодателя www. kgd. , Министерства www. minfin. .

14. Услугополучатель имеет возможность получения государственной услуги в электронной форме через портал, Кабинет налогоплательщика, СОНО при условии наличия ЭЦП.

15. Услугополучатель имеет возможность получения информации

о статусе оказания государственной услуги в режиме удаленного доступа посредством «личного кабинета» на портале, Единого контакт-центра по вопросам оказания государственных услуг.

16. Контактные телефоны Единого контакт-центра по вопросам оказания государственных услуг: 8-800-080-7777, 1414.

Приложение

к стандарту государственной услуги

«Возврат налога на добавленную стоимость из бюджета»