Государственный Университет – Высшая Школа Экономики

Факультет экономики

Кафедра экономики и финансов фирмы

МИНИ-ИССЛЕДОВАНИЕ

Оценка стоимости компании «ВымпелКом»

Выполнили:

студенты группы СУФФ2

Насибуллина Гузель,

Коробкова Татьяна,

Нагорнов Александр,

Волохов Дмитрий

Проверила:

Зав. кафедрой, профессор, к. э.н.

Москва 2007

Макроэкономическая ситуация.

Ниже приведены прогнозы некоторых макроэкономических показателей, которые имеют прямое или косвенное отношение к сектору телекоммуникаций.

Во-первых, стоит отметить тот факт, что при снижении численности населения, прогнозируется рост ВВП, что говорит о значительном росте ВВП на душу населения. Рост уровня потребления, как процента от ВВП, также указывает на потенциалы дальнейшего роста выручки у операторов мобильной связи.

Gross domestic product, at constant prices

2002(a) 2003(a) 2004(a) 2005(a) 2006(b) 2007(c) 2008(c) 2009(c) 2010(c) 2011(c)

GDP 12,348 13,243 14,191 15,101 16,090 17,032 17,952 18,767 19,572 20,428

Private consumption 6,236 6,694 7,446 8,256 9,416 10,704 12,193 13,748 15,657 17,476

Population (m) .6

Services 6,528 6,958 7,464 8,078 8,721 9,327 9,926 10,429 10,908 11,431

Стоит отметить тот факт, что на дату нашей оценки, уровень проникновения сотовой связи перевалил за 100% и составил примерно 112%. Столь высокая величина объясняется тем, что данный показатель рассчитывается через количество незаблокированных sim-карт, что может превышать (и, на самом деле, превышает) количество активных абонентов.

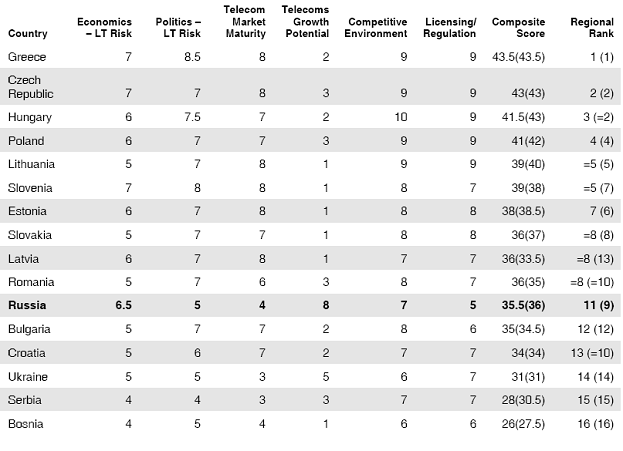

Ниже приведена таблица сравнения России с развивающимися странами:

Таблица 1. Рынок телекоммуникаций в России[1].

Видно, что при относительно высоких политических рисках и рисках регулирования сектора телекоммуникаций, потенциалы роста практически в 4 раза выше, чем в других странах. Это частично можно объяснить тем, что 1998 год замедлил темпы развития телекома в России. Но сейчас в России ситуация изменилась к лучшему, а потенциал роста еще не исчерпан.

Сравнение с основными конкурентами.

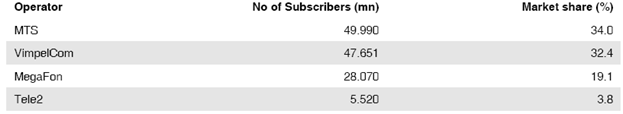

Не трудно выделить основных конкурентов для Оцениваемой компании, это: МТС. Мегафон и Tele2 (в последнее время интенсивно увеличивает количество абонентов в регионах)

Данные игроки составляют около 90% всего рынка сотовой связи (причем у Tele2 примерно 3.8%):

Таблица 2. Основные игроки рынка сотовой связи (доли рынка)[2].

Тот факт, что МТС давно лидирует на рынке сотовой связи, не делает его самым главным конкурентом для Билайна. На наш взгляд, основными конкурентами являются Мегафон и Теле2, так как Мегафон обладает более высоким уровнем ARPU, а Теле2 ведет успешное расширение в регионах за счет дешевых тарифов (например, в Смоленске данный оператор смог отобрать значительную долю абонентов у большой тройки менее, чем за год).

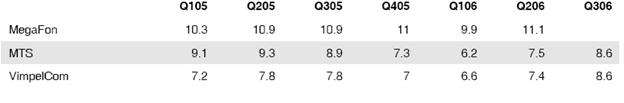

Таблица, приведенная ниже, говорит нам о том, что показатель ARPU Вымпелкома схожа с ARPU МТС на протяжении продолжительного периода. Это говорит о том, что у данных операторов примерно одна и та же структура абонентов. При этом ARPU Мегафона выше, чем у его ближайших конкурентов.

Таблица 3. Изменение ARPU у основных игроков сотовой связи[3].

Анализ сильных и слабых сторон (SWOT).

Сильные стороны.

· Второй по популярности российский оператор сотовой связи.

· Рост присутствия в странах СНГ (Украина, Туркменистан, Узбекистан, Армения), которые отличаются высоким потенциалом роста.

Слабые стороны.

· Крупнейшие города России (Москва и Санкт - Петербург) ограничены в росте.

· Усиливающаяся конкуренция за подключенных абонентов снижает показатели ARPU.

· Конфликт интересов двух крупнейших акционеров Telenor и Altimo, деконцентрирует внимание менеджмента компании.

·

Возможности.

· Присутствие в 78 из 89 регионах дает возможность не только удержать второе место на рынке телекоммуникаций, но и усилить свои позиции.

· Недавние приобретения в Узбекистане и Казахстане открывают широкие горизонты перед Билайном в странах СНГ.

· Покупка лицензии на технологии следующего поколения (G3) открывают новые горизонты на уже захваченном рынке сотовой связи в России.

Угрозы

· Высокая конкуренция со стороны других лидеров рынка сотовой связи осложняет развитие в СНГ и стимулирует снижение ARPU.

· Развитие Интернет телефонии и прочих видов беспроводной связи способно вызвать отток абонентов или уменьшение доходов от междугородней связи.

Оценка потенциала роста.

В основном наши оценки потенциала роста будут основаны на прогнозах развития сотовой связи в регионах и странах СНГ, а также на текущих соотношениях долей рынков.

Подобное разбиение связано с тем, что основным источником роста, все-таки, является не Россия, а быстрорастущие рынки, такие как: Узбекистан, Таджикистан, Казахстан.

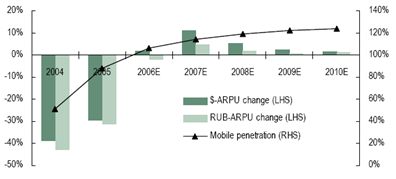

График 1. Тенденции изменения уровня проникновения и ARPU в России[4].

Таблица 4. Прогноз количества абонентов и ARPU для Билайн в России и странах СНГ[5].

![]()

На основании приведенных данных и предположений о сохранении тенденций в дальнейшем мы построили прогноз выручки до 2012 года:

Таблица 5. Прогноз выручки для Билайна в период гг.

|

Revenue (mln $) | |||||||

|

Country |

2007 |

2008 |

2009 |

2010 |

2011 |

2012 |

2013 |

|

Russia |

5 190,5 |

5 635,9 |

5 829,9 |

5 962,3 |

6 029,6 |

6 072,6 |

6 116,0 |

|

Kazahstan |

518,4 |

537,8 |

549,8 |

562,1 |

568,9 |

575,7 |

582,7 |

|

Ukraine |

198,0 |

244,8 |

268,3 |

294,1 |

308,1 |

322,8 |

338,2 |

|

Uzbekistan |

134,2 |

148,2 |

159,0 |

170,6 |

179,3 |

188,4 |

198,0 |

|

Tajikistan |

6,0 |

6,0 |

12,0 |

24,0 |

36,0 |

54,0 |

81,0 |

|

Georgia |

28,8 |

40,8 |

51,2 |

64,4 |

73,2 |

83,4 |

94,9 |

|

Armenia |

184,3 |

199,7 |

199,7 |

199,7 |

199,7 |

199,7 |

199,7 |

|

Total revenue |

6 260,1 |

6 813,2 |

7 070,0 |

7 277,1 |

7 394,8 |

7 496,7 |

7 610,5 |

|

growth rate |

8,8% |

3,8% |

2,9% |

1,6% |

1,4% |

1,5% |

Общая информация

Компания «ВымпелКом» занимается

|

Показатель |

Значение |

Дата |

Источник |

|

Рынок | |||

|

Доля рынка в РФ (по абонентской базе) |

31,5% |

28.02.2007 |

Данные АСМ |

|

Доля рынка в Казахстане |

49,6% |

28.02.2007 |

- |

|

Доля рынка в Украине |

4,3% |

28.02.2007 |

- |

|

Доля рынка в Узбекистане |

33,2% |

28.02.2007 |

- |

|

Доля рынка в Таджикистане |

13,2% |

28.02.2007 |

- |

Стратегия поглощения компании ВымпелКом.

«ВымпелКом» в странах СНГ

Август 2004 год – Казахстан покупка «КаР-Тел»

11 ноября 2005 г. подписал договор о покупке ЗАО «Украинские радиосистемы».

29 декабря 2005 г. «ВымпелКом» объявил о приобретении 60% долей в ООО «Таком» (Tacom), сотовом операторе в Таджикистане.

18 января 2006 г. «ВымпелКом» завершил сделку по приобретению 100-процентного пакета акций узбекского оператора сотовой связи Узбекистан Телеком» («Бузтел»). Кроме того, подписано соглашение о приобретении второго по величине оператора сотовой связи в Узбекистане .

12 июля 2006 г. «ВымпелКом» объявил о приобретении 51% долей в ООО «Мобител», сотовом операторе в Грузии.

16 ноября 2006 г. завершена сделка по приобретению 90%-го пакета акций оператора сотовой и фиксированной связи .

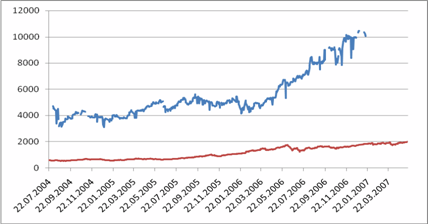

График РТС vs «Вымпелком»

Оценка стоимости на основе модели FCFF

Прогнозный период

В связи с целью компании стать мировым лидером, рост на рынках в годах такой же как и в 2006. Поскольку рост в последний год, скорее всего, был вызван стратегией поглощения в Армении, Грузии, Узбекистане, то скорее всего в последующих трех годах они будут осуществлять такую стратегию дальше, что соответствует их цели, и единственный рост, который они будут иметь – это рост за счет сделок слияний и поглощение и захват контроля на развивающихся рынках ближнего зарубежья. Рынки в данных странах уже стабильны, также как и в России, относительно распределения долей рынка между компаниями. Главные игроки рынка уже установлены, и привлечение новых клиентов за счет рекламы и акций. Расчётный период для оценки денежных потоков год. Это связано с прогнозируемым сроком насыщения рынка мобильной связи, а также с доступностью информации по прогнозам и оценкам аналитиков.

Прогноз выручки

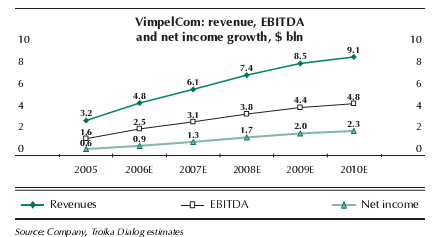

По аналитической оценке Тройки Диалог рост компании будет следующий:

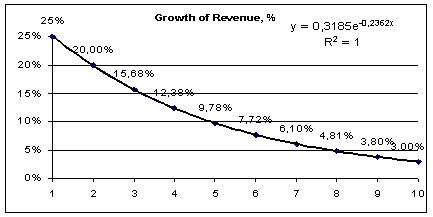

Согласно нашим рассуждениям рост выручки будет следующий: выручка будет экспоненциально снижаться, начиная с 25% роста в 2007 году до 3% роста в 2016.

Прогноз себестоимости и операционных расходов

Себестоимость рассчитывалась как доля от выручки на основе исторических значений. За период с 2003 по 2006 года она составляла около 34% от выручки. Операционные расходы прогнозировались на основе прогнозных значений инфляции в России[6], в 2007 году 8%,2,6%, 2009 – 6,8%, 2010 – 6%, далее равномерно снижается до 3%.

Прогноз капитальных расходов и амортизации

Прогноз капитальных расходов и амортизации строился на основе следующего коэффициента:

В 2004 и 2005 годах данный коэффициент сильно колебался, так как компания проводила политику поглощений. Мы полагаем, что значение этого коэффициента стабилизировалось в 2006 году и в дальнейшем компания будет следовать ему.

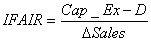

Прогноз инвестиций в оборотный капитал

Прогноз инвестиций в оборотный капитал строился на основе следующего коэффициента:

![]()

Данный коэффициент определялся как среднее значение за период года.

Расчет FCFF

FCFF рассчитан как:

![]()

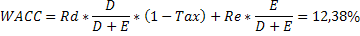

Расчет WACC

Расчет Re

βlev для «ВымпелКом» была рассчитана методом восходящего бета.

Были выбраны следующие компании-аналоги в сфере телекоммуникаций: МТС, Ростелеком, Golden Telecom, РБК, Волгателеком, Сибирь Телеком, Rambler, Центр Телеком, УралСвязьИнфом.

βlev=βcompany*(1+(1-tax_rate)*D/E)

Далее взвешиваем на капитализацию комапний-аналогов, находим βunl, отрасль=0,44 по отрасли.

Для «ВымпелКом» считаем βlev=βunl, отрасль*(1+(1-tax_rate)*(D/E)ВымпелКом)=0,65.

Безрисковая ставка принята равной 6,82%, в соответствии с доходностью 20-летних государственных облигаций[7].

Рыночная премия для России составляет 6,6% согласно Дамодарану[8]

Расчет Rd

ВымпелКом имеет рейтинг ВВ по рейтингу S&P500[9].

По Дамодарану данному рейтингу соответствует требуемая норма доходности 9,1%[10]. Так как прогнозы потоков строились в рублях, необходимо скорректировать данный показатель на российскую и американскую инфляцию с помощью формулы Фишера:

![]() [11]

[11]

Таким образом, затраты на заемный капитал составили 9,67%.

Структура собственных и заемных средств

По балансу компании за 2006 год, долгосрочные обязательства составили 61 742 855 тыс. руб. По балансу собственные средства компании составили 98 924 939 тыс. руб.

|

Long-Run Debt |

тыс. руб. |

61 |

|

Equity |

тыс. руб. |

98 |

|

Wd=D/(D+E) |

% |

38% |

|

We=E/(D+E) |

% |

62% |

Тогда доля собственных средств 62%, заемных 38%.

Расчет WACC

WACC составил 9,65%.

Расчет терминального денежного потока

Для расчета терминального потока мы исходили из предположения, что фирма будет расти в соответствии со своим естественным темпом роста (3% - долгосрочный темп роста экономики России согласно с прогнозами МЭРТ). Таким образом, ей не надо будет инвестировать в свое развитие, а только в поддержание основных средств. Амортизация будет равна капитальным инвестициям, а инвестиции в оборотные активы будут равны нулю.

Расчет стоимости компании и ее собственного капитала

|

1 |

2 |

3 |

4 |

5 |

6 |

7 |

8 |

9 |

10 |

Terminal | |

|

Growth in Revenue |

25,00% |

20,00% |

15,68% |

12,38% |

9,78% |

7,72% |

6,10% |

4,81% |

3,80% |

3,00% |

3,00% |

|

Revenues |

|

|

|

|

|

|

|

|

|

|

|

|

% of Revenues |

34% |

34% |

34% |

34% |

34% |

34% |

34% |

34% |

34% |

34% |

34% |

|

- Cost of Revenue |

49 |

59 |

68 |

77 |

84 |

91 |

96 |

|

|

|

|

|

Inflation Rate |

8,0% |

7,6% |

6,8% |

6,3% |

6,0% |

5,5% |

5,0% |

4,5% |

4,0% |

3,5% |

3,0% |

|

- Operating Expenses |

8 |

9 |

9 |

10 |

10 |

11 |

12 |

12 |

13 |

13 |

14 |

|

= EBIT |

87 |

|

|

|

|

|

|

|

|

|

|

|

- Tax Rate |

24% |

24% |

24% |

24% |

24% |

24% |

24% |

24% |

24% |

24% |

24% |

|

= EBIT (1-t) |

66 |

80 |

94 |

|

|

|

|

|

|

|

|

|

IFAIR |

0, |

0, |

0, |

0, |

0, |

0, |

0, |

0, |

0, |

0, |

0 |

|

-(CapEx+ Depreciation) |

2 |

2 |

2 |

1 |

1 |

1 |

1 |

1 |

|

|

0 |

|

WCIR |

0, |

0, |

0, |

0, |

0, |

0, |

0, |

0, |

0, |

0, |

0 |

|

- ∆ NWC |

|

|

|

|

|

|

|

|

|

|

0 |

|

= FCFF |

63 |

77 |

91 |

|

|

|

|

|

|

|

|

|

WACC |

9,65% | ||||||||||

|

PV FCFF |

58 |

64 |

69 |

71 |

72 |

71 |

69 |

66 |

63 |

59 | |

|

TV | |||||||||||

|

PV TV |

61 | ||||||||||

|

Company Value |

тыс. руб. | ||||||||||

|

Long-Run Debt |

61 тыс. руб. | ||||||||||

|

Equity Value |

045 тыс. руб. | ||||||||||

|

Обменный курс на 12.06 |

26,3311 | ||||||||||

|

Equity Value |

25 287 551 тыс. долл. | ||||||||||

Таким образом, стоимость собственного капитала компании составила 25 287 550 тыс. долл.

Оценка стоимости на основе модели APV

Ставка дисконтирования (Re, unlev)

|

βunlev |

0,4386 | |

|

Rf |

6,82% | |

|

Rm-Rf |

6,60% | |

|

Re, unlev |

|

9,7150% |

Расчет потоков

Потоки находились в соответствие с моделью FCFF.

Расчет налоговых выгод

Налоговый щит определялся по следующей формуле:

![]()

Расчет издержек банкротства

Вероятность банкротства определяется исходя из кредитного рейтинга компании. Для рейтинга ВВ S&P предполагается, что вероятность банкротства составляет 7,3%. Издержки неустойчивости определялась как максимальное значение из величин, найденных в эмпирических исследованиях, так как практически все исследования проводились на развитых рынках – 25% от стоимости

Расчет стоимости компании и ее собственного капитала

|

Value Company without Debt |

тыс. руб. | |

|

Debt Shield |

тыс. руб. |

14 |

|

Bankruptcy Costs |

тыс. руб. |

13 |

|

Company Value |

тыс. руб. |

|

|

Long-Run Debt |

тыс. руб. |

61 |

|

Equity Value |

тыс. руб. | |

|

Обменный курс на 29.12.06 |

руб./долл. |

26,3311 |

|

Equity Value |

тыс. долл. |

24 |

Таким образом, стоимость собственного капитала компании «ВымпелКом» равна 24 710 800 тыс. долл.

Оценка стоимости на основе модели EVA

Стоимость компании методом EVA рассчитывалась по следующей формуле:

![]() , где

, где

CE – инвестированный капитал;

NOPAT – чистая операционная прибыль за вычетом скорректированных налогов.

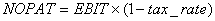

NOPAT рассчитывалась по следующей формуле:

.

.

Прогнозы EBIT были взяты из раздела «Оценка стоимости на основе модели FCFF.

Инвестированный капитал рассчитывался как сумма балансовой оценки собственного и заемного капитала.

Информация по прогнозным значениям темпов роста инвестированного капитала «ВымпелКом» была взята из отчета, сделанного инвестиционной компании «Велес Капитал» на 21 апреля 2006 г.[12] Отчет был взят в силу того, что многие балансовые показали невозможно спрогнозировать из-за отсутствия информации о будущих планах компании.

Сравнительный подход

Для проведения сравнительной оценки необходимо выбрать компании-аналоги.

Один из возможных вариантов заключается в выборке компаний из той же индустрии. В данном случае, это выборка телекоммуникационных компаний:

|

Компания |

EV/Revenue |

EV/EBITDA |

P/E |

P/CF |

|

МТС |

4 |

7.9 |

18 |

9.4 |

|

Система |

2.6 |

6.3 |

6.8 |

5.8 |

|

Вымпелком |

4.9 |

9.8 |

25.3 |

10.4 |

|

Комстар-ОТС |

3.6 |

10.9 |

42.1 |

12.7 |

|

Ростелеком |

3.3 |

20.1 |

N. M. |

29.3 |

|

Golden Telecom |

2.3 |

8.8 |

22.8 |

12 |

|

РБК |

5.2 |

20 |

29.7 |

22.4 |

|

Rambler |

23.2 |

N. M. |

N. M. |

N. M. |

|

СТС Медиа |

9.9 |

12.3 |

36.4 |

15.4 |

|

IMSG |

1.2 |

12.7 |

24.9 |

NEG. |

|

Центртелеком |

2.5 |

7.5 |

N. M. |

7.3 |

|

Дальсвязь |

2.4 |

8 |

19.7 |

8.4 |

|

С-З. Телеком |

2.9 |

8.5 |

26.6 |

8.4 |

|

Сибирьтелеком |

2.3 |

6.7 |

14.5 |

6.3 |

|

ЮТК |

2.6 |

8.2 |

NEG. |

6.8 |

|

Уралсвязьинформ |

2.8 |

7.6 |

18.5 |

7.9 |

|

ВолгаТелеком |

2.6 |

6.7 |

16.8 |

6.8 |

|

Kazakhtelecom |

4.9 |

13 |

17.6 |

12.6 |

|

медиана |

2.85 |

8.5 |

21.25 |

8.9 |

Однако на наш взгляд, для сравнительной оценки данный набор аналогов не подходит. Так как такие компании как Rambler, ВолгаТелеком, Дальсвязь и др. имеют практически абсолютно другие основные источники дохода.

Альтернативным вариантом для выбора аналогов, является поиск компаний, занимающихся наиболее похожей деятельностью, а именно предоставлением услуг сотовой связи.

|

EV/Sales |

EV/ EBITDA |

P/E |

Рентаб. EBITDA | |

|

Россия | ||||

|

МТС |

3.6 |

7.2 |

16 |

50% |

|

ВымпелКом |

4.1 |

8 |

20.9 |

51% |

|

Медиана |

3.85 |

7.6 |

18.45 | |

|

Развивающиеся рынки | ||||

|

America Movil |

2.7 |

7.4 |

9.7 |

37% |

|

China Mobile |

4.5 |

7.9 |

22 |

57% |

|

CosmOTE |

3.9 |

10.7 |

16.2 |

37% |

|

Hutchison Telecom Intl |

3.3 |

11 |

133 |

30% |

|

Magyar Telecom |

1.8 |

4.7 |

12.1 |

39% |

|

MobiNil |

3.2 |

6.3 |

11 |

51% |

|

MTN |

4 |

9.5 |

16.8 |

42% |

|

Orascom Telecom |

4.2 |

9.4 |

19.7 |

45% |

|

Partner |

1.9 |

5.9 |

11.8 |

33% |

|

Медиана |

3.3 |

7.9 |

16.2 | |

|

Развитые рынки | ||||

|

Elisa |

2.7 |

9.3 |

17.9 |

29% |

|

Sonaecom |

2 |

10 |

118.3 |

20% |

|

Taiwan Mobile |

2.5 |

5.5 |

11.7 |

46% |

|

Telefonica Moviles |

2.4 |

6.7 |

13.7 |

36% |

|

Verizon |

1.6 |

4.9 |

15.8 |

33% |

|

Vodafone |

3.1 |

7.8 |

11.8 |

40% |

|

Медиана |

2.45 |

7.25 |

14.75 |

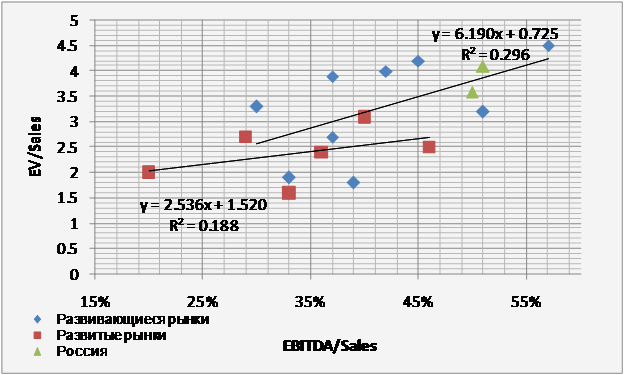

Для получения наглядной картины обратимся к следующему графику:

Можно видеть, что отмеченные на графике две российские компании оценены в среднем верно по сравнению со своими аналогами из развивающихся стран. Также здесь попутно можно отметить некоторую премию, с которой торгуются компании из развивающихся стран.

Далее можно вывести некоторую интегрированную сравнительную оценку. Принимая во внимание, что страны разные, опираться на показатель P/E имеет мало смысла, так как велико влияние различных посторонних факторов на величину мультипликатора.

|

Аналоги |

телекоммуникации |

мобильные операторы | |||||

|

Оценка |

EV/ Sales |

EV/ EBITDA |

P/E |

EV/ Sales |

EV/ EBITDA |

P/E |

EV (регрессия) |

|

EV |

12768 |

19414 |

19414 |

14784 |

18044 |

22529 |

17391 |

|

MC |

10424 |

17070 |

17070 |

12440 |

15700 |

20185 |

15047 |

|

0.20 |

0.40 |

0.00 |

0.40 | ||||

|

EV |

17131 |

MC |

14787 |

Таким образом, стоимость собственного капитала по сравнительной оценке получается равна 14787 млн $.

|

1 |

2 |

3 |

4 |

5 |

6 |

7 |

8 |

9 |

10 |

Terminal | ||

|

NOPAT |

66 |

80 |

94 | |||||||||

|

Capital Invested |

1 |

1 |

1 | |||||||||

|

50% |

45% |

35% |

25% |

20% |

15% |

13% |

10% |

8% |

5% |

3% | ||

|

ROCE |

33,22% |

27,39% |

22,93% |

20,02% |

18,03% |

16,58% |

15,45% |

14,54% |

13,85% |

13,40% |

13,27% | |

|

ROCE-WACC |

23,57% |

17,73% |

13,28% |

10,37% |

8,37% |

6,93% |

5,80% |

4,89% |

4,20% |

3,75% |

3,62% | |

|

EVA |

47 |

52 |

54 |

55 |

54 |

52 |

50 |

47 |

44 |

41 |

42 159 885 | |

|

Terminal EVA | ||||||||||||

|

WACC |

9,65% |

9,65% |

9,65% |

9,65% |

9,65% |

9,65% |

9,65% |

9,65% |

9,65% |

9,65% |

9,65% | |

|

PV EVA |

43 |

43 |

41 |

38 |

34 |

30 |

26 |

22 |

19 | |||

|

PV of EVA | ||||||||||||

|

+ Capital Invested | ||||||||||||

|

= Firm Value | ||||||||||||

|

Long-Run Debt |

тыс. руб. |

61 | ||||||||||

|

Equity Value |

тыс. руб. | |||||||||||

|

Обменный курс на 29.12.06 |

руб./долл. |

26,3311 | ||||||||||

|

Equity Value |

тыс. долл. |

25 | ||||||||||

Таким образом, стоимость собственного капитала компании составила 25 321 200 тыс. долл.

Итоговые значения

Премия за контроль определялась на основе даны из книги «Как оценить бизнес по аналогии»[13].

|

Величины премии за контроль |

1998 |

1999 |

2000 |

2001 |

2002 |

2003 |

Average |

|

Контрольные пакеты |

40.70% |

43.50% |

49.10% |

58% |

59.80% |

63% |

52.35% |

|

Миноритарные пакеты |

39.50% |

33% |

53.80% |

35.20% |

39.20% |

21.10% |

36.97% |

Итоговая величина стоимости собственного капитала определялась исходя из оценок доходного и сравнительного подходов. Веса были определены экспертным путем.

|

Подход |

Модель |

Ед. изм. |

Стоимость СК |

Вес |

|

Доходный подход |

FCFF |

тыс. долл. |

25,287,551 |

20% |

|

APV |

тыс. долл. |

24,710,813 |

20% | |

|

EVA |

тыс. долл. |

25,321,202 |

10% | |

|

Сравнительный подход |

тыс. долл. |

14,787,605 |

50% | |

|

Стоимость собственного капитала |

тыс. долл. |

19,925,596 | ||

|

Премия за контроль (10-50% пакет акций) |

% |

36.97% | ||

|

Стоимость 10% пакета акций |

тыс. долл. |

2,729,142 | ||

|

Премия за контроль (более 50% пакет акций) |

52.35% | |||

|

Стоимость мажоритарного пакета (60%) |

тыс. долл. |

18,213,987 | ||

|

Стоимость пакетов крупных мажоритариев | ||||

|

Альфа групп - 35,8% |

тыс. долл. |

9,770,330 | ||

|

Теленор - 26,6% |

тыс. долл. |

7,259,519 |

[1] Источник: Business International Development report Russian Telecommunication.

[2] Источник: Business International Development report Russian Telecommunication.

[3] Источник: Business International Development report Russian Telecommunication.

[4] Renaissance Capital: Equity Research of Telecom industry (2007)

[5] Credit Suisse: Equity Research (Russian mobile) (end of 2006)

[6] Прогнозы МЭРТ http://www. *****/wps/portal/economica/macro/monitoring

[7] www. *****/analytics/gko_yieldcurve. html)

[8] http://pages. stern. nyu. edu/~adamodar/

[9] http://www. /investor/investorkit. wbp

[10] http://pages. stern. nyu. edu/~adamodar/

[11] Инфляция в РФ была взята на основе данных МЭРТ (http://www. *****/wps/portal/economica/macro/monitoring)

Инфляция в США на основе данных макроэкономических агентств (http://www. /em-cgi/data. exe/fedstl/cpiaucsl+1)

[12] Аналитическая справка «Велес капитал». «Отчетность лучше ожиданий, но оценка понижена»

[13] Чиркова оценить бизнес по аналогии: методологическое пособие по использованию сравнительных рыночных коэффициентов при оценке бизнеса и ценных бумаг. – М.: Альпина Бизнес Букс, 2005.