г. Москва

Ликвидационная стоимость объекта оценки и проблема расчета дисконта при кредитовании имущества под залог

(Тезисы выступления на семинаре: «Особенности оценки основных видов имущества при кредитовании под залог»

1. Определение ликвидности. Показатели ликвидности

Ликвидность имущества – способность его к реализации, степень обратимости его в денежные средства, возможность быстро и без потерь продать имущество по разумной, реальной рыночной цене.

Ликвидность обратно пропорциональна среднему времени экспозиции, необходимой для превращения товара в деньги, т. е. для продажи объекта.

Часто в качестве показателя ликвидности используют среднее время экспозиции, что более понятно для осмысления, чем обратная этому времени величина, являющаяся интенсивностью или скоростью процесса.

2. Ликвидационная стоимость. Определения. Краткий обзор методов расчета:

Два понимания сути ликвидационной стоимости:

1. Ликвидационная стоимость - выручка от продажи основных средств, годных строительных материалов, деталей и узлов, металлического лома, остающихся после прекращения функционирования объекта[1].

2. Ликвидационная стоимость - расчетная величина, отражающая наиболее вероятную цену, по которой данный объект оценки может быть отчужден за срок экспозиции объекта оценки, меньший типичного срока экспозиции для рыночных условий, в условиях, когда продавец вынужден совершить сделку по отчуждению имущества[2].

Методы расчета ликвидационной стоимости:

«экспертные» методы, в т. ч. имитационного моделирования (, – СЦО, Вопросы оценки, №3, 2002);

Сл = Ср*Кл

где Кл – определяются экспертным путем.

методы, основанные на позиции кредитора ( - «Вопросы оценки» №4/2000; , [3]; Квинто Консалтинг);

Для оперативной продажи объекта цену назначают ниже рыночной настолько, насколько могут "вырасти" альтернативно вложенные средства, вырученные за объект, за оставшийся до возможного момента продажи объекта по рыночной цене период:

![]() ,

,

где Ср – рыночная стоимость; r – ставка дисконтирования (альтернативная доходность полученных от реализации объекта средств); Tp – среднее время продажи объекта, если он выставляется на продажу по цене, равной рыночной его стоимости; t – желаемое время продажи объекта; Кэ – коэффициент эластичности.

Коэффициент эластичности Кэ в интерпретации и имеет вид:

,

,

где th - гиперболический тангенс;

ED - коэффициент эластичности спроса по цене;

е = 2,71828 (const).

методы, основанные на позиции инвестора ()[4];

Pликвид. =

[Pрыночнiнорма прибыли * (Tэкспозиц. рыночн. - Tэкпозиц ликвид))] /

(1+ i дисконт* (Tэкспозиц. рыночн. - Tэкпозиц ликвид.))

методы, основанные на использовании рыночных закономерностей формирования спроса:

таблицы рыночных данных – Чемерыкин стоимость в оценке недвижимости. Вопросы оценки, №1, 2001;

- , , (Вопросы оценки, №1, 2003);

- , , (Вопросы оценки, №1, 2003);

- (Методический подход к оценке ликвидационной стоимости объектов недвижимости. Бюллетень СМАО «Оценочная деятельность» №1, 2006 (http://*****/catalog. asp? ob_no=219&pg=1));

- (Методический подход к оценке ликвидационной стоимости объектов недвижимости. Бюллетень СМАО «Оценочная деятельность» №1, 2006 (http://*****/catalog. asp? ob_no=219&pg=1));

и др.

Позиция Комитета АРБ по оценочной деятельности в отношении ликвидационной стоимости (Портал «*****. Вестник оценщика» - Вопросы и ответы):

… залоговая стоимость не тождественна ликвидационной стоимости.

Определение ликвидационной стоимости, так же как и рыночной, приведено в ФСО №2. Фактически, ликвидационная стоимость отличается от рыночной двумя факторами ограниченным сроком экспозиции и вынужденностью продажи.

Использование моделей, отражающих в той или иной степени представления авторов о механизмах формирования величин необходимых скидок от рыночной стоимости, без анализа достаточного массива статистических данных, позволяющих проверить адекватность предлагаемых подходов, может скорее дезориентировать, чем приблизить к истине.

Тем не менее, если будет разработана методика, подтвержденная реалиями рынка, либо будет доказана практическая адекватность какой-либо из существующих методик, такой инструмент будет весьма эффективен при оценке для целей залога.

3. Формула для расчета ликвидационной стоимости

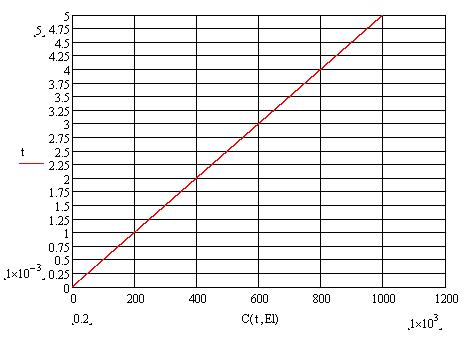

Зависимость времени продажи от цены имущества:

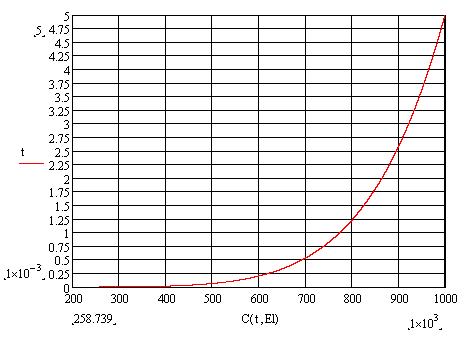

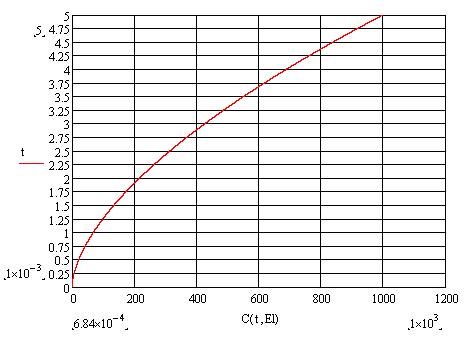

Рынок активный (Рс=1000, Тр=5, Е=-6,3)):

Рынок неактивный (Рс=1000, Тр=5, Е=-0,6)):

Рынок стабильный (Рс=1000, Тр=5, Е=-1,0)):

Понятие эластичности продаж по цене:

![]() ,

,

n – спрос (интенсивность продаж объекта в зависимости от цены), число продаж объекта в единицу времени;

![]() - первая производная от спроса по цене;

- первая производная от спроса по цене;

С – цена (стоимость) объекта;

Рыночная модель зависимости цены (ликвидационной стоимости) от желаемого времени продажи. Рассчитывать ликвидационную стоимость объекта можно, используя свойство "эластичности спроса по цене":

![]() , (1)

, (1)

где n – спрос (интенсивность продаж объекта в зависимости от цены), число продаж объекта в единицу времени;

![]() - первая производная от спроса по цене;

- первая производная от спроса по цене;

С – цена (стоимость) объекта;

El – эластичность спроса по цене.

Решение дифференциального уравнения (1) при начальном условии n(Cp)=np , означающем, что спрос при рыночной цене, равен рыночному спросу, имеет вид:

. (2)

. (2)

Спрос или интенсивность продаж n можно выразить через среднее время продаж t:

![]() . (3)

. (3)

Соответственно, при рыночной цене спрос или интенсивность продаж nр можно выразить через среднее время продаж Тр:

![]() . (4)

. (4)

Тогда формула (2) примет вид:

, (5)

, (5)

откуда

. (6)

. (6)

Таким образом, стоимость С объекта при вынужденной его продаже в срок t, меньший, чем срок Тр его продажи в рыночных условиях, зависит как от соотношения этих сроков, так и от эластичности El спроса по цене.

4. Основы метода расчета размера кредита, выдаваемого под залог (целесообразный размер скидки с рыночной стоимости)

4.1. Кредиторская модель зависимости цены от желаемого времени продажи имущества

С точки зрения кредитора, который вынужден или желает продать объект быстрее, чем обычно продаются такие объекты, но без ущерба для себя ликвидационная стоимость должна рассчитываться по формуле:

, (7)

, (7)

где Ск – величина кредита; Zr – затраты по реализации имущества должника; d – дисконт кредитора; z – затраты по реализации имущества в долях от его рыночной стоимости; Ср – рыночная стоимость; r – ставка дисконтирования (альтернативная доходность полученных от реализации объекта средств); Tp – рыночное (наиболее вероятное) время продажи объекта по рыночной стоимости; t – вынужденное или желаемое время продажи объекта.

Смысл формулы (7) состоит в том, что кредитор, желая вернуть свои деньги (кредит Ск + затраты на реализацию Zr) за время t, должен назначить цену заложенному имуществу такую, чтобы вырученные за имущество деньги за оставшееся время Tp-t "выросли" в условиях бизнеса кредитора до суммы, равной «кредит Ск + затраты на реализацию Zr».

4.2. Алгоритм расчета размера скидки, выдаваемого под залог имущества (целесообразный размер скидки с рыночной стоимости)

Поскольку оценки стоимости кредитора и покупателей на рынке должны совпасть, то должны быть равны между собой правые части уравнений (6) и (7):

.. (8)

.. (8)

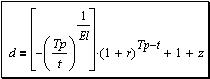

Решая уравнение (8) относительно неизвестной d – дисконта кредитора, получаем формула для расчета дисконта (скидки):

Графические пояснения алгоритма:

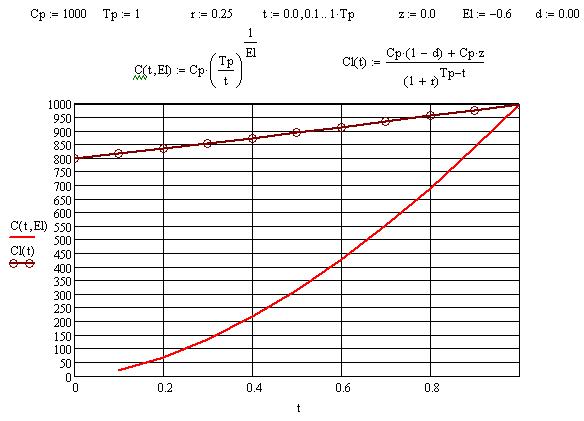

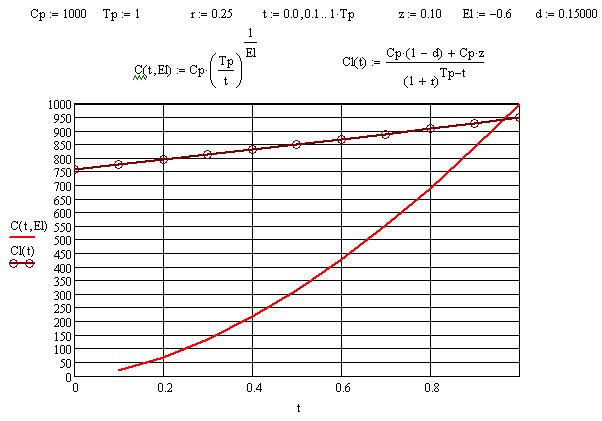

А) Рынок пассивен (эластичность El = -0,6), вернуть кредит, выданный без скидки (d=0), возможно только продав имущество по рыночной стоимости в течение рыночного времени экспозиции (затраты по продаже z=0):

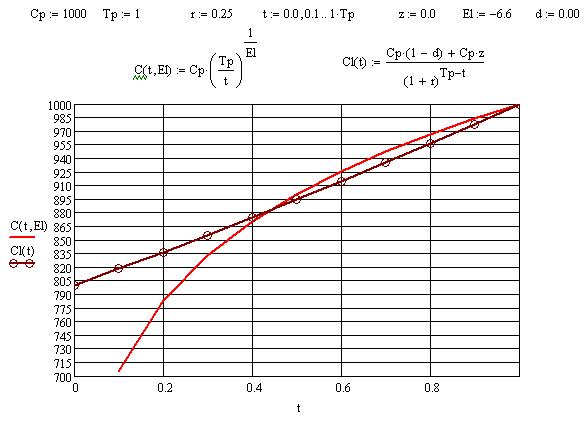

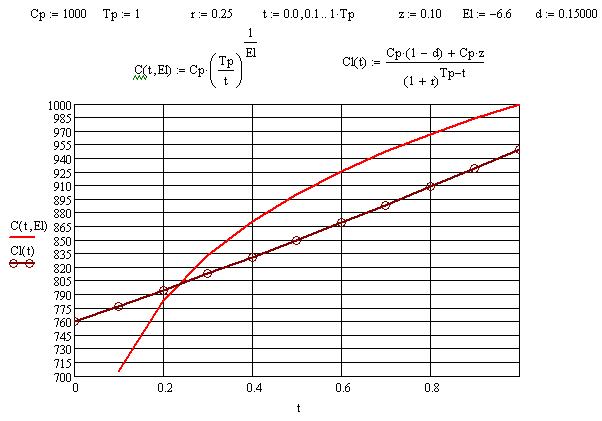

Б) Рынок активен (эластичность El = -6,6), вернуть кредит, выданный без скидки (d=0), возможно в течение 0,43 года, снизив цену продажи до 881 (затраты по продаже z=0):

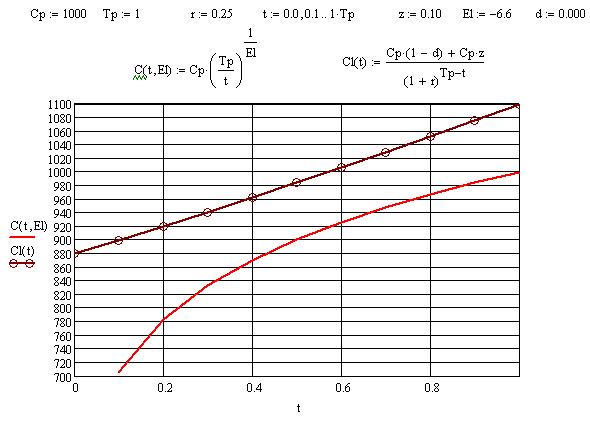

В) Рынок активен (эластичность El = -6,6), вернуть кредит, выданный без скидки (d=0), невозможно (затраты по продаже z=0,1):

Г) Рынок активен (эластичность El = -6,6), вернуть кредит при затратах z=0,1 возможно, если кредит был выдан ниже рыночной стоимости (скидка d=0,15), в течение 0,23 года, объявив цену продажи 800:

Д) Рынок пассивен (эластичность El = -0,6), вернуть кредит при затратах z=0,1 возможно, если кредит был выдан ниже рыночной стоимости (скидка d=0,15), в течение 0,97 года, объявив цену продажи 943:

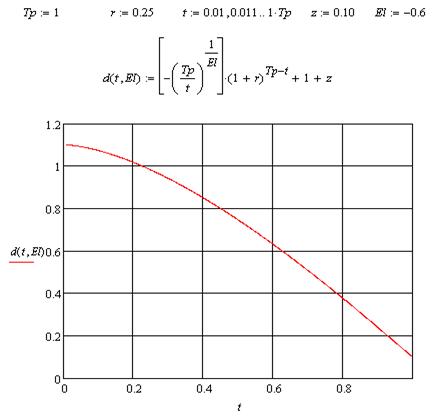

Е) Зависимость величины скидки от желаемого времени продажи (рынок пассивен (эластичность El = -0,6), затраты z=0,1):

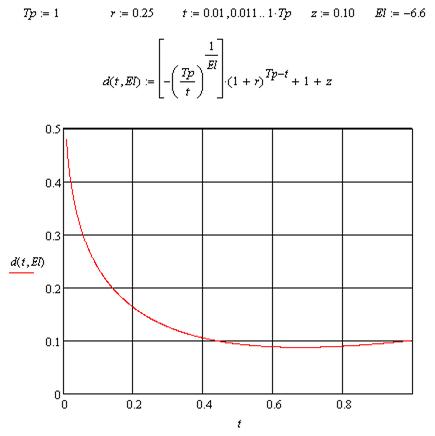

Ж) Зависимость величины скидки от желаемого времени продажи (рынок активен (эластичность El = -6,6), затраты z=0,1):

Предложены основы метода расчета скидок при выдаче кредитов под залог имущества. При разработке полной методики расчета требуется учет дополнительных факторов, в т. ч. и информация о надежности заемщика, и т. п.

05.11.2008

[1] Cловарь экономических терминов. http://allworld. *****/

[2] ФЕДЕРАЛЬНЫЙ СТАНДАРТ ОЦЕНКИ "ЦЕЛЬ ОЦЕНКИ И ВИДЫ СТОИМОСТИ (ФСО N 2)". Утвержден Приказом Минэкономразвития России от 01.01.01 г. N 255

[3] Учет фактора экономической вынужденности реализации объектов оценки при определении их ликвидационной стоимости по методу Гласюков. www. *****

[4] «Вопросы оценки», № 1 2003 г.,